Stop al pessimismo diffuso dai giornali. E poi, «la crisi è in gran parte colpa loro». Ancora, «basta con le previsioni» economiche negative. Le critiche del Governo ai mass-media (meglio, a parte di loro) e a istituti economici (anche prestigiosi) sono note e reiterate. Un agire cui sottende, più o meno, questo pensiero: la crisi c'è, ma basta alle notizie ansiogene, alle informazioni negative che minano la (scarsa) fiducia dei consumatori e degli investitori. La ripresa, altrimenti, diventa difficile.

Già, la fiducia della gente, dei consumatori. Ma è proprio vero che il news flow influenza le aspettative delle persone? E se sì, in che modo? E, poi, ha senso "alleggerire", "edulcorare", e diciamo pure, censurare certe notizie per non spaventare l'indifeso cittadino?

Informazioni negative? Sì grazie, ma più precise

«Attualmente - risponde Carlo Maria Pinardi, docente di finanza adiendale internazionale alla Bocconi - le notizie negative sono sovrastimate». Noi, checché ne dica la teoria neoclassica, non ci muoviamo secondo "razionalità". L'homo economicus spesso è imprigionato o si nasconde dietro affetti, ricordi e paure. «Molti esperimenti hanno mostrato- spiega Enrico Rubaltelli, esperto di psicologia degli investimenti dell'Università di Padova - che le nostre scelte "economiche" sono molte volte influenzate da ciò che ricordiamo di più: un esperienza, negativa o positiva, che ci ha segnati e cui attribuiamo un forte significato affettivo». È quella che gli studiosi chiamano euristica della disponibilità: stimiamo maggiormente probabile un fatto più sul suo ricordo e sull'impatto emotivo che sulla sua oggettiva probabilità. «In generale, però, l'evento brutto ci colpisce di più perché si allontana con maggiore forza da ciò che consideriamo normale».Una difficoltà ci fa "più male" e, giocoforza, ci obbliga (se possibile) a reagire. «Ci rimane più impressa. Così, soprattutto in periodi di crisi come l'attuale, sovrastimiamo le informazioni negative».

Come , dire quindi, che non vanno pubblicate? «No. L'informazione negativa deve essere comunque diffusa», risponde Pinardi. «Anche perché - fa da eco il professore Salvatore Rizzello, esperto di economia cognitiva - se poi l'evento, di cui non si è data notizia, si verifica può avere sul mercato un effetto prociclico, cioè amplificare le sue conseguenze negative». «È fondamentale - conferma Giacomo Pasini, docente di econometria all'università di Venezia - evitare asimmetrie informative: la notizia, cattiva o buona, va data». Anche se, «sembrerà lapalissiano - precisa Pinardi -, dev'essere precisa. Prendiamo, per esempio, il neologismo asset-tossici». Ebbene? «Si fa di tutta un'erba un fascio. Attraverso questa definizione si induce il pensiero che i titoli garantiti da immobili siano tutti "cattivi". Non è così: negli ultimi mesi, per esempio, le morosità sui mutui immobiliari americani sono salite sì ma solo del 6 per cento. Un trend negativo, ma non tale da giustificare rendimenti così elevati dei bond emessi dalle banche. Si tratta di un premio al rischio "drogato" dalla mancanza di fiducia a sua volta esasperata da un'informazione non precisa».

Italiani, popolo disincantato

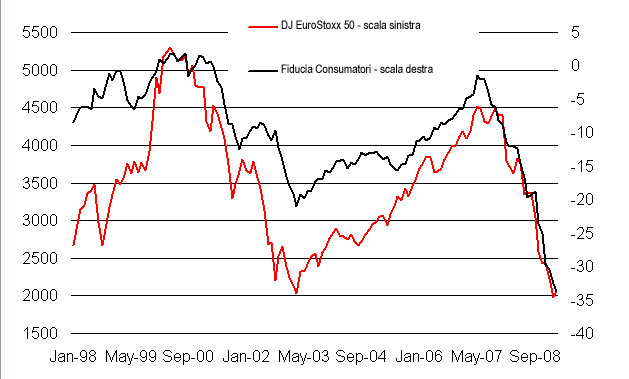

Di più. «Molte volte - dice Marco Valli, chief italian economist di UniCredit - si parla di fiducia e non si distingue tra confidence dei consumatori e quella delle imprese. Quest'ultima, rappresentata da indici che vengono calcolati in base alle scorte, gli ordini e all'outlook aziendale di produzione, è difficilmente influenzabile da fattori esterni», quali i titoli e le notizie ansiogeni dei giornali. Questi, eventualmente, possono deprimere, sfiduciare noi comuni mortali. Anche se, su questo fronte, va notata una caratteristica tutta italiana. Se si confronta l'andamento (vedere il grafico sotto) dell'indice della fiducia dei consumatori nella Penisola rispetto all'Eurozona, «si nota - dice Valli - che nel nostro Paese c'è molta meno volatilità, non risultano così marcati i cicli economici. In particolare, nel periodo compreso tra il 2003 e il 2008». E questo cosa significa? «Vuole dire che nei periodi di forte crescita economica l'ottimismo non sale così tanto e, al contempo, in quelli di crisi non crolla». Scontiamo un disincanto di fondo, una disillusione conseguenza (anche) dei problemi del sistema-paese: dal mercato del lavoro ingessato alla crescita comunque sempre limitata . Un umore che, paradossalmente, fa da scudo psicologico nelle recessioni, come l'attuale. Siamo già poco ottimisti: non sarà una notizia sul Pil che crolla o un'inchiesta in più sulla finanza mondiale a intaccare troppo la nostra fiducia.

La fiducia degli italiani a confronto con quella dell'Eurozona

Grafico normalizzato Fonte: Commissione Europea (Europa); Isae (Italia)

A ciascuno il suo annuncio

Al di là dell'effetto, o presunto tale, delle notizie negative sui consumi, quale l'influenza di quelle positive? Meglio: gli annunci politici, dei leader a favore dei consumi, a non farsi prendere dall'ansia che-tanto-la crisi-passerà sono efficaci? «Dipende - risponde Rubaltelli - L'effetto annuncio, in generale, è legato molto all'autorevolezza che noi attribuiamo a chi si pronuncia. In politica, poi, è importante il principio dell'identificazione. La dichiarazione colpisce maggiormente chi si riconosce nel personaggio che lo realizza. Più difficile, invece, che possa incidere sui comportamenti di chi non ha le stesse convinzioni». Al limite, bisognerebbe fare seguire all'annuncio delle concrete politiche economiche in grado di convincere della (presunta) validità dell'annucio stasso. «E, in questo, il neopresidente Usa Barak Obama è un vero maestro».

La Borsa e l'ottimismo

Beatamente irrazionali.

Certo, non è un bel esempio di comportamento razionale. Eppure sono molti i signori Rossi, più o meno esperti investitori, che in questo periodo di Orso si sono comportati esattamente così. In maniera "prevedibilmente irrazionale". «Si tratta della cosiddetta avversione alle perdite - afferma Rubaltelli - , che un comportamento confermato da molti esperimenti». Come funziona? «Facciamo un esempio. Da una parte c'è l'ipotesi sicura di una perdita di 100 euro; dall'altra la scommessa di una probabilità del 50% di perdere 200 euro e del restante 50% di perdere nulla. Ebbene, la maggioranza delle persone sceglie la scommessa», anche se l'utilità attesa è uguale nelle due ipotesi. «Così come si preferisce tenere il titolo che sta crollando in Borsa, così si preferisce rischiare e cercare di evitare , o allontanare, la perdita e la sofferenza psicologica ad essa legata». Al contrario, quando il titolo è al rialzo, forte è la tentazione di vendere subito. «Qui, tra un guadagno certo di 100 euro e la scommessa al 50% di vincere 200 e al 50% di guadagnare nulla, la maggioranza sceglie la prima ipotesi». Porta a casa, cioè, il guadagno sicuro, anticipando la soddisfazione della plusvalenza. Insomma, anche nelle scelte d'investimento il tanto decantato homo economicus spesso si dissolve. Anche in questo siamo "prevedibilmente irrazionali".

In Europa, fiducia dei consumatori e Borsa a braccetto

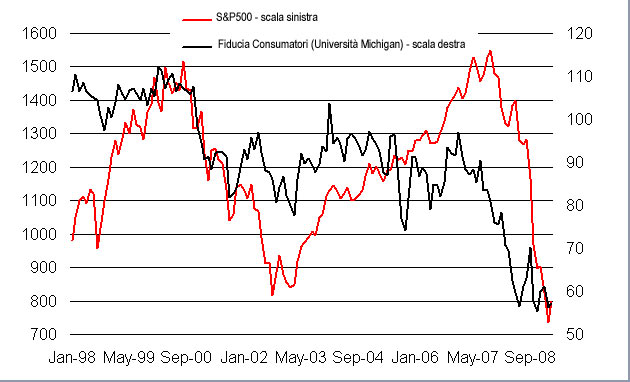

Negli Stati Uniti l'ottimismo dei consumatori e quello di Wall Street

vittorio.carlini@ilsole24ore.com