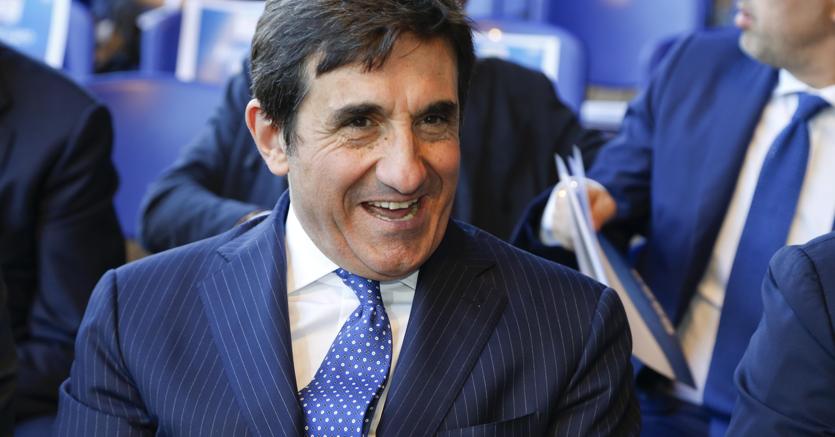

Appena possibile, se dovesse prendere la guida operativa, metterà mano ai conti per recuperare marginalità avviando un’incisiva politica di taglio dei costi. Allo stesso tempo, però, lavorerà per ridare slancio al business sviluppando i ricavi. Urbano Cairo, in questo colloquio con Il Sole 24 Ore, si dice pronto a prendere le redini di Rcs Mediagroup e a imprimere la necessaria svolta se l’Opas (Offerta pubblica di scambio) da lui promossa (0,18 azioni Cairo ogni titolo Rcs più 0,25 euro in contanti) prevarrà sull’Opa (1 euro a titolo) lanciata da International Media Holding.

È sceso in campo perché convinto di poter ottenere grandi risultati, sulla scorta di quanto fatto in Cairo Communication e soprattutto a La7 dove, assicura, «in sei mesi le spese sono state ridotte dell’80 per cento». Quanto all’accusa di non avere le spalle abbastanza larghe per sostenere l’operazione, Cairo l’ha rispedita al mittente e, riguardo allo spettro di un possibile stallo, ha dichiarato: «Non lo temo assolutamente». Fiducioso, in ogni caso, che per il bene di Rcs «nessuno si metterà di traverso aprioristicamente».

Comincia già la conta delle azioni consegnate, International Media Holding di fatto è al 27,8% di Rcs (considerate anche le azioni acquistate sul mercato), Lei all’11,29%. Gli operatori però si chiedono se Lei abbia apportato o meno il pacchetto all’Opas.

È naturale che lo farò, lo ho già fatto non so però se i miei titoli siano stati computati o meno. E in ogni caso non è questo che conta. Francamente non è un tema. La questione è quante azioni avrò raccolto venerdì sera. E allo stato attuale sono molto confidente. In questo periodo ho incontrato diversi investitori, circa un centinaio. In parecchi mi hanno chiesto di aggiungere una componente cash all’offerta. L’ho fatto: ho messo sul tavolo 25 centesimi e ora credo che il mercato sia soddisfatto. Non a caso i fondi stanno rispondendo positivamente.

Se l’Opas dovesse prevalere sull’Opa concorrente, quale sarà la sua prima mossa?

I primi 100 giorni sono fondamentali per dare una nuova direzione all’azienda. Se otterremo la maggioranza, saremo prontissimi ed entreremo velocemente per realizzare tutto ciò che è scritto nel piano industriale.

Ha detto a più riprese che l’attuale management non verrà rinnovato, ha già definito quale sarà il nuovo assetto di vertice?

Io certamente assumerò la guida operativa, questo per garantire anche la massima tutela possibile agli investitori: opererò in prima linea.

Con quali priorità?

Certamente il taglio dei costi per rimettere in carreggiata l’azienda e poi, in contemporanea, la messa a punto e il rilancio di alcune delle attuali testate, la piena valorizzazione di un evento importante come il Giro d’Italia e il lancio di nuove iniziative per ridare smalto al business. Va recuperata marginalità ma bisogna pensare anche a nuovi prodotti. Rcs di fatto non ha più promosso nulla se non la Gazzetta Tv, iniziativa che, mi dicono, è costata 10 milioni e che è stata archiviata dopo appena otto mesi, causando peraltro costi anche per la chiusura.

Pensa che possa essere utile ipotizzare alleanze o partnership internazionali?

È assolutamente prematuro discutere ora di nuovi accordi. Certo parlare di partnership dal profilo internazionale crea sensazionalismo, sono statement roboanti ma prima, forse, è fondamentale capire in che direzione è opportuno muoversi e comprendere se queste partnership siano realmente convenienti.

Perché ha deciso di mettere in gioco quel che ha costruito per Rcs?

In realtà non sto mettendo in gioco quello che ho costruito penso che possa essere un valore aggiunto prendere Rcs. È un’azienda alla quale sono molto affezionato. Vent’anni fa presi in concessione tre testate del gruppo ed è da lì che sono partito per creare Cairo Communication. Così tre anni fa, in pieno aumento di capitale, assai travagliato come ricorderete poiché diversi soci non seguirono la richiesta di nuovi capitali, ha deciso di sottoscriverne una parte. In questo periodo sono stato un socio silente, limitandomi ad arrotondare la partecipazione ma capirete che se in cinque anni un’azienda perde 1,3 miliardi di euro c’è evidentemente un problema di mala gestio da risolvere. Per questo, alla luce dell’esperienza positiva fatta a La7 dove in sei mesi abbiamo riportato in positivo un margine operativo che era negativo da 10 anni, e tanto più a valle dell’annunciata fusione tra il gruppo Espresso e la Stampa, ho capito che era arrivato il momento di agire.

Durante questi mesi di acceso confronto, le è stato spesso imputato di non avere le spalle finanziariamente abbastanza larghe per affrontare un’operazione di tali dimensioni. Sta valutando seriamente l’ipotesi di individuare un partner?

Al momento non cerchiamo nessun partner. Il prossimo 18 luglio, però, all’assemblea Cairo Communication verrà chiesto ai soci di dare al board la delega per un possibile aumento di capitale da 70 milioni con esclusione del diritto d’opzione per favorire l’eventuale ingresso di un socio che potrà essere un fondo sovrano o un partner strategico.

Non teme che possa crearsi una situazione di stallo con un sostanziale pareggio delle due offerte?

Assolutamente no. Ho un parere scritto dall’avvocato Erede che chiarisce che questa non è una possibilità che si potrà mai creare. Prevarrà una delle proposte e a quella vincitrice dovrà essere data facoltà di governare.

C’è il rischio, però, che i soci di International Media Holding possano creare una minoranza di blocco?

Non ci sarà alcuna minoranza di blocco. Peraltro sarebbe incomprensibile che degli azionisti si mettano di traverso in maniera aprioristica. Detto questo, Rcs al momento non ha bisogno di alcuna operazione straordinaria, considerato tra l’altro che la delega per l’aumento di capitale è già stata data. Serve piuttosto una gestione ordinaria.

È possibile però che blocchino la fusione tra Rcs e Cairo Communication.

L’integrazione è programmata in un orizzonte temporale di 12-24 mesi, vedremo se vorranno penalizzare davvero così fortemente l’azienda.

Il 19 luglio del 2000 Cairo Communication ha debuttato in Borsa. A 16 anni di distanza sta combattendo per il controllo di Rcs, l’avrebbe mai immaginato?

No, non era decisamente prevedibile. Ho quotato Cairo a 6,5 euro per azione, oggi vale circa 4,5 euro ma ho distribuito 3,35 euro di dividendo a titolo, con un rendimento complessivo del 22%. Nessun editore può dire di aver fatto altrettanto. Basti pensare che nel 2006, quando Francesco Colao è stato allontanato da Rcs, quel gruppo fatturava 2,4 miliardi e capitalizzava 2,8 miliardi. Oggi ha 1 miliardo di giro d’affari e vale in borsa 500 milioni, grazie per lo più agli effetti benefici delle offerte in corso. Quando ho promosso la prima Ops quotava 0,44 euro, meno della metà di ora. E questo come conseguenza di ciò che hanno fatto alcuni dei signori che oggi lanciano l’Opa.

© Riproduzione riservata