A due giorni dal traguardo prende finalmente corpo, con tanto di cifre (quasi certamente) definitive, il piano di salvataggio in due mosse del Monte dei Paschi di Siena. Che si prepara a vendere al fondo Atlante (che ha deliberato al riguardo) 9,6 miliardi di sofferenze nette e a imbastire un aumento di capitale da cinque miliardi. Cifra superiore alle previsioni formulate nei giorni scorsi, ma su cui - novità importante - sembra esserci quell’assenso (per ora rigorosamente informale) della Bce necessario a procedere.

Per mettere nero su bianco l’intero schema ci sarà da aspettare l’ultimo minuto, ovvero venerdì prossimo, giorno per cui è convocato il Cda straordinario che dovrà approvare, oltre al piano, anche i conti semestrali. Ma nel frattempo la cornice di massima entro cui inserire il piano per la messa in sicurezza di Monte dei Paschi di Siena sembra davvero prendere forma (si veda l’articolo qui in basso).

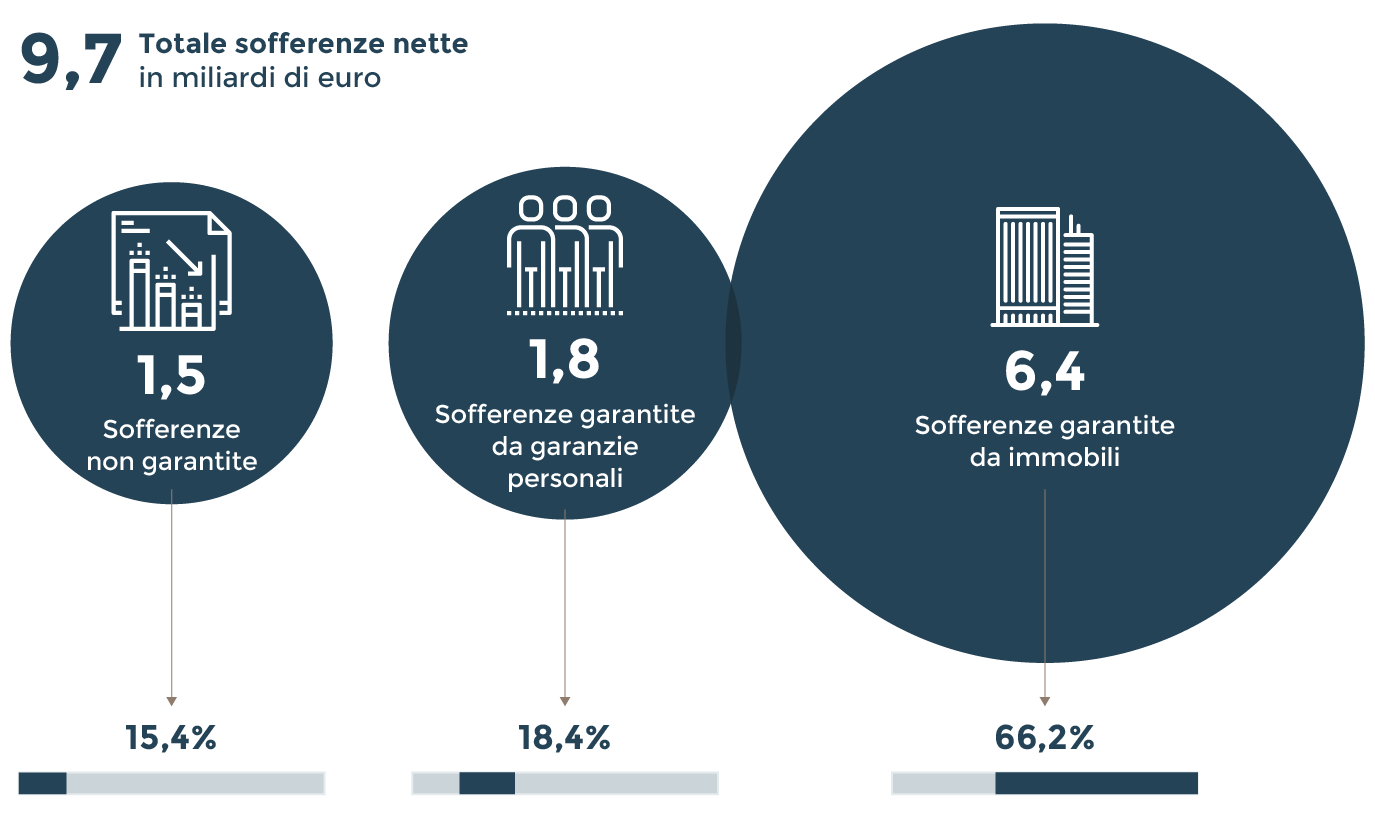

Per alleggerire la banca dei 9,7 miliardi di sofferenze nette occorrerà mettere in cantiere un aumento di capitale fino a 5 miliardi di euro. Si tratta di una cifra massima, che potrebbe essere rivista anche al ribasso, qualora il prezzo finale di cessione degli Npl permettesse di ridurre le perdite. Ma la certezza è che, fino a questa cifra, le banche d’affari risultano pronte a garantire il buon esito dell’operazione. Permettendo così alla banca di presentarsi al mercato integralmente ripulita, con gli Npl sostanzialmente dimezzati (oggi sono pari a 47 miliardi). E con un Cet 1 che, dopo l’operazione di rafforzamento, andrebbe ben oltre la soglia minima del 13% richiesta dalla Vigilanza.

L’aumento di capitale dovrebbe quindi essere realizzato interamente con capitali privati, senza alcun supporto pubblico: diversamente ci sarebbe da attendere l’esito della trattativa assai incerta condotta dal Governo con la Commissione europea, con il rischio di dover aprire il capitolo dei bond subordinati. In realtà un margine d’incertezza rimane - basta pensare che oggi Mps capitalizza circa 800 milioni - ma ora è atteso il varo di un consorzio di garanzia che vedrebbe come capofila gli advisor JpMporgan e Mediobanca, e a cui parteciperebbero tra gli altri (si parla di una ventina di soggetti finali) anche Bofa Merill Lynch, Citigroup, Morgan Stanley, Credit Suisse e Ubs. Ci vorrà ancora qualche giorno, ma intanto ieri il cda del Monte avrebbe affidato formalmente il mandato a Jp Morgan e Mediobanca come capofila.

Al termine di un cda durato due giorni, Monte dei Paschi ieri avrebbe presentato le linee guida del piano alla Bce, che dovrebbe essere esaminato dal Consiglio di Vigilanza domani. Ieri sera ancora formalmente non era stato convocata nessuna riunione straordinaria (la prima convocazione in agenda è prevista per giovedì 4) ma le attese sono positive. Anche perché la banca nelle ultime ore avrebbe ricevuto un consenso informale da parte della Vigilanza a procedere nella direzione del varo del piano.

Di certo c’è che occorre muoversi con urgenza. Venerdì, alle 22, l’Autorità bancaria europea alzerà il velo sugli esiti degli stress test che metterann in evidenza una fragilità di capitale della banca a fronte di uno scenario macroeconomico avverso. È vero che non vi è alcun automatismo tra un risultato negativo alle prove da sforzo dell’Autorità bancaria europea (che peraltro non prevedono una soglia minima di capitale da rispettare) e una richiesta di capitale da parte della Bce. Francoforte, tra l’altro, ieri ha ribadito come le eventuali carenze di capitale negli scenari avversi concorreranno a definire l’indicazione di capitale (capital guidance) non vincolante in vista degli Srep 2016, senza che vi sia alcuna ricapitalizzazione. Ma è anche vero che Siena, su richiesta di Francoforte, ha già reso noto di voler risolvere in maniera definitiva il nodo delle sofferenze in portafoglio.

Il piano è di fatto tracciato. La banca cartolarizzerà circa 10 miliardi di sofferenze nette tramite un veicolo ad hoc (Spv). La tranche più rischiosa verrà acquisita da Atlante II, veicolo in cui confluiranno 1,7 miliardi di euro della precedente sottoscrizione a cui si aggiungono 500 milioni di Cdp/Sga e altrettanti delle Casse di Previdenza. Altre risorse sono in arrivo anche da altre banche (Intesa e UniCredit insieme dovrebbero mettere circa 300 milioni già promessi) e assicurazioni per un totale di circa 3-3,5 miliardi. La tranche senior, nell’attesa del varo della Gacs, sarà coperta da un prestito ponte di circa 6 miliardi emesso da Jp Morgan - prestito di durata annuale che dovrebbe ampliarsi anche ad altri sottoscrittori - così da permettere alla banca di deconsolidare le sofferenze e far scattare la cartolarizzazione, i cui tempi non sono rapidi.

© Riproduzione riservata