Difficilmente raggiungeranno le vette del 2015, quelle dei cinquemila miliardi di dollari globali. Ma fusioni e acquisizioni, pane per una Wall Street affamata quanto lo sono i nuovi collocamenti, stanno accelerando il passo e potrebbero finire l’anno in corsa.

Continui merger nel settore farmaceutico-biotech e in quello agrochimico, ritorni di passione nell’alta tecnologia davanti a valutazioni che difficilmente potranno migliorare ancora dopo i recenti record del Nasdaq, pressioni in settori dimenticati quali il petrolio, contribuiscono alla svolta in un anno che sembrava perso. Alla boa di giugno, il 2016 era piuttosto destinato a passare alla storia come l’anno dei merger falliti o mancati, reduce da un calo di un terzo avvenuto nel secondo trimestre. Tra i colossali deal abbandonati, Pfizer-Allergan e Halliburton-Baker Hughes.

Il momento della riscossa potrebbe però essere scattato nell’ultima settimana, con l’annuncio o i passi avanti di numerosi deal multimiliardari. Pfizer è tornata alla ribalta rilevando Medivation nel biotech e a ruota si è gettata sulle attività di Astra Zeneca negli antibiotici. La conquista della Syngenta da parte di ChemChina ha nel frattempo superato i primi grandi ostacoli da parte dei regulators americani. La Bayer sta intanto avanzando verso l’acquisizione di Monsanto per creare un leader nei pesticidi e nelle sementi, con un’intesa che secondo le indiscrezioni potrebbe essere ormai questione di giorni.

Il nuovo impeto ai deal è oggi giunto da nicchie specifiche. Consolidamenti per dominare il mercato nel caso dell’agrobusiness. Oppure una correzione di rotta nel farmaceutico verso operazioni strategiche anziché di inversione fiscale, contrastate dalle autorità. Ma il generale maggior ottimismo sull’economia e sui mercati promette di contagiare altri settori. Il segmento tech, ha indicato PricewatehouseCoopers, dovrebbe intensificare ulteriormente le fusioni perché è al centro di «continua trasformazione, consolidamento e investimenti in tecnologie emergenti con le aziende in lotta per rimanere rilevanti. Pressioni al ribasso sulle valutazioni renderanno disponibili asset per la vendita».

Con l’avvicinarsi di fine anno dovrebbe aumentare inoltre l’urgenza del private equity, accanto agli attori industriali, di mobilitare capitali rimasti congelati nei tempi più magri di inizio anno, qualcosa come 971 miliardi di dollari. Mentre grande facilitatore resterà la sempre abbondante liquidità garantita dalle politiche monetarie accomodanti delle banche centrali. Una ricetta che dovrebbe incoraggiare transazioni di ragguardevoli dimensioni.

Negli Stati Uniti l’appetito per i merger vede già oggi al primo posto, nelle elaborazioni di Dealogic, proprio il comparto tecnologico nel suo insieme, con 208 miliardi di operazioni con prede nei confini del Paese. Seguito da sanità, energia e servizi elettrici, chimica, immobiliare e petrolio e gas. Sei delle prime dieci fusioni annunciate al mondo hanno avuto un protagonista statunitense. A livello globale la tecnologia è ugualmente in vetta alle classifiche con 424 miliardi e alle spalle ha quasi tutti gli stessi settori, seppure in ordine leggermente diverso: immobiliare, sanità, finanza, energia e servizi elettrici, chimica e petrolio e gas. I volumi complessivi hanno superato i 2.200 miliardi.

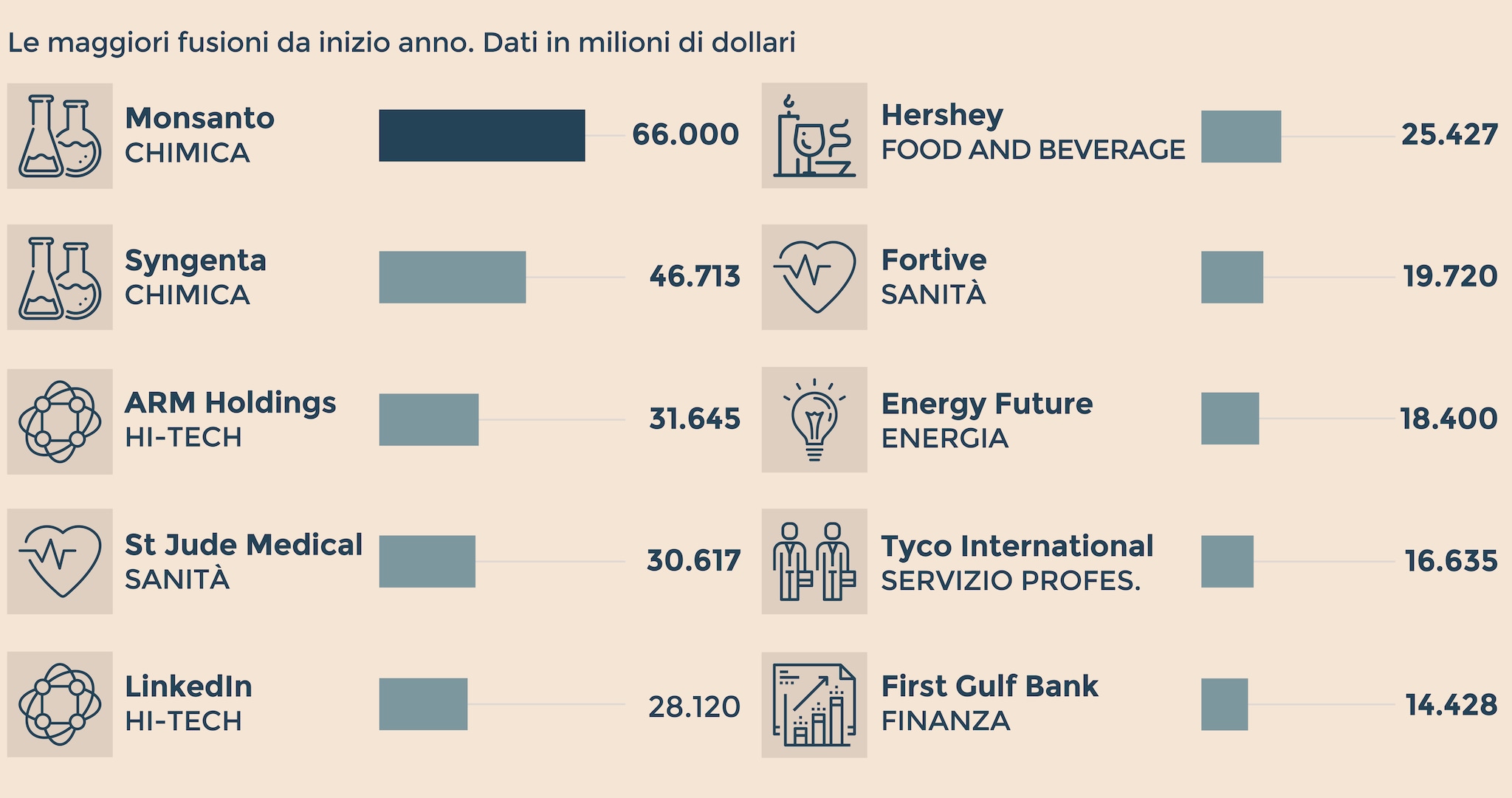

Più in dettaglio, è la chimica che vanta le prime due operazioni per valore scattate da gennaio: la già menzionata offerta da 63 miliardi di dollari avanzata dalla tedesca Bayer per l’americana Monsanto e quella da 46 miliardi della cinese ChemChina per la svizzera Syngenta. Ecco però poi un deal tecnologico, con la giapponese SoftBank che ha annunciato l’acquisto della ARM Holdings britannica specializzata in microprocessori per i gadget mobili, e uno nella sanità, tutto statunitense, con la Abbott Laboratories che ha messo le mani su St. Jude Medical. A ridosso c’è infine un'altra combinazione hi-tech made in Usa, la Microsoft che ha assorbito il social network per professionisti LinkedIn per oltre 28 miliardi.

© Riproduzione riservata