Che l'acquirente sia Ubi, o magari qualcun altro previo «spezzatino», per la cessione delle good banks ci vorrà del tempo. Settimane, almeno. Per questo, ieri nell'ennesima giornata di una trattativa estenuante giocata su più tavoli la notizia migliore è arrivata da Bruxelles. Dove Ricardo Cardoso, portavoce della Commissione Europea per la Concorrenza, ha ribadito la posizione dell'esecutivo comunitario sul processo di vendita: «Siamo in contatti continui e costruttivi con le autorità italiane, in particolare per quanto riguarda il prolungamento della scadenza», ha dichiarato. Aggiungendo che «possiamo vedere buone ragioni per un rinvio, ma non riveliamo la data delle scadenze».

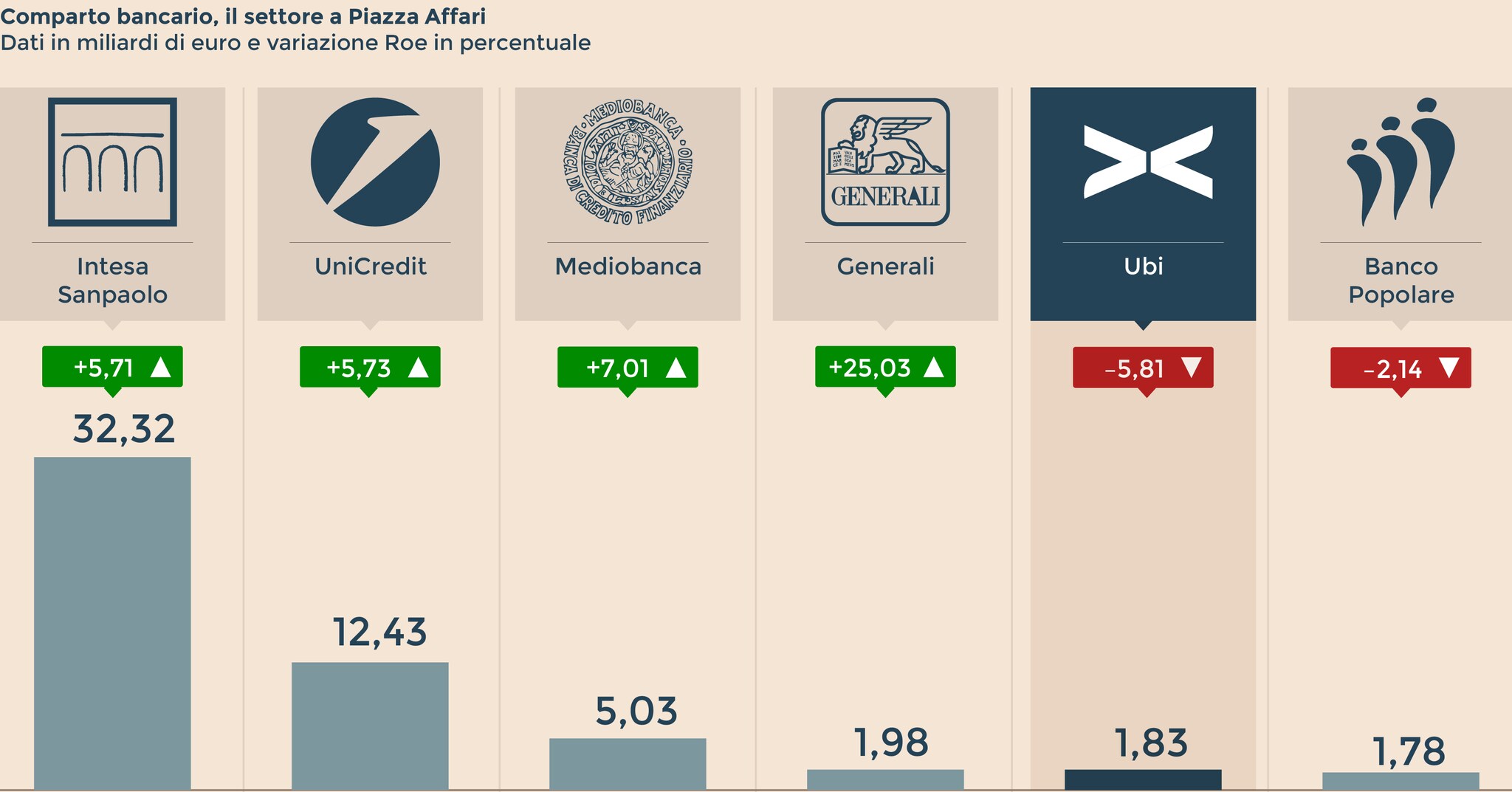

C'è chi parla di un mese, forse qualcosa in più. Quanto potrebbe bastare, comunque, per superare la situazione di impasse che si è materializzata lunedì sera in Via XX Settembre, al vertice convocato dal ministro Padoan; si è parlato di molte cose, è vero, ma soprattutto del destino delle quattro banche nate dalla risoluzione di Banca Marche, Popolare Etruria, Cassa Ferrara e CariChieti. UniCredit e Intesa Sanpaolo, rappresentate dai ceo Jean Pierre Mustier e Carlo Messina, hanno fatto presente che un loro coinvolgimento diretto è fuori discussione, come peraltro ha assicurato ieri mattina quest'ultimo davanti al cda riunito a Milano.

Ubi, dal canto suo, resta in pista ma alle proprie condizioni: ieri il tema è stato solo sfiorato in Consiglio di Gestione e finché Bce non alleggerirà il carico in fatto di capitale - accogliendo le proposte della ex popolare din fatto di modelli interni e contabilizzazione del badwill - nei fatti il deal non si potrà chiudere. Per questo, secondo quanto si apprende da diverse fonti vicine al dossier, all'ipotesi Ubi si sta continuando a lavorare su un piano B, che prevede il ripescaggio di chi si era fatto avanti in precedenza, a partire dai fondi Apollo e Lone Star (che però avevano richiesto alcune garanzie a fronte delle perdite future, vedendosi bollate le offerte come “irricevibili”) e degli altri soggetti interessati a singoli asset, dalla banca Delvecchio alla compagnia assicurativa di Etruria, secondo uno spezzatino che per alcuni potrebbe veder valorizzate alcune specificità.

Il direttore generale di Banca d'Italia, Salvatore Rossi, ieri ha comunque assicurato che per le Good Bank «ci sono ipotesi e strumenti per trovare una soluzione positiva, diversi dalla liquidazione». E proprio in questo ambito potrebbe restare in campo il Fondo interbancario di tutela dei depositi, oggetto di pressing per l'acquisizione di CariFerrara (fabbisogno stimato a 250 milioni) attraverso il suo braccio volontario; più difficile, invece, immaginare un intervento più ampio, addirittura su tutte le quattro banche, visto che in quel caso il capitale necessario supererebbe i due miliardi per coprire patrimonio netto e nuove necessità di capitale.

Infine, gli Npl. Dai 4,1 miliardi di esposizioni lorde che i quattro istituti avevano a bilancio a fine 2015, nel semestre si era saliti a quota 4,25 miliardi. Di questi, secondo quanto aveva scritto il presidente Roberto Nicastro ai dipendenti nelle settimane scorse, si è avviata la cessione di 1-1,5 miliardi. Tuttavia, l'altroieri al tavolo del Tesoro c'era anche Alessandro Penati, presidente di Quaestio, la Sgr che gestisce Atlante 1 e Atlante 2: un intervento del fondo, secondo lo schema di cartolarizzazione già in uso per il Monte dei Paschi, potrebbe consentire una pulizia radicale, aumentando l'appeal delle banche agli occhi dei potenziali acquirenti. A partire da Ubi.

© Riproduzione riservata