Mancava l’ultimo tassello per completare il puzzle di scenario sul duello che sui mercati finanziari va in scena dalla notte dei tempi: quello tra bond e azioni. Ed è arrivato poche ore fa dagli Stati Uniti quando la Federal Reserve ha portato il costo del denaro all’1% lasciando intendere che ci saranno (almeno) un altro paio di ritocchi all’insù entro fine anno. Una mossa che, indirettamente, lascia presagire che la rotazione in corso degli investimenti dalle obbligazioni verso le azioni potrebbe avere nuova linfa. Questa volta con le azioni europee in vantaggio su Wall Street. Cerchiamo di capire perché.

L’annuncio della Fed ha fatto seguito a quello di inizio marzo della Banca centrale europea. Il governatore Mario Draghi ha detto che i tassi potrebbero restare bassi a lungo ma poi ha ammesso che nel consiglio si è parlato anche della possibilità di alzare i tassi prima della fine del quantitative easing. Parole che vanno a vantaggio dell’attuale trend di fondo che vede gli investitori comprare azioni e vendere bond. Le prime (acquistate) perché dovrebbero beneficiare in termini di utili della ripresa economica globale in atto. Le seconde (vendute) perché in uno scenario di reflazione e di normalizzazione dei tassi di interesse verso l’alto, sembrano non avere altra strada che quella di veder scendere i prezzi per ritararsi sul nuovo scenario.

Stando quindi alle ultime linee guida tracciate dalla banche centrali, il movimento noto come “grande rotazione” ha spazio. Anzi si potrebbe innescare una seconda fase dove le azioni europee sembrano favorite su Wall Street che sui livelli attuali inizia ad essere considerata troppo cara. Le azioni europee (che prezzano 14 volte gli utili attesi a differenza di quelle americane che quotano a 18) hanno un’occasione di ridurre il gap con quelle statunitensi. A patto però che dalle elezioni francesi (in programma il 23 aprile il primo turno e il 7 maggio l’assai probabile ballottaggio) non arrivino sorprese sgradite agli investitori, e cioè una vittoria dell’euroscettica Marine Le Pen. Scenario che rimescolerebbe le carte aumentando la volatilità.

Va detto che la “fase I” della “grande rotazione” ha già stravolto i portafogli. Dalla scorsa estate il controvalore delle Borse mondiali è aumentato di 10mila miliardi di dollari (di cui circa 1.000 miliardi in Europa), superando oggi la soglia dei 70mila miliardi. Il tutto mentre nel complesso il controvalore delle obbligazioni è sceso da 48mila a 45mila miliardi: 3mila miliardi in meno, di cui circa 500 miliardi in Europa.

Ma perché l’Europa può ora far meglio di Wall Street? «In termini macro e di politica monetaria l’Europa sta crescendo in modo solido. Crea occupazione, ha una bassa inflazione e può contare su una politica fiscale più espansiva che in passato. Senza dimenticare la politica monetaria della Bce che continua a tenere bassi i tassi - spiega Francesco Garzarelli, co head del global market research di Goldman Sachs -. In questo combinato disposto di fattori notiamo che c’è molto spazio per le imprese per ridurre i costi e i livelli di indebitamento, per ristrutturarsi e aggregarsi». Anche a parer di Andrea Delitala, capo investimenti di Pictet Am «l’azionario europeo in questa fase ha certamente più margini di rialzo rispetto a quello statunitense».

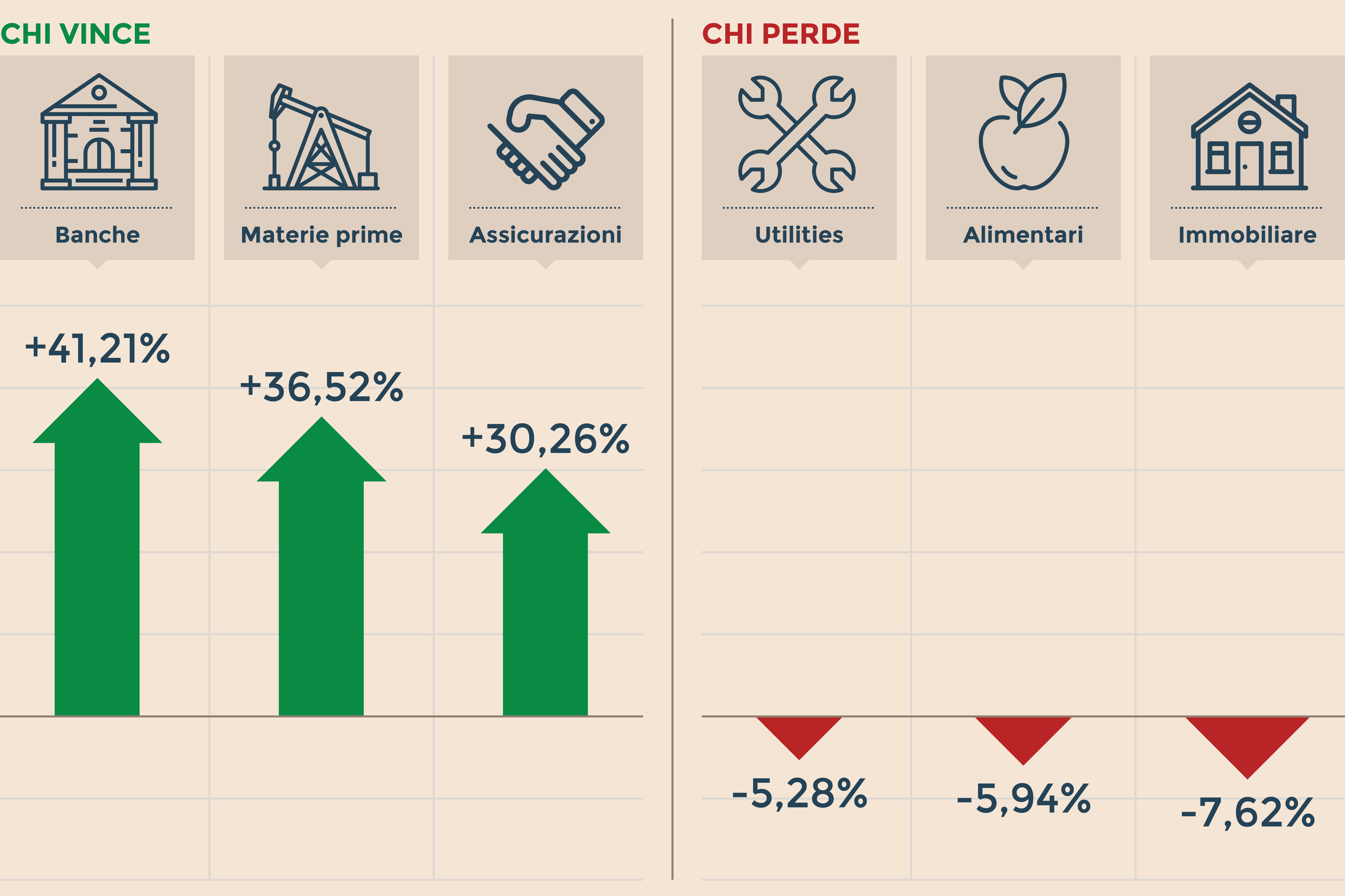

Chi vince e chi perde

Finora i settori che hanno beneficiato di più della rotazione in Europa sono stati banche (+41%), materie prime (+36%), assicurazioni (+30%), auto (+18%). I comparti più penalizzati sono stati invece immobiliare (-7%), alimentari (-6%) e utilities (-5,2%). Queste ultime tendono a soffrire in modo particolare le fasi di strette monetarie perché, considerati gli alti dividendi che distribuiscono, sono considerate un’alternativa ai titoli di Stato. Ma quando i tassi dei bond iniziano a salire perdono in parte questo vantaggio competitivo.

I principali settori azionari in Europa dell’indice EURO STOXX. Performance percentuale dal 26 luglio 2016

Detto ciò, c’è ragione di credere che i settori che hanno più beneficiato nella “fase I” continueranno a salire anche nell’ipotetica “fase II” della “grande rotazione”? «Quelli legati alla domanda domestica, quindi finanziari e titoli ciclici, dovrebbero meglio performare rispetto a settori sui quali preferiamo non prendere posizione, come il “travel and leasure” e il “food retail” - sottolinea Garzarelli -. Viceversa ci piacciono banche, media e tecnologia».

I titoli di Stato

Non va dimenticato che sulle obbligazioni governative dell’area euro c’è già stata una importante correzione. Basti pensare che la scorsa estate il Bund a 10 anni quotava con un rendimento sottozero mentre oggi si attesta allo 0,44%. Ma non è detto che sia finita qui. «I tassi della parte lunga della curva sono destinati a salire, soprattutto in Germania - prosegue Garzarelli -. Non è da escludere che il decennale tedesco arrivi all’1% verso il 2018. Un po’ più complicato lo scenario sui bond periferici dove i movimenti sono molto idiosincratici. Come dimostra il caso Spagna i cui rendimenti sono oggi molto più bassi rispetto a quelli italiani dove in questo momento è maggiore il rischio politico».

La “rotazione inversa”

Come ogni trend, anche la rotazione da bond verso azioni sarà prima o poi destinata ad esaurire la benzina. In questo senso gli investitori tengono d’occhio il tasso dei Treasury statunitensi a 10 anni come soglia spartiacque. Attualmente il mercato considera importante il livello del 2,75%: qualora il rendimento dei titoli di Stato Usa a 10 anni (ieri al 2,48%) dovesse superare tale soglia le obbligazioni Usa potrebbero attirare nuovi flussi di capitale innescando un meccanismo di “rotazione inversa” dalle azioni verso i bond. Queste soglie, tuttavia, non sono statiche ma vengono aggiornate di volta in volta confrontando l’andamento dei dati macro americani con quelli del resto del mondo. Gli analisti di Goldman Sachs, ad esempio, stimano che stando alle attuali prospettive di crescita dell’economia Usa la soglia di “rotazione inversa” dovrebbe alzarsi al 3-3,25% entro fine 2017.

L’incognita Francia

Non va poi dimenticato che lo scenario da qui al prossimo mese sarà guidato dalle elezioni francesi. «Le Borse europee hanno uno spazio di risalita ancora molto importante ed è inversamente correlato con il rischio politico - spiega Vincenzo Longo, strategist di Ig -. Così anche per l’euro. Il mercato sa che la Francia è in grado di destabilizzare l’Europa più di quanto potesse fare l’Olanda».

Le elezioni francesi precederanno il prossimo market mover, il meeting di giugno della Federal Reserve. I mercati ad oggi scontano un prossimo rialzo della Fed a giugno (50,2% di probabilità). «Pertanto i dati macro che arriveranno puntualmente da qui all’estate saranno fondamentali - conclude Longo -. Se la Fed alzerà i tassi con un’economia che continua a rafforzarsi non c’è motivo per temere una brutta reazione delle Borse. Ma gli operatori potrebbero indispettirsi se i rialzi andranno oltre le potenziali capacità di assorbimento dell’economia a stelle e strisce». A quel punto la rotazione potrebbe andare in testacoda.

© Riproduzione riservata