Il successo dei Pir è indiscutibile. Quei poco meno di 11 miliardi di euro raccolti nel primo anno di vita dai Piani individuali di risparmio lanciati con la Legge di bilancio 2017 e i circa 60 miliardi di masse gestite che si attendono entro il 2021 per gli strumenti a loro collegati rappresentano un biglietto da visita per certi versi inatteso e sicuramente significativo. Non mancano però i dubbi sul fatto che questo tipo di prodotti, creata con l’idea di far affluire il risparmio degli italiani verso le piccole e medie imprese, abbia davvero raggiunto lo scopo.

Un bicchiere riempito a metà

La risposta a tale quesito, fino a questo momento, assume infatti le classiche sembianze del bicchiere riempito a metà: i fondi che hanno raccolto il denaro, quelli creati ad hoc o quelli preesistenti semplicemente «riconvertiti», hanno effettivamente destinato a termini di Legge almeno il 21% delle risorse investite in titoli non compresi nell’indice azionario Ftse Mib. Questo fiume di denaro ha contribuito a migliorare la liquidità sui titoli già presenti a Piazza Affari, segnatamente in quei segmenti (Star, Mid e Small Cap e a caduta fino Aim Italia) che ospitano le società target dei Pir, e ne ha anche innalzato i prezzi.

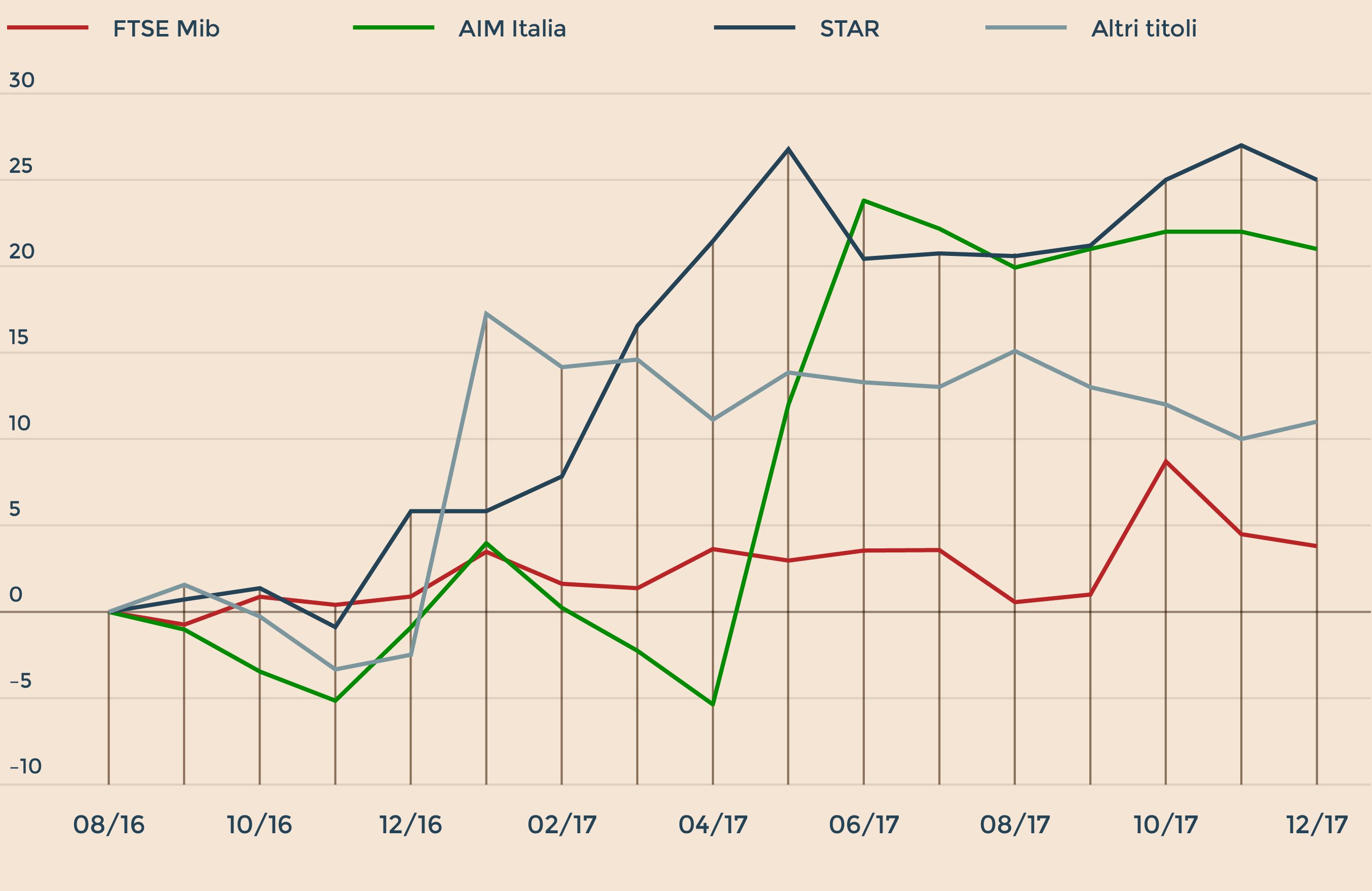

Rendimenti cumulati medi (buy-and-hold abnormal return, BHAR) dei

titoli appartenenti ai diversi segmenti del listino azionario. Dati in % (Fonte: Intermonte, Politecnico di Milano – School of managemet)

L’effetto «cannibalizzazione»

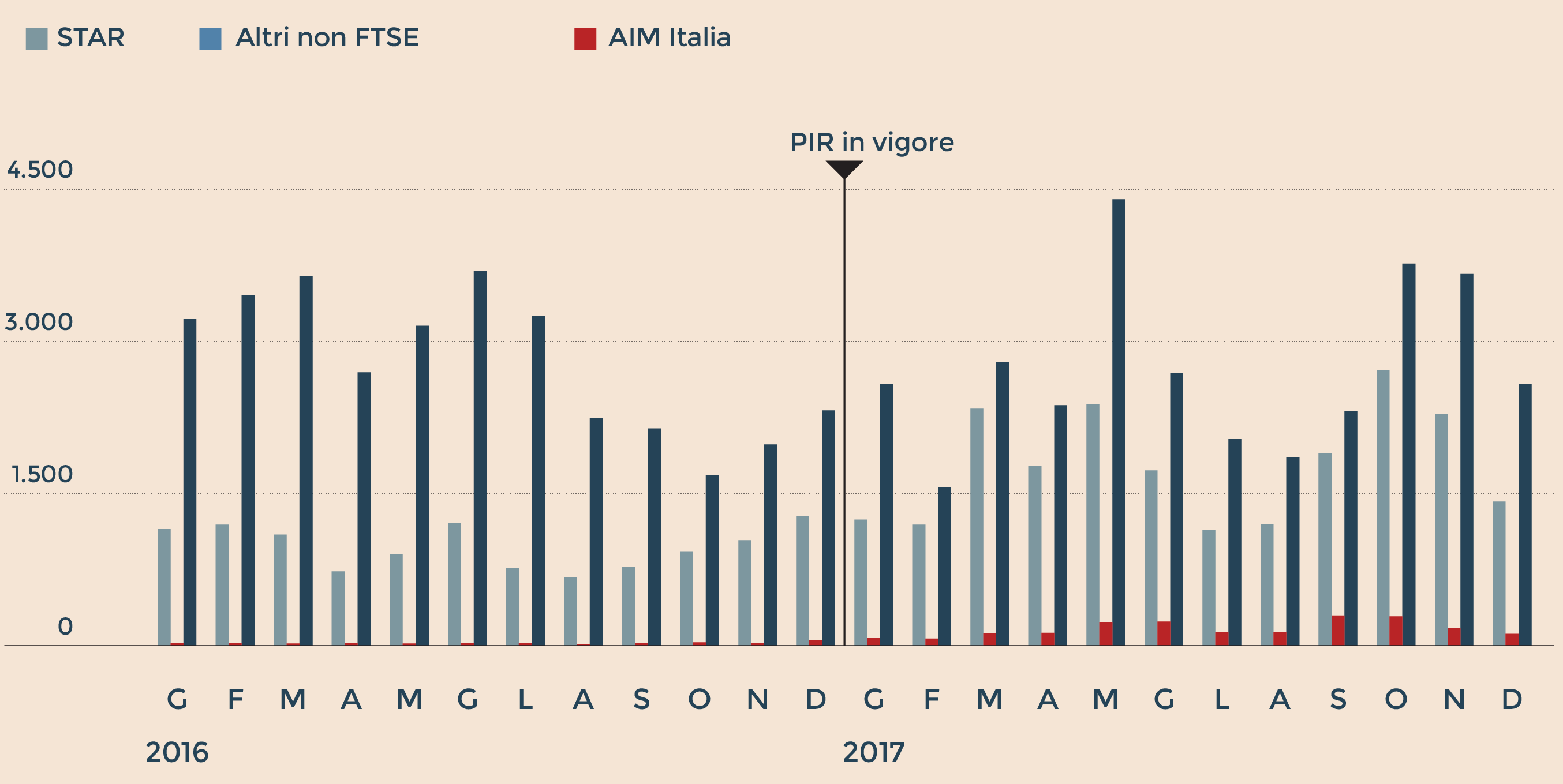

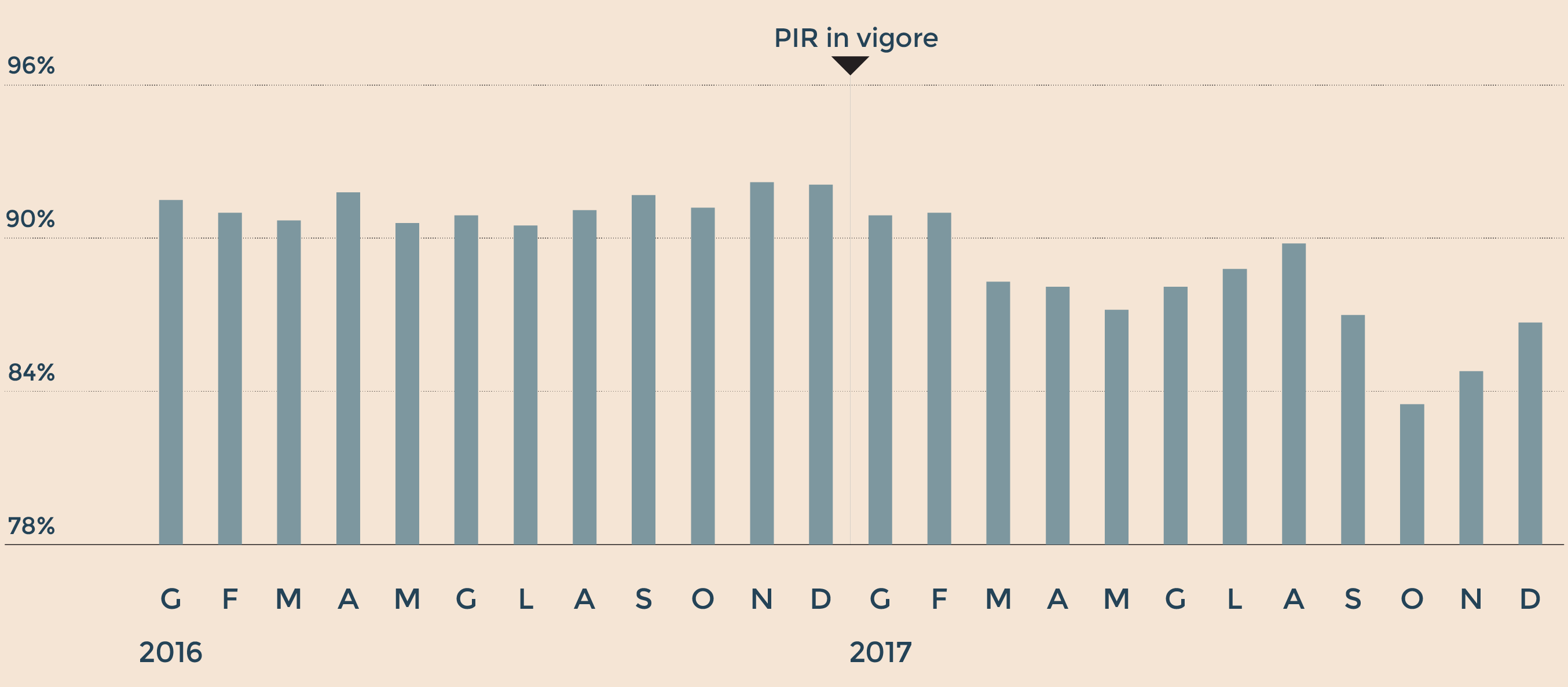

La ricerca «I Piani Individuali di Risparmio: gli effetti su domanda e offerta di capitale nel mercato borsistico italiano» curata da Intermonte e dal Politecnico di Milano che sarà presentata stamani a Milano stima per esempio che nel corso del 2017 i titoli italiani sui quali i Pir possono materialmente investire abbiano registrato un rendimento positivo «anomalo» compreso in media fra il 12 e il 18%, tutto riconducibile all’introduzione dei nuovi strumenti. Allo stesso modo, gli scambi sulle small e mid cap hanno registrato una rapida accelerazione (raddoppiando quasi per il segmento Star e aumentando di addirittura 6 volte su Aim Italia nel 2017) ma a parziale scapito delle blue chip del listino milanese, i cui volumi si sono ridotti invece dell’8% rispetto all’anno precedente e sono in un certo senso stati «cannibalizzati» dall’effetto Pir.

Controvalore degli scambi sui segmenti STAR, AIM Italia e sugli altri titoli

nazionali non compresi nel FTSE MIB, dal 1/1/2016 al 31/12/2017. Val in mln € (Fonte: Intermonte, Politecnico di Milano – School of managemet)

Volumi di contrattazione mensili generata dai titoli dell'indice FTSE MIB,

dal 1/1/2016 al 31/12/2017. Val. in % (Fonte: Borsa Italiana)

Ma se sul listino secondario la spinta si è fatta sentire da subito, non altrettanto può dirsi per la raccolta primaria, cioè quella effettuata dalle Pmi che si affacciano per la prima volta sul mercato dei capitali e che potrebbero davvero sostenere di aver ricevuto nuove risorse liquide dai Pir. Su questo versante - ammette lo studio - l’impatto è stato anzi «molto debole», anche se non mancano segnali confortanti.

Un impatto ancora «molto debole» sulle Ipo

Il numero delle nuove quotazioni sul listino principale (8 nel corso del 2017) non si è infatti distaccato in modo significativo rispetto a quanto registrato in precedenza, mentre su Aim Italia sembra esserci stato un timido aumento nella seconda parte dell’anno (8 in ciascuno degli ultimi due trimestri) anche grazie al fenomeno delle Spac, i veicoli appositamente costituiti per raccogliere capitali sul mercato attraverso la quotazione delle loro azioni in Borsa. Non a sufficienza però per ricevere l’ingente flusso di denaro proveniente dai Pir senza creare pericolose distorsioni sul mercato.

In attesa delle Ipo

A onor del vero non ci si poteva certo attendere tutto e subito perché, come rileva Guglielmo Manetti, vice direttore generale di Intermonte Sim, «il processo di quotazione richiede una preparazione che non è immediata e che anzi si protrae per diversi mesi». Impossibile in effetti pensare che la risposta fosse altrettanto rapida a quella data dal risparmio gestito, considerato l’iter previsto per lo sbarco in Borsa e ancora di più il tempo necessario per convincere le aziende, in genere piuttosto restie verso una scelta simile.

“«Il miglioramento della liquidità sulle Pmi quotato elimina uno dei dubbi principali degli imprenditori verso l’Ipo»”

Guglielmo Manetti, Intermonte Sim

Qualcosa però si sta muovendo: «Il miglioramento della liquidità sui titoli delle Pmi attualmente quotati contribuisce a eliminare uno dei dubbi principali avanzati dagli stessi imprenditori - prosegue Manetti - e osservando anche l’incremento delle società italiane iscritte nel 2017 al programma Elite di Borsa Italiana, arrivate a quota 437 contro le 290 di inizio anno, si può pensare che esistano tutte le condizioni per un’accelerazione delle Ipo già nei prossimi mesi».

Dal confronto con l’estero un possibile target di 500 «matricole»

Gli spazi di crescita per la Borsa italiana e in particolare per le Pmi sono del resto rilevanti. Guardando alle esperienze analoghe vissute da altri Paesi (gli Individual Saving Account introdotti nel Regno Unito nel 1999 e i Plan d’Epargne en Actions in vigore Francia addirittura dal 1992) e al divario esistente sul numero di società quotate sul mercato (339 imprese a Milano contro le 837 di Parigi e le 1.902 di Londra), Manetti individua nel medio termine «un possibile target per l’Italia di almeno 500 nuove matricole».

Oltre l’ambizione (forse) la strada giusta

Si tratta di un obiettivo che lo stesso analista ammette essere «ambizioso» e che coinvolgerebbe soprattutto Aim Italia (che oggi ospita meno di 100 titoli quotati per una capitalizzazione di 6 miliardi), ma che potrebbe significare un incremento della capitalizzazione del mercato compreso fra 35 e 40 miliardi, che riporterebbe il valore delle imprese di Borsa sopra il 40% del Pil italiano. Ancora una volta il listino francese, che vale il 91,5% della ricchezza nazionale e quello britannico (139,4%), restano distanti anni luce. Per avvicinarli in modo più significativo servirebbe probabilmente l’arrivo sul listino di un gruppo di grandi imprese dalla capitalizzazione superiore al miliardo, che forse poco hanno da spartire con il fenomeno Pir. Ma almeno la direzione imboccata sembra finalmente quella giusta.

© Riproduzione riservata