Sotto stress, ma non troppo. Che l’Italia e il suo debito sia sotto pressione in queste ultime settimane è fuori da ogni dubbio: ce lo raccontano i rendimenti dei nostri titoli di Stato insieme al famigerato e tanto criticato spread, lo scarto rispetto agli omologhi tedeschi. Quanto però sia elevato questo stress rispetto al passato e quanto questa tensione si possa a sua volta trasferire al resto dell’area euro, condizionando le scelte della Bce sono altre questioni. Ad aiutarci, in un confronto simile, è l’indice di stress sistemico (Ciss, Composite Indicator of Systemic Stress), poco noto al grande pubblico ma non per questo meno importante proprio perché elaborato dalla stessa Bce e quindi tenuto in grande considerazione a Francoforte quando si tratta di prendere le decisioni.

I 15 segnali di «tensione finanziaria»

Il Ciss è appunto un indicatore composito calcolato per l’Eurozona nel suo complesso utilizzando 15 misure differenti di stress finanziari principali basate sui mercati monetari, azionari, obbligazionari e valutari e sul settore degli intermediari finanziari. Fornisce una scala di valori che possono variare da 0 (stress minimo) a 1 (il livello massimo). Riferendosi a ciascun singolo Paese dell’area, la Bce calcola invece il Sovereign Ciss, cioè un indicatore che misura lo stress sui titoli di Stato, ed è da quest’ultimo che parte la nostra analisi.

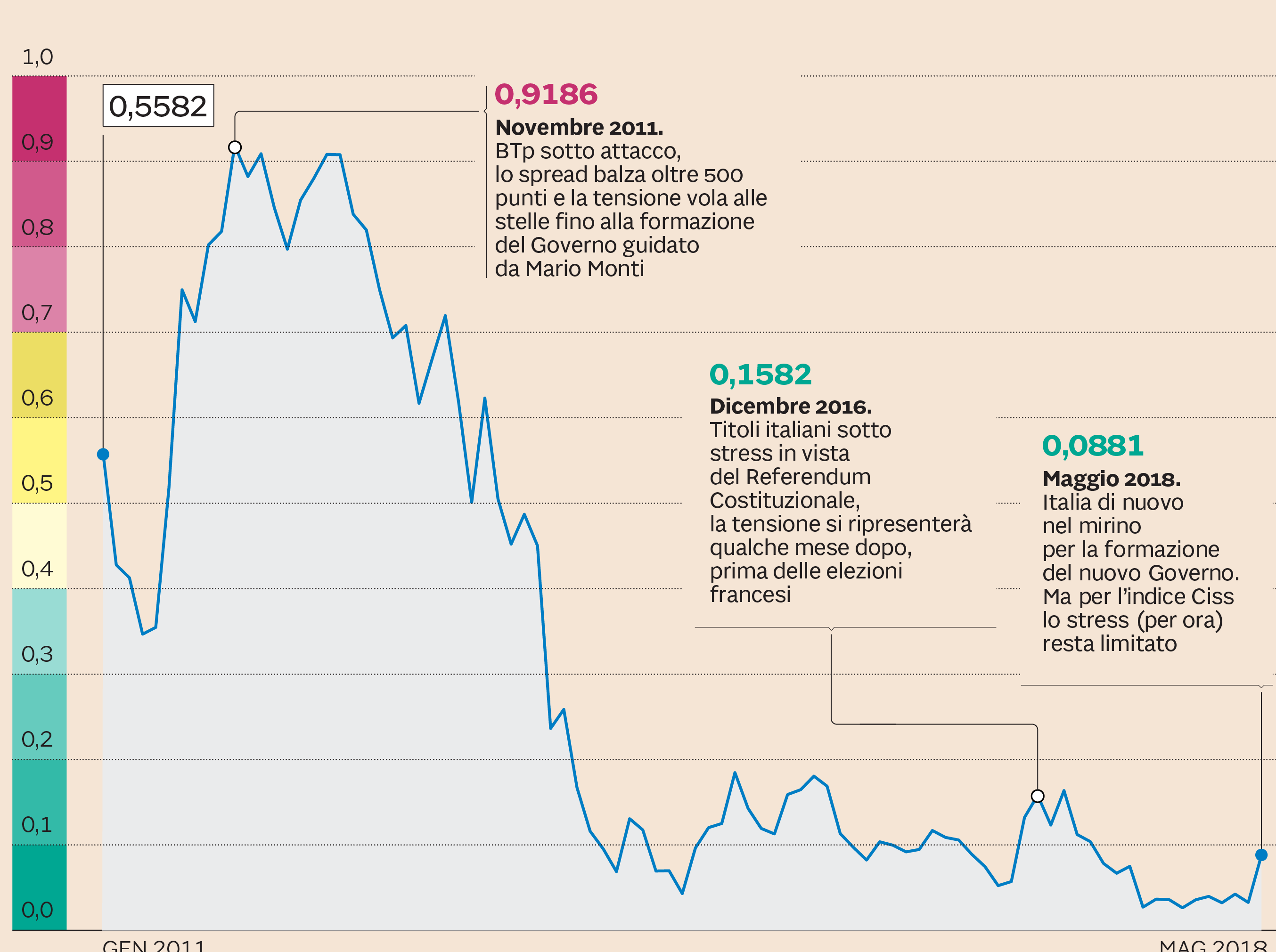

L'indice composito di stress sistemico - Italia - Ciss, Composite indicator of systemic stress (Fonte: Bce)

Non senza sorpresa, infatti, quando si guarda all’Italia il Ciss ha registrato a maggio un balzo in avanti, raddoppiando a 8,8 centesimi rispetto ai poco più di 3 centesimi registrati il mese precedente. Un bel salto certo, che però appare per il momento ancora piuttosto contenuto rispetto ai livelli raggiunti nel dicembre 2016 (nel mese del Referendum Costituzionale) o del febbraio 2017 (apice della tensione a livello europeo in vista delle Presidenziali francesi) quando i valori si erano attestati attorno a 0,16. E ovviamente resta poco più di un’inezia se paragonato ai fatidici giorni della crisi del debito nell’autunno 2011 (quando lo spread sul Bund aveva addirittura superato i 500 punti base) e ai successivi mesi in cui l’indice si era spinto fino oltre 90 centesimi.

Eurozona ancora lontana dalla «soglia di allarme»

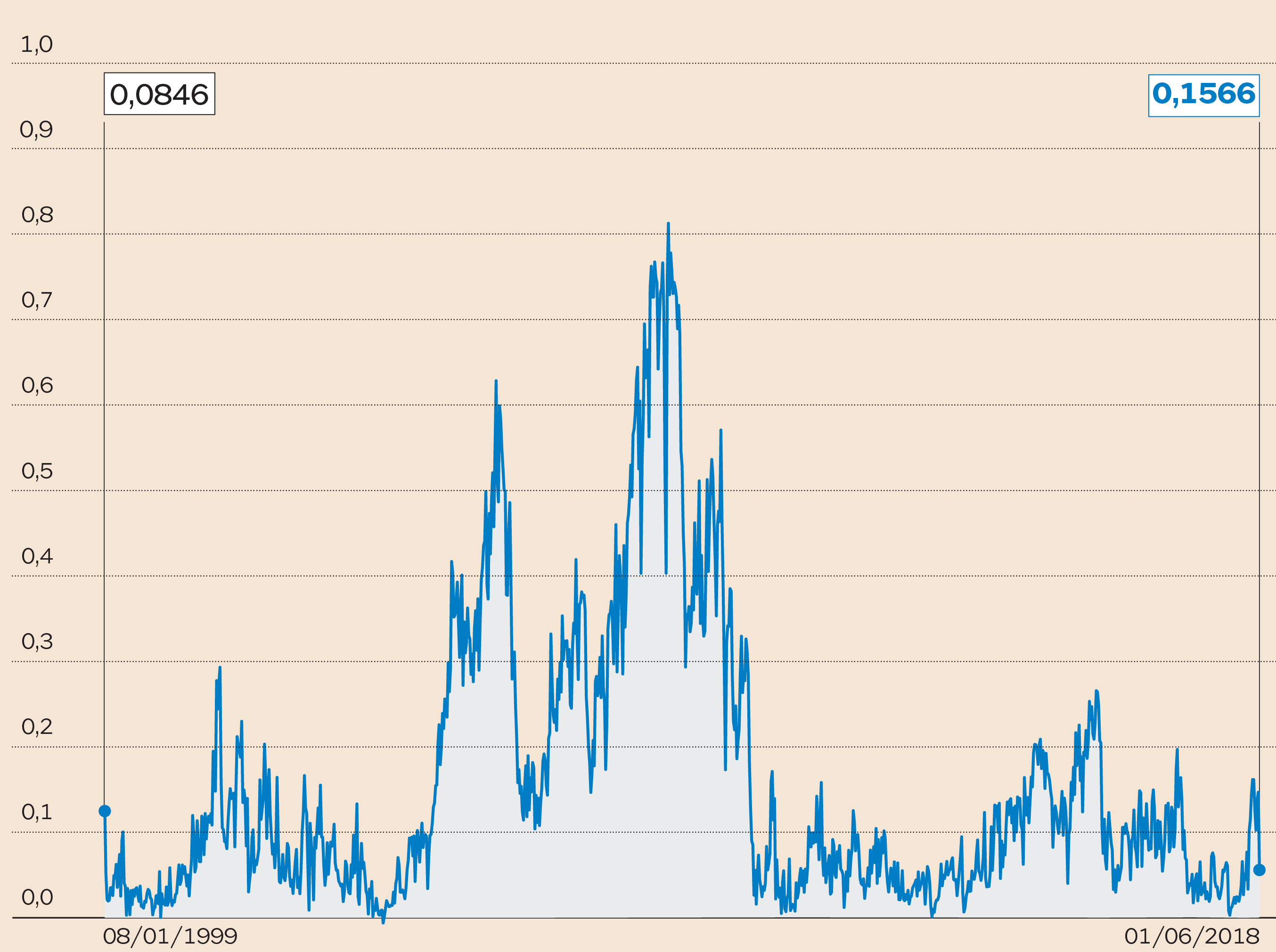

È altrettanto interessante notare come anche su scala globale europea si sia registrata una dinamica del tutto simile, nella tendenza e nelle proporzioni . L’indice composito (che per l’Eurozona non si limita a considerare soltanto l’aspetto del debito sovrano) è infatti sì cresciuto nelle due ultime settimane fino quasi a triplicare a quota 0,1566 ma resta significativamente al di sotto dei 32 centesimi raggiunti il giorno del Referendum sulla Brexit, per non parlare dei livelli toccati nel novembre 2011 (65 centesimi) o addirittura della crisi dei mutui subprime (84 centesimi). E si mantiene per ora pure su un livello inferiore rispetto alla soglia di «allarme» economico e finanziario che l’analisi della Bce suggerisce come dannosa per l’attività economica (ufficiosamente attorno a 0,30).

L'indice composito di rischio sistemico (Ciss) per l'Eurozona (Fonte:Bce)

Il contagio sembra essere insomma relativo (appena un 15% del rialzo dei tassi subito dai nostri BTp si è trasferito ai titoli spagnoli e portoghesi) e anche per questo motivo gli economisti ritengono che difficilmente allo stato attuale le decisioni fondamentali di politica monetaria della Bce finiranno per essere influenzate dai recenti eventi che hanno riguardato il nostro Paese. «A meno di un ulteriore deterioramento materiale delle condizioni finanziarie con ripercussioni importanti sul resto dell’area euro è improbabile che le questioni politiche italiane distolgano Francoforte dal suo graduale percorso verso la normalizzazione», sottolinea Marco Valli, capo economista europeo di UniCredit, secondo il quale il piano di riacquisti dell’istituto centrale «sarà interrotto a fine anno dopo un rapido ridimensionamento».

La sorte del «quantitative easing»

Il Consiglio direttivo Bce si riunirà il prossimo 14 giugno e, se è facile prevedere che Mario Draghi possa essere investito da un fuoco di fila di domande sull’Italia da parte dei giornalisti, non è detto che vengano svelate le decisioni sul quantitative easing (che al momento si dovrebbe protrarre fino a settembre). «Credo che rinviare l’annuncio alla successiva riunione di luglio sarebbe una strategia saggia, perchè consentirebbe di conservare maggiore flessibilità in momenti come questi di elevata e crescente incertezza», suggerisce Valli.

“I segnali di rallentamento del commercio globale, la minaccia di protezionismo e l’effetto frenante sulla crescita dell’aumento dei prezzi del petrolio si collocano su un livello almeno altrettanto elevato della politica italiana nell’elenco dei rischi della Bce”

Marco Valli, UniCredit

Certo, le attese degli analisti sul primo rialzo dei tassi nell’Eurozona si sono nel frattempo spostate in avanti nel tempo e abbondantemente già nel 2020, ma l’Italia non è l’unico motivo all’origine della maggior prudenza. «Sospetto che altre questioni come i segnali di rallentamento del commercio globale, la minaccia di protezionismo e l’effetto frenante sulla crescita dell’aumento dei prezzi del petrolio si collochino su un livello almeno altrettanto elevato della politica italiana nell’elenco dei rischi al ribasso della Bce», spiega ancora Valli. L’Italia è «un» problema, non «il» problema.

© Riproduzione riservata