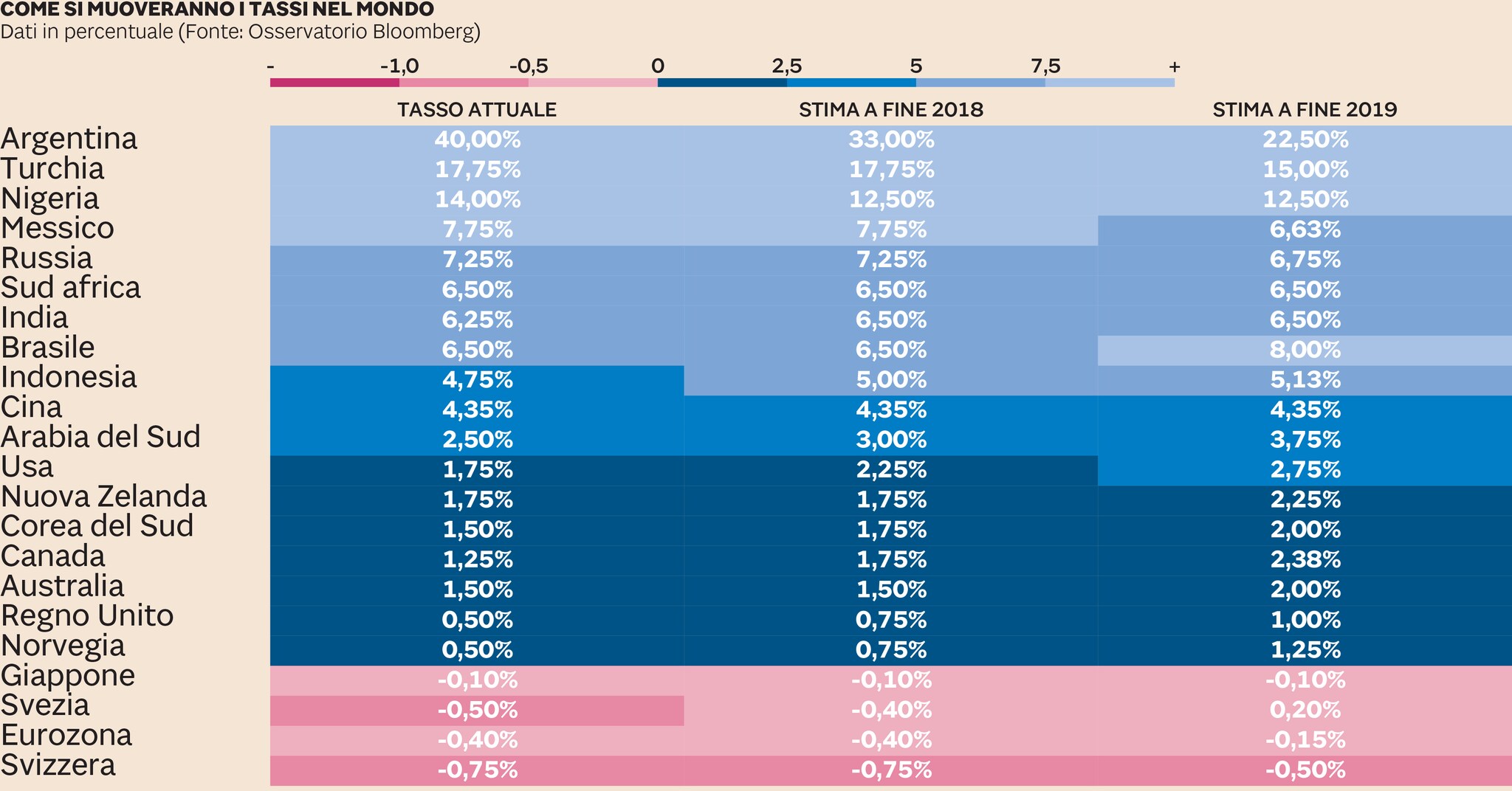

Le banche centrali non stanno mai ferme. Nel tentativo di tenere a bada l’inflazione anche i prossimi due anni richiederanno un duro lavoro di politica monetaria. Secondo l’Osservatorio di Bloomberg sui tassi - che proietta le manovre di 22 banche centrali che rappresentano il 90% dell’economia globale - solo Giappone, Cina e Sud Africa lasceranno i tassi invariati da qui a fine 2019. Per tutte le altre qualcosa cambierà. Nella maggior parte dei casi (14 su 22, il 63% quindi) i tassi aumenteranno. Mentre Russia, Messico, Nigeria, Turchia e Argentina dovrebbero alleggerire il costo del denaro che attualmente viaggia su livelli elevati.

A dir poco incredibili nel caso dell’Argentina che a maggio ha attuato una stretta shock portando i tassi al 40% per contrastare la violenta svalutazione del peso. Secondo le previsioni il quadro dovrebbe via via migliorare e i tassi scendere prima al 33% e poi al 22,5%. Mentre in Russia è previsto un taglio di 50 punti base dal 7,25% al 6,75% nell’arco dei prossimi 18 mesi. Situazione simile per la Turchia, costretta quest’anno ad alzare bruscamente i tassi per attrarre capitali e difendere la lira turca (che in ogni caso fluttua sui minimi di tutti i tempi nei confronti del dollaro) con i tassi stimati in calo di 250 punti al 15% dall’attuale 17,5%.

Se i Paesi emergenti stanno sperimentando tassi a doppia cifra, i Paesi più sviluppati sono finiti nell'estremo opposto, quello dei tassi ultrabassi. Stando a Bloomberg - ma questo lo si evince anche dal mercato dei future - la Bce lascerà invariati i tassi quest’anno - quello sui depositi è a -0,4% - per poi entro fine 2019 portarli a -0,1%. Il Regno Unito dovrebbe in 18 mesi raddoppiare il costo del denaro dallo 0,5% all’1% mentre gli Usa potrebbero aggiungere altri 100 punti base all’attuale livello di 1,75%.

Queste azioni danno per scontato che nel frattempo non arrivino notizie inattese dal punto di vista economico. Variazioni su inflazione e Pil molto più ampie delle attese (nel bene e nel male) ovviamente costringerebbero le banche centrali - e di conseguenza gli investitori - a ricalibrare lo scenario dei tassi attesi. Con un impatto importante sul mercato delle obbligazioni.

Ad esempio in questo momento non tutti sono convinti che gli Usa avranno la forza macroeconomica per proseguire nel percorso di normalizzazione dei tassi avviato a dicembre 2015 (da allora sette rialzi). C’è una sorta di pressione dei mercati affinché la Federal Reserve si prenda una pausa di riflessione. La curva del debito Usa evidenzia infatti uno “schiacciamento” che non si vedeva dal 2007, prima dello scoppio della crisi dei derivati subprime e della conseguente recessione.

Lo spread tra 10 e 2 anni torna ai livelli del 2007

Il differenziale di rendimento tra i tassi Usa a 10 anni e a 2 anni è sceso sotto 40 punti base. Ciò vuol dire che c’è scetticismo sul fatto che l’attuale ripresa economica (Pil al 2% tendenziale) possa proseguire anche nel medio-lungo periodo (altrimenti i titoli a 10 anni dovrebbero pagare tassi più alti).

A livello globale non vanno dimenticati i segnali che arrivano da Oriente. A parte il Giappone - che rappresenta un caso scolastico per certi versi irripetibile dal momento che può permettersi di monetizzare il deficit e allo stesso tempo di essere considerato, attraverso lo yen, uno dei porti sicuri dove investire la liquidità in caso di turbolenze finanziarie - anche la Cina dovrebbe mantenere i tassi sui livelli attuali (che però sono molto più alti del Giappone, 4,35% contro -0,1%).

Fed alza i tassi, ora parola a Draghi

Questo perché l’economia cinese - che sta vivendo la delicata fase di transizione da uno sviluppo puramente mercantilistico basato sulle esportazioni a uno più sano basato sul rilancio dei consumi domestici - sta rallentando. La People’s Bank of China al momento sta agendo sulle riserve bancarie, alleggerendo i vincoli obbligatori per le banche (è comunque una misura accomodante). Le prossime mosse non potranno non tener conto dello sviluppo della guerra dei dazi commerciali con gli Stati Uniti. Per ora la risposta di Pechino è stata una svalutazione del cambio, con lo yuan tornato sui livelli del 2015 nei confronti del biglietto verde. Ed è qui che la politica monetaria, come sempre, si confonde con la geopolitica. Rendendo il futuro obiettivamente imprevedibile.

© Riproduzione riservata