Il mondo annega in un oceano di debiti, ma almeno adesso prova a ridurre la portata dei fiumi che alimentano l’acqua di quel mare. Questa almeno l’evidenza che emerge dalle indicazioni di S&P Global Ratings, secondo cui le emissioni di bond a livello globale diminuiranno del 4,2% rispetto all’anno precedente. Fin qui la buona notizia, perché il rovescio della medaglia è che sul mercato finiranno comunque titoli per 6mila miliardi di dollari che si andranno ad aggiungere ai 247mila miliardi già presenti. E soprattutto che la cosiddetta finanza strutturata - quella dei prodotti dalle sigle come Clo, Abs e Rmbs divenute tristemente note un decennio fa per aver portato il mondo sull’orlo del baratro - è in realtà l’unica voce che continua a crescere.

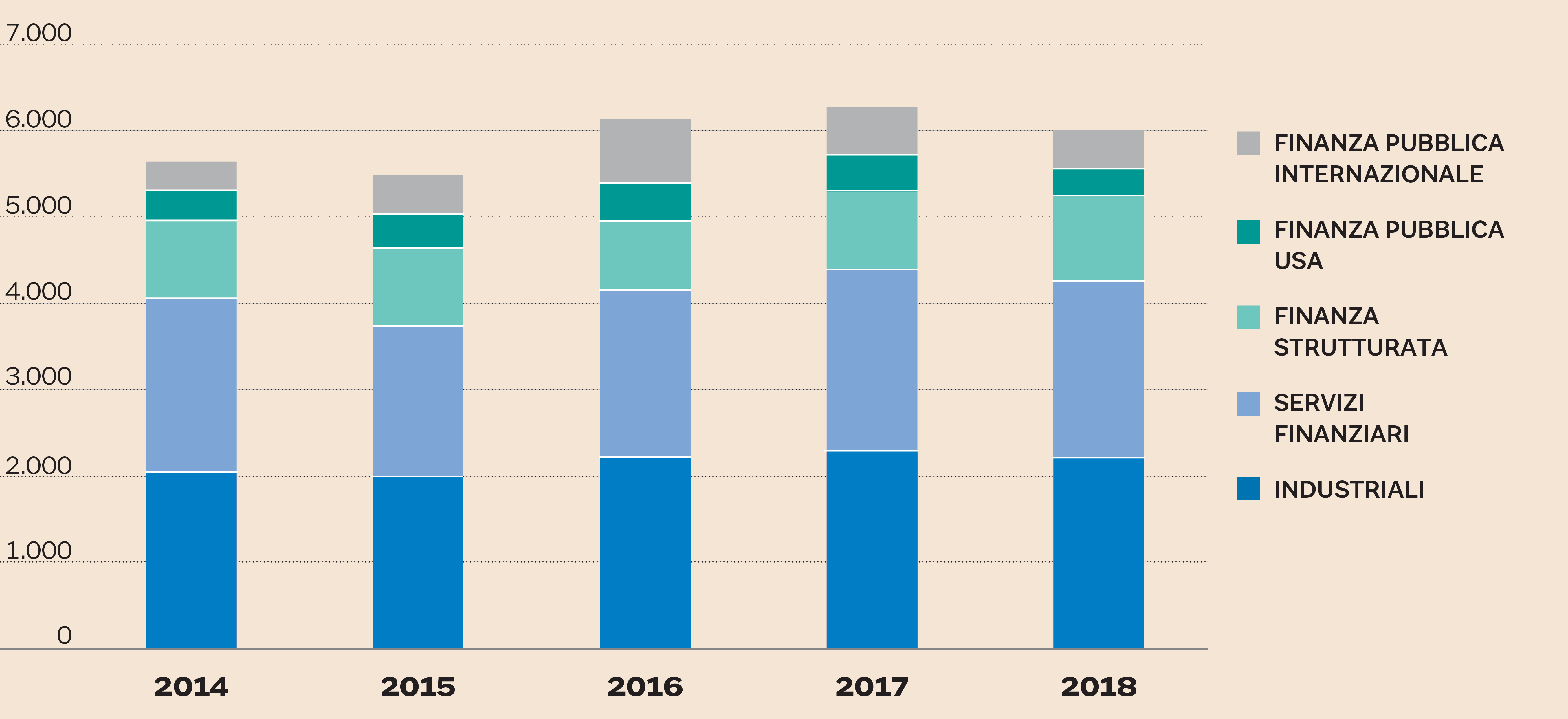

Le emissioni globali di bond negli ultimi anni. Dati in miliardi di dollari. Per il 2018 le stime sono di S&P Global.Fonte:Harrison Scott, Thomson Financial, S&P Global

Procediamo però con ordine: le emissioni globali scenderanno come detto del 4,2% soprattutto per effetto della riduzione dei collocamenti di titoli pubblici sia negli Usa (-24%), sia nel resto del mondo (-20%) e anche del calo più contenuto dei bond emessi da società industriali (-4%) e finanziarie (-2%). I motivi di questa inversione di tendenza rispetto agli scorsi anni sono differenti: parte di tutto questo, rileva S&P Global Ratings, è da attribuire alla volatilità sulle piazze finanziarie «che è arrivata nel corso dell’anno prima di quanto ci si aspettasse e potrebbe aumentare ulteriormente nei prossimi mesi, anche a causa del perdurante scontro sul commercio globale e del suo impatto sugli investimenti e sulla fiducia del mercato».

“«Il ciclo del credito ha raggiunto la maturità e l’incremento nei costi di finanziamento che è visto all’inizio dell’anno è destinato a continuare gradualmente nel tempo»”

S&P Global Ratings

La guerra dei dazi e l’incertezza sui mercati ha quindi i suoi buoni motivi per rendere più cauti anche gli emittenti, oltre che gli investitori, ma c’è anche da considerare il fatto, come aggiungono gli analisti, che «l’attuale ciclo del credito ha raggiunto una fase di maturità e l’incremento nei costi di finanziamento che è visto all’inizio dell’anno è destinato a continuare gradualmente nel tempo». È quindi anche l’aumento dei tassi (il metro di paragone a livello globale, in questo caso, è quel decennale americano che oscilla attorno alla soglia psicologica del 3%) a condizionare chi deve chiedere denaro in prestito. A maggior ragione in un momento sembra essere ormai giunta al tramonto la stagione in cui le Banche centrali inondavano i mercati di liquidità.

Europa a due velocità, fra pubblico e privato

In Europa la situazione appare per la verità differente, ma soltanto in parte. «Le condizioni di finanziamento hanno generalmente

fornito un sostegno per gran parte degli ultimi 3 anni e, nonostante numerosi rischi, si sono mantenute stabili senza fare

una piega», sostiene S&P Global, aggiungendo che questa situazione è destinata a confermarsi almeno per tutto il 2018. Come

conseguenza, nel settore della finanza pubblica, il Vecchio Continente è l’unica area dove nei primi sei mesi del 2018 non

si è manifestata alcuna flessione nel ritmo delle emissioni. Sui corporate bond si è però avuta finora una vera e propria

emorragia, visto che in questo campo le emissioni si sono drasticamente ridotte negli ultimi sei mesi a 673,5 miliardi

di dollari da 769 miliardi: qui la volatilità e il timore di una peggioramento delle condizioni di finanziamento si sono fatte

sicuramente sentire.

Le insidie dei «Clo»...

Il capitolo finanza strutturata merita infine qualche considerazione specifica. Secondo S&P Global questa è l’unica area in

cui le emissioni sono destinate a crescere quest’anno, con un incremento previsto di circa il 9% rispetto al 2017. Il settore

più dinamico è in questo caso quello delle Collateralized loan obligation (Clo), ovvero dei prestiti garantiti da collaterale. Almeno negli Stati Uniti - sottolineano gli analisti - questi hanno

tratto vantaggio da un allentamento delle regole finora imposte agli emittenti (che da febbraio non devono più sottostare

alla Dodd-Frank) e sono in questa fase abbastanza ricercati dagli investitori perché a tasso variabile.

... e la prudenza da mantenere

In Europa invece molte banche starebbero guardando con sempre maggiore interesse a questa forma di provvista di denaro, anche

in previsione della fine dei finanziamenti a lungo termine garantiti dalla Bce (Tltro) che dovranno gradualmente essere rimborsati

entro il 2021. Finora sembra insomma di restare nell’ambito del corretto utilizzo di questo genere di prodotti che, se maneggiati

in maniera impropria come purtroppo avvenuto in passato, possono facilmente trasformarsi in bombe a orologeria. C’è davvero

da augurarsi che questa prudenza possa essere mantenuta.

© Riproduzione riservata