Le Borse brindano alla tregua sui dazi commerciali raggiunta a Buenos Aires (dopo una cena/colloquio di oltre due ore) dal presidente degli Usa Donald Trump e dal collega cinese Xi Jinping. Un cessate il fuoco di 90 giorni (conteggiati a partire da gennaio) con cui difatti i due leader hanno comprato tempo per definire i margini di trattativa all’interno di quella che resta comunque una guerra commerciale (e valutaria) in piena regola.

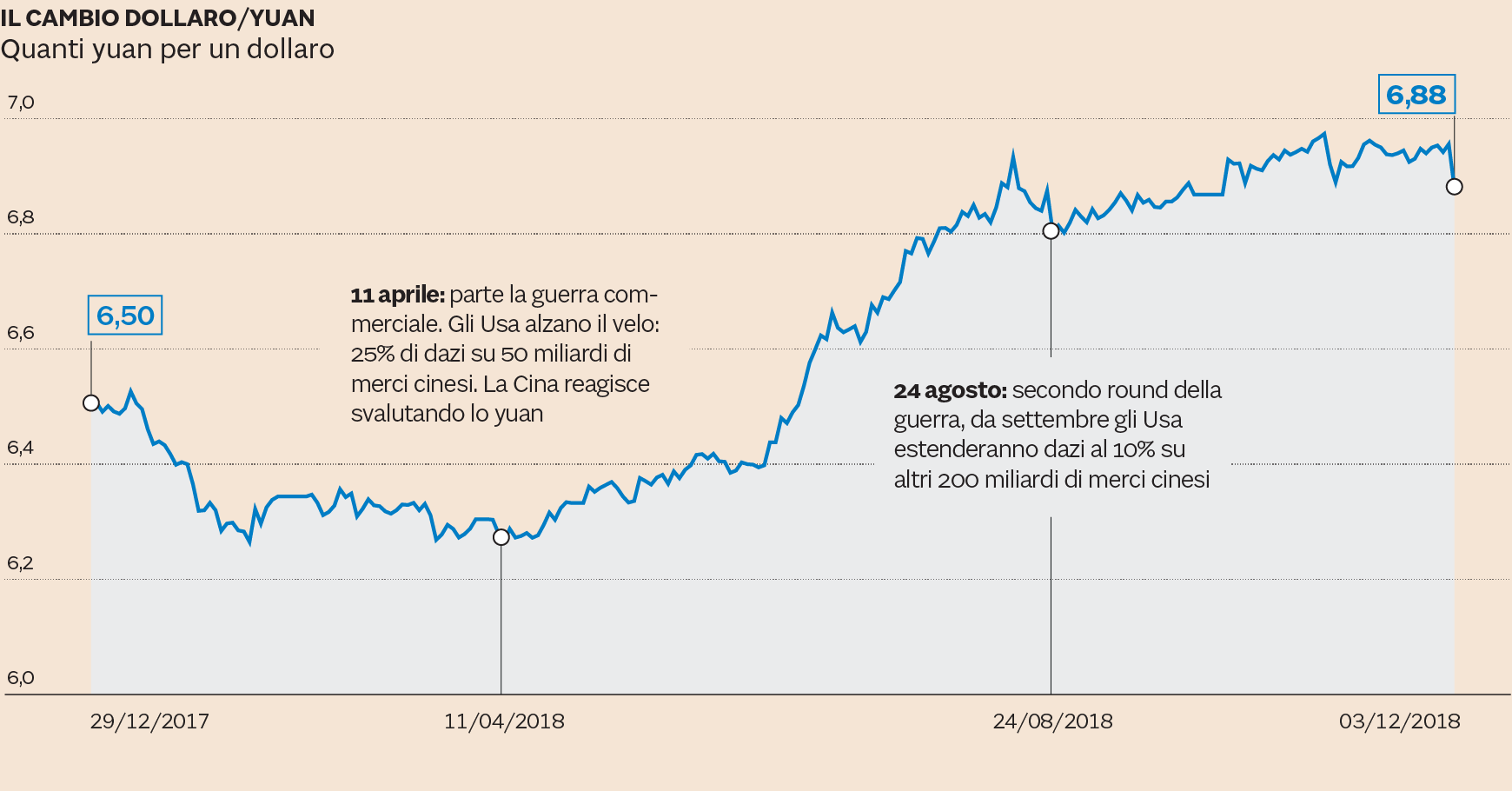

La scorsa primavera si è passati dalle parole ai fatti. Ad aprile gli Usa hanno annunciato una prima tranche di dazi del 25% su 50 miliardi di merci cinesi. A questo attacco (i cui effetti sono partiti da maggio) ha risposto la Cina in due modi: 1) imponendo contro-dazi (aliquota media 13%) su un totale di 110 miliardi di merci statunitensi e svalutando chirurgicamente lo yuan che nel complesso si è deprezzato del 10% sul dollaro. Poi a settembre sono partiti nuovi dazi dagli Usa al 10% su un totale di altre merci cinesi per 200 miliardi.

A conti fatti questi misure hanno danneggiato più gli Usa che non la Cina. Perché nel complesso (calcolando il 25% su 50 miliardi e il 10% su 200 miliardi) il danno inferto da Washington a Pechino ammonta a 32,5 miliardi. Ma il danno cinese (13% su 110 miliardi) è più ampio proprio perché si deve aggiungere anche la svalutazione dello yuan (10%) che va a colpire il totale delle merci cinesi importate dagli Usa (500 miliardi). E quindi il conto dei danni inflitti dalla Cina agli Usa sale a 64 miliardi.

(Fonte: elaborazione Intermonte Sim)

Per questo motivo al G-20 in molti attendevano un innalzamento del livello di conflitto da parte di Trump portando da gennaio al 25% l’aliquota su tutti i 250 miliardi di merci finora oggetto di dazi. Ma, come detto, in Argentina ha prevalso la cautela attraverso un accordo-ponte di 90 giorni.

Concordando 90 giorni di “pace”, Trump al momento resta nella condizione di “danneggiato” da una guerra che difatti lui stesso ha avviato. Allo stesso tempo con il nuovo patto ha strappato qualche condizione in più: stando a quanto comunicato dagli Usa, Pechino rimuoverà i dazi del 40% sulle auto provenienti dagli Stati Uniti (e questo spiega come mai ieri l’indice Stoxx Europe 600 Auto abbia guadagnato il 3%) e si impegnerà ad acquistare beni Usa soprattutto nel comparto agricolo (in particolare la soia che non a caso ieri si è apprezzata del 2%). In più la Cina ha dato il via libera ad alcune operazioni di acquisizione tra cui quella della statunitense Qualcomm sulla cinese Nxp nel comparto dei semiconduttori.

«Se Trump avesse alzato al 25% l’aliquota dei dazi sulla quota dei 200 miliardi tassata oggi al 10% avrebbe aggiunto altri 30 miliardi al danno inferto alla Cina portando il conto complessivo a 62 miliardi, andando sostanzialmente a pareggiare le contro-misure cinesi - spiega Antonio Cesarano, analista di Intermonte sim -. Sarebbe stato un pari e patta. Allo stesso tempo tra le altre munizioni che Trump ha a disposizione ci sono altri 267 miliardi di merci cinesi cui porre tariffe doganali. Se giocasse entrambe queste carte il danno degli Usa supererebbe quello cinese ma è evidente che la guerra assumerebbe toni ancor più gravi con risvolti negativi sui mercati finanziari».

Come mai 90 giorni di tregua? «La scelta dei tempi non è casuale - prosegue Cesarano -. Anche se dal lato cinese c'è stata molta più vaghezza sui contenuti dell'accordo, ad esempio non si fa menzione ai tre mesi, né si quantifica l'importo dei beni che la Cina si sarebbe impegnata ad acquistare, va detto che a fine marzo si riunirà il Parlamento per l’approvazione del piano dell’anno. Quindi l’idea di mantenere lo status quo fino al Congresso cinese potrebbe essere strategica perché darebbe poi a Xi Jinping la possibilità di ammorbidire i toni ad aprile. Senza nascondersi dietro le cifre - sottolinea l’esperto di Intermonte sim - Trump ha in mente di dimezzare il surplus che la Cina ha nei confronti degli Usa che oggi ammonta a 30 miliardi di dollari al mese, circa 350 miliardi annui. Trump vorrebbe portarlo a 180 miliardi. Ma si potrebbe raggiungere un accordo intorno ai 90 miliardi. Ed è chiaro che Xi Jinping avrebbe gioco più facile, stando alle indiscrezioni, a sottoscrivere questo compromesso dopo il Congresso».

Quanti yuan per un dollaro. (Fonte: Ufficio Studi Il Sole 24 Ore)

La guerra è entrata quindi in una fase molto più tattica. Cina e Usa hanno al momento smussato i toni dello scontro. «Trump aveva prospettato l'ampliamento della platea di applicazione su altri prodotti cinesi per un controvalore di 267 miliardi di dollari. Ma la recente volatilità del mercato azionario, il persistente inasprimento attuato dalla Federal Reserve e i grandi volumi di invenduto dei germogli di soia statunitensi un tempo destinati alla Cina potrebbero avergli suggerito un'altra via - spiega Raymond Ma, gestore di portafoglio di Fidelity international -. Tuttavia, se non venisse raggiunto un accordo nei 90 giorni di tempo concordati, Trump darebbe seguito alla minaccia di innalzare il prelievo doganale dal 10% al 25%. In questa eventualità, secondo le nostre stime, andrebbe compromesso lo 0,7% della crescita del Pil cinese nel 2019 rispetto alla riduzione dello 0,5% attesa per il momento come conseguenza dei dazi già imposti».

Nel frattempo questa tregua potrebbe dare spazio al recupero delle classi di investimento fin qui più penalizzate, in particolare nell’area dei Paesi emergenti. «Ravvisiamo un crescendo di opportunità sul mercato azionario cinese - continua Raymond Ma -. Anche in virtù del calo delle valutazioni avvenuto quest'anno, mentre i consumi diventano sempre più un volano per l'economia e le imprese concentrano maggiormente l'attenzione sui rendimenti per gli azionisti».

I mercati emergenti hanno affrontato tre principali venti contrari nel 2018: la Fed falco e un dollaro più forte, la guerra commerciale e l'economia cinese in rallentamento. «Ora sembra che due di questi tre elementi stiano migliorando - sottolinea Nick Payne, head of global emerging markets equities, Merian global investors -. La tregua a livello commerciale e i recenti commenti più accomodanti del presidente della Fed Powell. Per quanto riguarda il terzo punto, le autorità cinesi hanno iniziato ad avviare una politica monetaria e fiscale più accomodante nel corso dell'estate ed è probabile che assisteremo a ulteriori stimoli prima della fine dell'anno. Ci aspettiamo che i dati economici saranno migliori nel 2019. I profitti delle società dei mercati emergenti restano soddisfacenti, anche se le valutazioni e il sentiment sono ai minimi storici. Dopo un anno complesso, forse gli investitori dei mercati emergenti possono sperare che Babbo Natale sia arrivato in anticipo per loro quest'anno».

© Riproduzione riservata