L’ultimo grande indice occidentale a mantenere un minimo di rialzo da inizio anno era il tecnologico Nasdaq. Ma il calo di ieri lo ha evaporato, portando - come era già accaduto nei giorni scorsi ai “fratelli” S&P 500 e Dow Jones - in rosso anche l’agglomerato delle società hi-tech. Rispetto ai picchi toccati nel corso dell’anno il ribasso di Wall Street inizia a farsi adesso consistente e prossimo al territorio che gli operatori definiscono “Bear market”. Il Nasdaq ha perso il 15% dal 29 agosto, il Dow Jones il 10% dal 3 ottobre e l’S&P 500 l’11,5% dal 20 settembre.

Il 2018 si avvia quindi ad essere un anno negativo anche per la raccoforte dell’azionario mondiale. L’ultimo grande evento che potrebbe cambiarne la rotta è a questo punto la decisione sui tassi e sulla forward guidance di politica monetaria che verrà annunciata domani dalla Federal Reserve. Anche se ci vorrebbe davvero un colpo di scena. Dato che allo stato attuale gli investitori - escluso il rialzo di domani dato quasi per certo - stanno iniziando a prezzare uno scenario da “0 strette” nel 2019. E nonostante questo - in teoria favorevole alle azioni - Wall Street è più debole ora di qualche settimana fa, quando le aspettative per il 2019 erano di almeno altri due rialzi.

C’è da dire che sul fronte dei dividendi Wall Street non ha deluso le aspettative nel 2018. Secondo i calcoli del Wall Street Journal, le società americane incluse nel paniere S&P 500 hanno distribuito agli azionisti quasi 421 miliardi di dollari da gennaio a novembre, una cifra superiore ai 420 miliardi di dollari distribuiti sull'intero 2017 e. Un importo che - come ricordano gli analisti di Websim - corrisponde all’intera capitalizzazione delle aziende quotate a Piazza Affari.

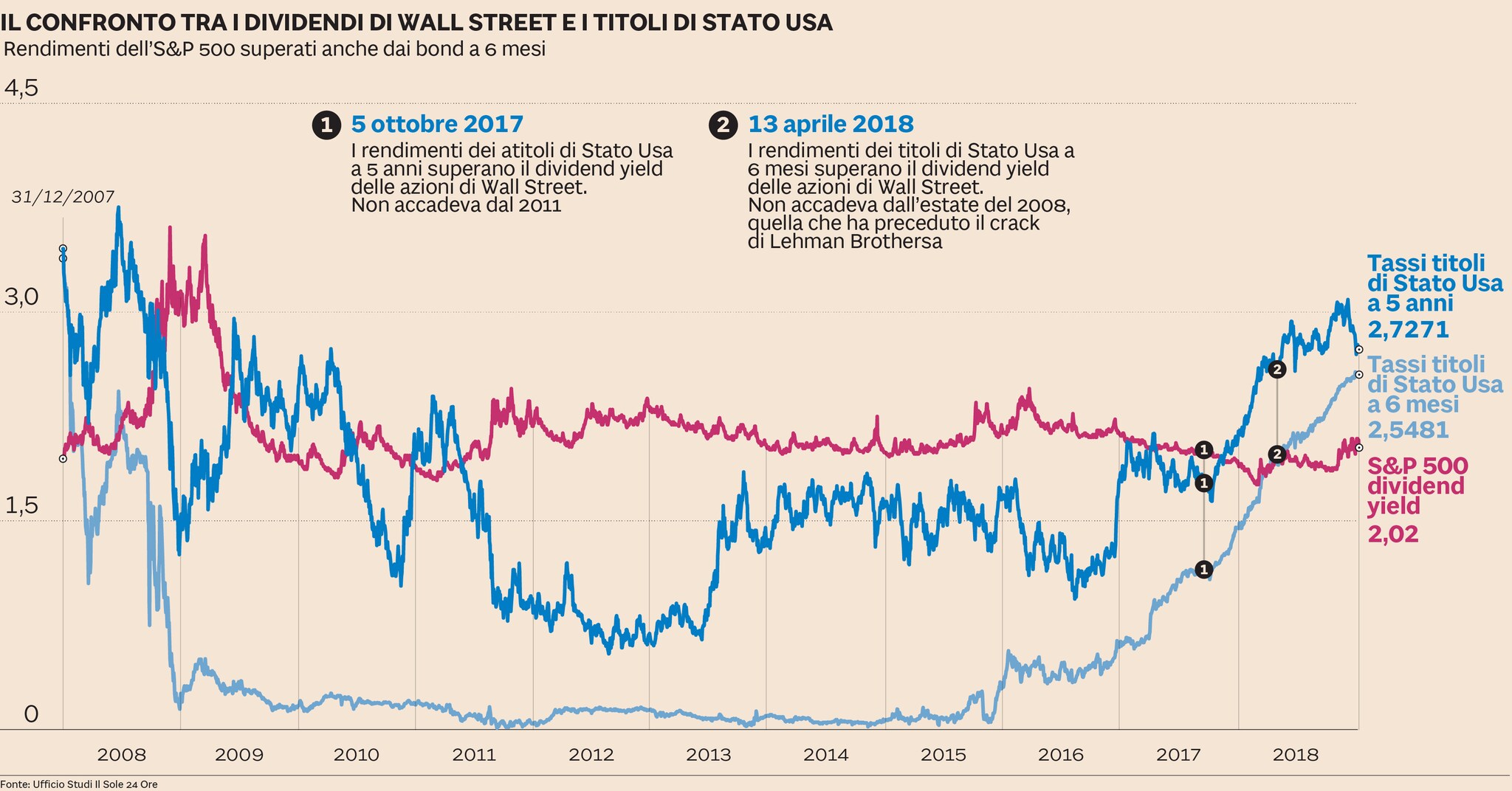

Tuttavia proprio dalla voce dividendi, e più nel dettaglio dal dividend yield (ovvero dal rendimento delle azioni che si ottiene frazionando il dividendo per il prezzo di Borsa del titolo) emerge un segnale di possibile tensione per Wall Street.

In tempi normali le azioni e le obbligazioni sono legate da una correlazione inversa. Negli ultimi anni non è stato sempre così perché i miliardi iniettati dalle banche centrali nell’ambito dei piani espansivi (quantitative easing) hanno gonfiato tanto le obbligazioni (attraverso gli acquisti diretti delle banche centrali) tanto le azioni (come effetto del lievitato clima di propensione al rischio e anche dei buybacks, ovvero degli acquisti di azioni proprie da parte delle società che negli Usa hanno raggiunto il picco storico). Ma adesso - soprattutto negli Stati Uniti - la correlazione inversa è tornata.

Come fotografica il grafinomix di giornata i tassi dei titoli di Stato Usa hanno superato il dividend yield offerto dall’indice S&P 500. Sulle scadenze più lunghe il sorpasso è avvenuto già lo scorso anno ma su quelle brevi è da iscriversi a quest’anno. A conti fatti oggi i titoli di Stato Usa a 6 mesi (2,35%) offrono un rendimento (annuo) superiore alle azioni (2%). L’ultimo sorpasso del genere risale all’estate del 2008, quella che ha preceduto il crack di Lehman Brothers.

Senza fare catastrofismi - dagli stessi mercati arrivano anche segnali ottimistici come quello che vede storicamente Wall Street in rialzo nei 17 mesi successivi alla recessione e per ora la recessione non è ancora arrivata - il sorpasso dei titoli a breve termine sui dividendi azionari è obiettivamente un segnale di debolezza per Wall Street, quantomeno nella misura in cui indica che oggi per ottenere un rendimento più alto rispetto alle azioni statunitensi (che in ogni caso appartengono alla classe di investimenti rischiosi) è sufficiente acquistare titoli di Stato a breve del Paese più affidabile al mondo, in quanto emittente di quella - il dollaro - che è allo stato attuale riconosciuta come valuta di ultima istanza. E questo, per la psicologia dell’investitore, conta.

© Riproduzione riservata