Le ultime stime sulla crescita dell’Italia (Oxford economics) mettono in dubbio la sostenibilità dei contenuti della manovra di bilancio da poco approvata. Ma gli investitori non sembrano per il momento preoccupati più di tanto. Almeno a quanto si può dedurre osservando l’andamento dei BoT a 12 mesi che nelle ultime giornate stanno andando a ruba, tanto sul primario quanto sul secondario. L’asta della settimana scorsa di titoli di Stato italiani con scadenza a un anno ha fatto il tutto esaurito. Sono stati venduti BoT per un controvalore di 7 miliardi (il massimo della forchetta) a fronte di una domanda molto più ampia (10,7 miliardi). Il tasso è stato fissato allo 0,285%, in evidente calo rispetto allo 0,376% dell’asta di dicembre e ancora di più rispetto allo 0,63% “battuto” a novembre.

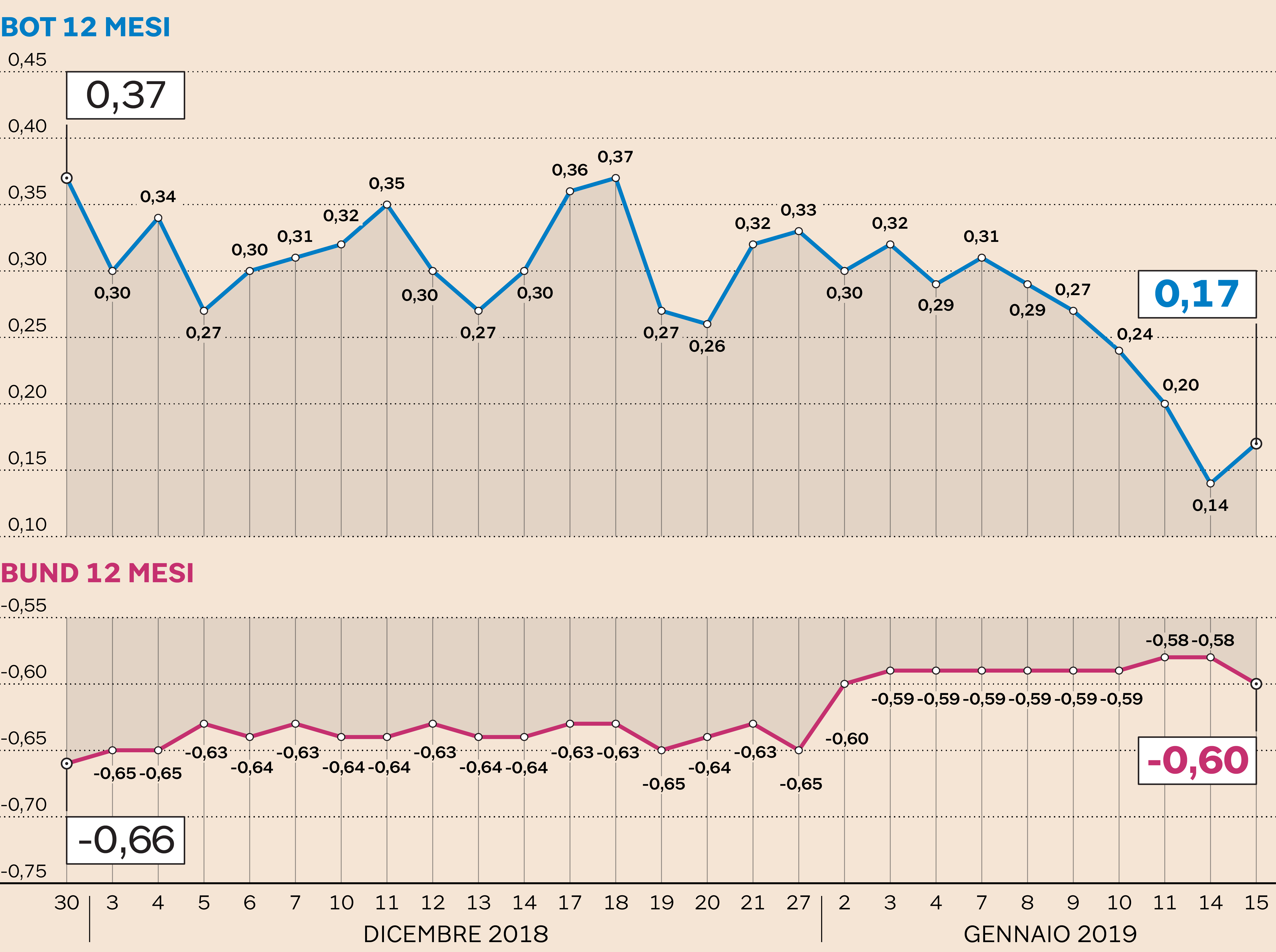

Gli investitori hanno comprato più BoT (rendimenti scesi) che titoli tedeschi

(Fonte: Ufficio Studi Il Sole 24 Ore)

Gli acquisti sono consolidati anche sul mercato secondario e proseguono senza posa nelle ultime sedute tanto che oggi il rendimento del titolo a 12 mesi è sceso allo 0,17%, 23 punti base più in basso rispetto ai livelli di fine novembre,

Perché i titoli di Stato italiani a breve scadenza stanno performando così bene, attirando l’interesse degli investitori? «I forti movimenti sui BoT delle ultime settimane indicano chiaramente che le banche si stanno preparando a una nuova asta Ltro o Tltro della Bce - spiega Massimo Saitta, direttore investimenti di Intermonte advisory e gestione -. Sono infatti soprattutto le banche, sia italiane che europee, a comprarli perché possono utilizzarli come collaterale per partecipare alle nuove aste della Bce».

Il vantaggio dei BoT rispetto ad esempio agli omologhi titoli tedeschi BuBill, è che offrono un rendimento ancora positivo mentre acquistare BuBill da utilizzare come collaterale alla Bce presenta comunque un costo dato che esprimono in questo momento un tasso negativo dello 0,6%.

Dal movimento dei BoT si evince quindi che le banche si aspettano che la Bce a breve annunci una nuova operazione Ltro (Long term refinancing operation) o Tltro (Targeted long term refinancig operation). In entrambi i casi si tratta di prestiti a tassi agevolati (se non azzerati) alle banche con durata medio-lunga (4-5 anni). La differenza tra le due forme sta nel fatto che la seconda è “targeted”, ovvero i prestiti della Bce sono vincolati a un determinato obiettivo, ad esempio all’erogazione successiva da parte delle banche di prestiti all’economia reale.

Per partecipare alle aste Ltro o Tltro le banche devono “consegnare” dei titoli come collaterale (garanzia) ed è per questo che i BoT in questo momento stanno andando molto bene. Tra i titoli collateralizzabili in circolazione sono fra quelli che pagano anche un rendimento, seppur minimo e via via sempre meno elevato considerato il recente aumento della domanda da parte degli investitori.

«Un altro vantaggio dei BoT fino a 12 mesi è che nono sono soggetti a eventuale ridenominazione - continua Saitta -. Ovvero in caso di uscita dall’euro non sarebbero convertiti in altra valuta».

A questo punto quanto tempo potrebbe mancare all’annuncio dei nuovi finanziamenti della Bce? «Le prossime riunioni sono datate 7 marzo e 6 giugno - conclude l’esperto di Intermonte -. In questi casi conta molto anche l’effetto annuncio. Non è quindi da escludere un annuncio delle modalità a marzo e un lancio effettivo a giugno. Ma dipenderà dalla Bce. Certo è che le recenti tensioni sulla liquidità delle banche italiane (dopo che la Bce ha imposto nuove svalutazioni di crediti deteriorati non solo a Mps ma a tutte le banche e dopo che alcune hanno ammesso di far fatica a emettere nuovi bond, ndr) potrebbero spingerla ad accelerare i tempi».

Va inoltre ricordato i precedenti Tltro concessi dall'Eurotower andranno a scadenza tra giugno 2020 e marzo 2021 per un ammontare complessivo vicino ai 740 miliardi, di cui circa un terzo fa capo agli istituti italiani. Che quindi, comprando nuovi BoT, stanno costruendo un buon buffer per il rinnovo dei finanziamenti.

© Riproduzione riservata