Rispetto al clima di fine 2018 (quando i mercati si sono rivelati piuttosto “cattivi” confermando il detto secondo cui in Borsa «si sale con le scale ma si scende con l’ascensore») oggi il mood degli investitori è decisamente migliorato. Sicuramente i colloqui in corso tra Cina e Usa con l’obiettivo di arrivare finalmente a un accordo sul tema dazi hanno contribuito a quietare le ansie dei mercati. Ma se si dovesse dare un ordine ai market mover più potenti di questa prima parte dell’anno, al primo posto non ci sono le trattative sui dazi ma le banche centrali.

PER SAPERNE DI PIÙ / Borse, da Natale recuperati 7mila miliardi. I market mover della settimana

Da quando (2 gennaio) il governatore della Federal Reserve Jerome Powell ha dichiarato che la fase di normalizzazione del costo del denaro (che ha spinto la riserva federale a 10 strette consecutive dal dicembre 2015 a dicembre 2018) potrebbe prendersi una pausa nell’anno in corso, gli investitori hanno letteralmente cambiato umore. Consapevoli che, come amava ricordare uno dei precedenti governatori Ben Bernanke, «la politica monetaria è fatta per il 98% da parole e solo per il 2% dai fatti», gli operatori hanno attribuito un peso specifico molto alto all’ultima uscita di Powell.

PER SAPERNE DI PIÙ / Paradosso mercati: economia in frenata, Borse in ripresa

Tanto che oggi lo scenario più probabile (70%) è diventato quello di un 2019 stabile sul fronte tassi negli Usa. Ma se proprio qualcosa dovesse cambiare le probabilità di un taglio del costo del denaro hanno addirittura superato quelle di un altro (sarebbe l’11esimo) rialzo che invece fino a qualche settimana fa era considerato lo scenario base (1-2 rialzi nel 2019).

L’economia degli Usa inizia a dare segnali di rallentamento, così come quella cinese e dell’Eurozona. Il rallentamento della crescita è stimato, da più fonti, e su scala planetaria. In questo scenario diventerebbe oltremodo coraggioso, con il rischio di rivelarsi assai controproducente, proseguire da parte della Federal Reserve con altre strette. E sbagliare il timing sui tassi può essere pericoloso. Ne sa qualcosa l’Eurozona che ancora si domanda come sarebbero andate le cose se l’allora governatore della Bce, Jean-Claude Trichet, non avesse (settembre 2011) alzato i tassi nel bel mezzo della crisi del debito sovrano greco con annesso contagio sui Paesi periferici, un tempo etichettati come Piigs.

PER SAPERNE DI PIÙ / Federal Reserve pronta a cambiare rotta sui tassi

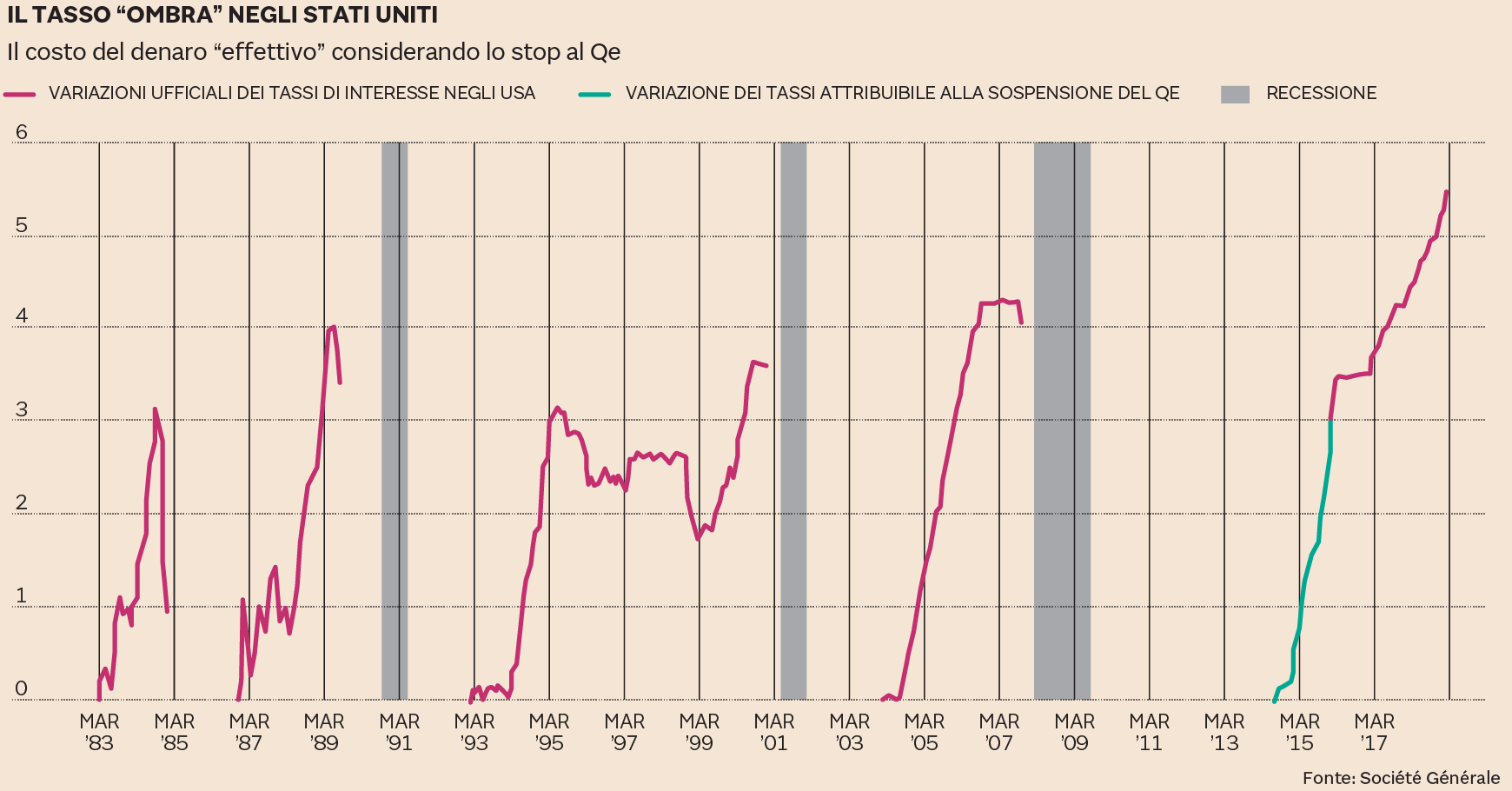

Sta crescendo tra gli addetti ai lavori il numero di chi crede a questo punto che se la Fed alzasse il costo del denaro commetterebbe un errore di pari portata, o addirittura più grave, di quello di Trichet. Anche perché non bisogna ignorare - come ricorda un’elaborazione degli analisti di Société Générale da cui prende spunto il “Grafinomix” di giornata - che la Fed a ottobre 2014 ha smesso di iniettare nuova liquidità sui mercati acquistando titoli (operazione nota come quantitative easing) dopo aver ampliato gli asset in portafoglio da 500 miliardi di dollari (2008) agli attuali 4mila. Da allora ha solo rinnovato i titoli in scadenza fino ad avviare nel 2019 il cosiddetto tightening, ovvero il progressivo drenaggio della liquidità immessa non reinvestendo più i titoli posseduti man man che vanno in scadenza (è previsto al momento un tightening da circa 50 miliardi al mese per arrivare vicini ai 600 miliardi a fine 2019).

GUARDA IL VIDEO / Borse 2019, solo il 24% degli operatori prevede rialzi

Bene, il solo aver interrotto i nuovi stimoli (fine 2014) può essere paragonato - secondo gli esperti di Société Générale - a un rialzo dei tassi di 300 punti base (3%). E questo cambia profondamente il quadro dei tassi e il modo di osservarli. Secondo questa logica - che ci conduce dal tasso effettivo al “tasso ombra” - è come se oggi i tassi negli Usa fossero pari al 5,5%, ovvero 300 punti in più rispetto all’attuale soglia formale (nel range compreso tra il 2,25% e il 2,5%).

Dagli anni 80 in nessuna delle fasi che hanno preceduto una recessione i tassi negli Usa sono stati così alti. Motivo in più per dubitare che la Fed possa continuare ad alzare il costo del denaro. E questo piace alle Borse, che dai minimi di Natale hanno recuperato valore per 7mila miliardi di dollari.

© Riproduzione riservata