Chi investe in obbligazioni lo fa per incassare un rendimento. Da diversi anni tuttavia siamo in una situazione paradossale in cui chi compra determinati titoli non incassa alcun guadagno ma anzi registra una perdita perché il rendimento è negativo. Il fenomeno dei bond a tassi sotto zero è strettamente correlato alla politica monetaria espansiva adottata in questi anni dalle banche centrali e in particolare dalla Bce. Il calo generalizzato dei tassi ha comportato livelli negativi dei rendimenti sulle scadenze più brevi e per i titoli a minor rischio come quelli emessi dai Paesi a più basso merito creditizio come la Germania, i Paesi Bassi o la Francia.

Il controvalore di questi titoli sui mercati ha toccato i suoi massimi storici nel 2016 a quota 13mila miliardi di dollari. Poi, dal 2017, ha iniziato a scendere in linea con la graduale risalita dei tassi sul mercato obbligazionario sulla prospettiva della fine degli stimoli monetari e del rialzo dei tassi negli Stati Uniti. Dal mese di gennaio tuttavia il controvalore totale dei titoli a tassi negativi è tornato a risalire ed oggi - stando ai calcoli di BofA Merrill Lynch - viaggia oltre gli 11mila miliardi di dollari.

Rispetto ad ottobre il controvalore dei titoli a tassi negativi è risalito del 21% in netta controtendenza rispetto al calo in atto dal 2017 in poi. Un trend che si spiega con il cambio di rotta delle banche centrali che, dall’inizio dell’anno, hanno adottato messo in atto misure più espansive e adottato una retorica più rassicurante anche alla luce dei segnali di rallentamento del ciclo in tutto il mondo.

Il fenomeno dei bond a tassi negativi riguarda in primo luogo l’Eurozona ed è correlato alla decisione della Bce di portare in negativo la remunerazione sui depositi (attualmente è a -0,4%). La misura, presa nel 2014 allo scopo di incentivare prestiti all’economia reale e investimenti, ha avuto come conseguenza un netto riallineamento dei tassi dei titoli di Stato sulle scadenze più brevi. Ovviamente anche il piano di acquisti di bond governativi (Quantitative easing) ha contribuito all’abbassamento dei tassi ma la remunerazione a -0,4% ha rappresentato un punto di riferimento (benchmark in gergo) per i mercati.

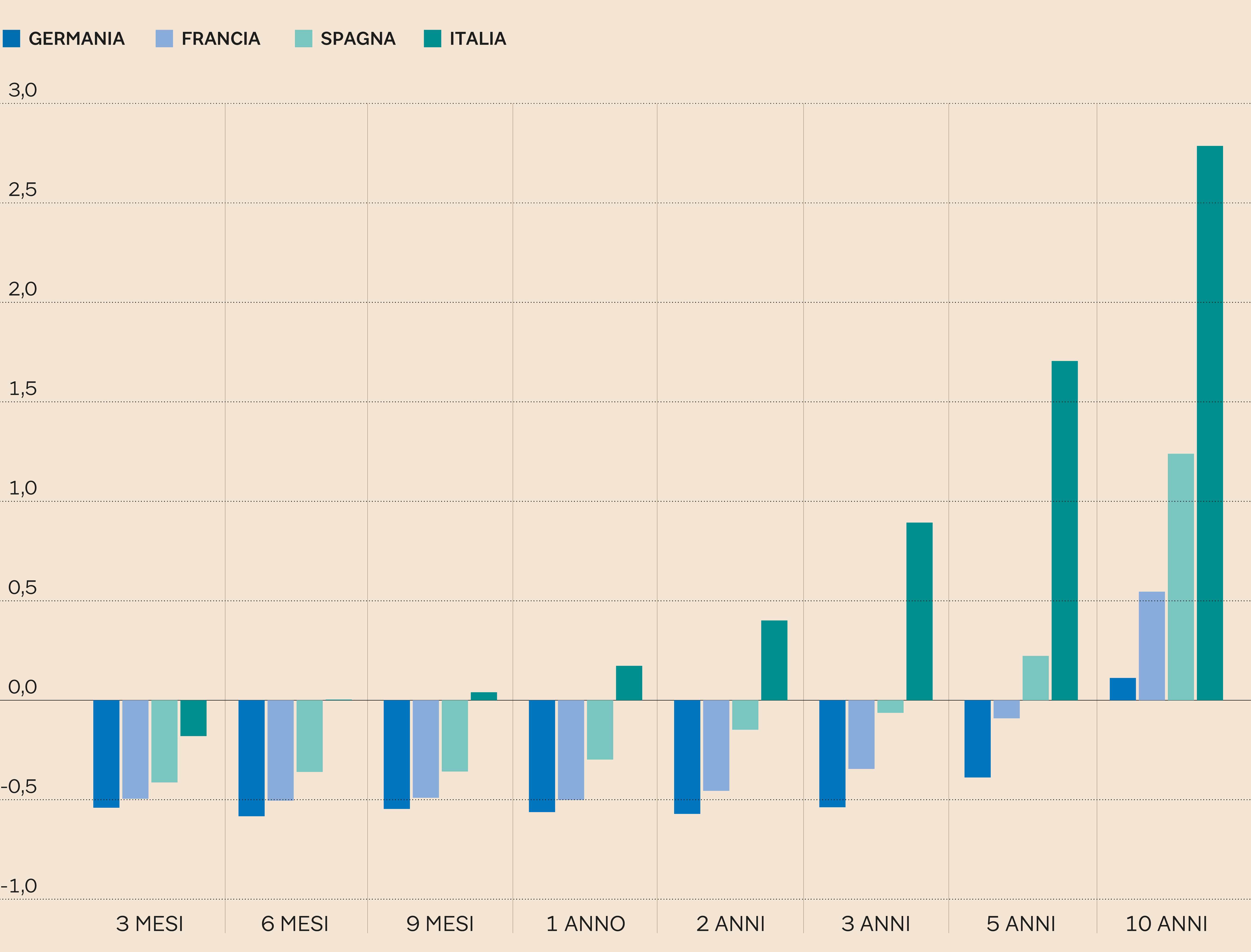

Ad oggi buona parte dei titoli di Stato emessi dai Paesi dell’Eurozona tratta a rendimenti negativi fino alla scadenza di tre anni. Nel caso di Paesi più solidi come la Germania, la Francia, l’Austria o i Paesi bassi abbiamo tassi negativi sui titoli fino a 5 anni di scadenza. Ad oggi i bund con scadenza quinquennale trattano sul mercato secondario a -0,38 per cento. Ciò significa che, quando Berlino deve rifinanziarsi collocando titoli sul mercato, non deve pagare nulla a chi li sottoscrive ma anzi finisce per incassarci un guadagno (i tassi negativi appunto).

Tassi sulle varie scadenze suddivisi per Paese. Dati in % (Fonte: thomson Reuters)

Tra i principali Paesi dell’Eurozona gli unici a non beneficiare dei tassi negativi sono la Grecia e l’Italia. Nel nostro caso il Tesoro si rifinanzia a rendimenti sotto zero solo quando emette BoT a tre mesi. Su tutte le altre scadenze i tassi sono positivi a differenza anche di altri Paesi “periferici” come Spagna e Portogallo che hanno tassi negativi su titoli fino a 3 anni di scadenza. Quello che per altri Paesi rappresenta un guadagno (l’incasso della “commissione” implicita correlata ai tassi negativi) nel nostro caso rappresenta un costo che finisce col far salire la spesa per interessi pregiudicando in definitiva l’obiettivo della riduzione del debito.

Non è stato sempre. Anche l’Italia ha potuto beneficiare dei tassi negativi. Tra aprile 2017 e maggio 2018 il BTp biennale sui mercati trattava a tassi negativi e ciò, in questo lasso temporale, ha permesso allo Stato di rifinanziare il proprio debito a breve scadenza non sostenendo alcun costo ma anzi guadagnandoci per via delle commissioni implicite. Da maggio dello scorso anno, in coincidenza con la formazione del governo, questo beneficio è svanito e la spesa per interessi sul debito è tornata a salire.

© Riproduzione riservata