La crisi valutaria turca cominciata nel 2014 non si è affatto stabilizzata nonostante le ultime controverse misure della banca

centrale messe in atto nei confronti degli speculatori internazionali. Anzi, l'intervento assai dirompente del 1° aprile -

con cui è stato reso impossibile agli operatori l'approvvigionamento di lire turche necessarie per chiudere le strategie di

vendita allo scoperto, sospendendo i contratti pronti contro termine (c.d. repo) e facendo schizzare i tassi di interesse

overnight fino al 1300% in poche ore - ha reso gli investitori ostili.

Dal 2014 la banca centrale turca ha sperimentato una flessione delle proprie riserve valutarie del 30%, “bruciate” nel tentativo non troppo riuscito di contenere la svalutazione del tasso di cambio con il Dollaro (-175% in 5

anni). Un recupero parziale di circa 10 miliardi di $ delle riserve è stato ottenuto al costo di un innalzamento dei tassi

di interesse al 22,5% a settembre 2018, una mossa di politica monetaria restrittiva che ha innescato il prosciugamento del

credito all'economia reale e l'avvio di una dura recessione. Un ulteriore boost di liquidità per 3 miliardi di $ è stato ottenuto

attraverso la stipula di una linea swap di emergenza con il Qatar. Tuttavia a marzo 2019 il recupero delle riserve ha perso mordente e gli speculatori sono tornati a scommettere su un'ulteriore

svalutazione della Lira turca.

Da inizio aprile le istituzioni monetarie turche hanno quindi avviato ulteriori misure non convenzionali mai testate in precedenza

quali la stipula di swap di valuta a breve termine tra la banca centrale e le principali banche domestiche. In sostanza la

banca centrale scambia Lire turche - su cui ha potere di emissione - con valuta estera (Dollari, Euro), previo obbligo di

restituzione ad 1 settimana ad un tasso concordato.

La comunità finanziaria - che certo non aveva apprezzato i tassi di interesse per approvvigionarsi di lira turca al 1300%

- è critica, ritenendo questa una censurabile manovra di abbellimento dei conti della banca centrale (c.d. window dressing).

Ciò dipende dal fatto che la banca centrale contabilizza l'afflusso di valuta estera come attivo di bilancio mentre l'operazione

inversa di chiusura delle operazioni viene riportata “sotto la riga”. La banca centrale - in una risposta ufficiale al Financial

Times - ritiene però che questa rappresentazione sia in linea con i principi contabili internazionali.

Una cosa è certa: questa contabilizzazione degli swap incrementa il valore delle riserve valutarie lorde, anche se si tratta

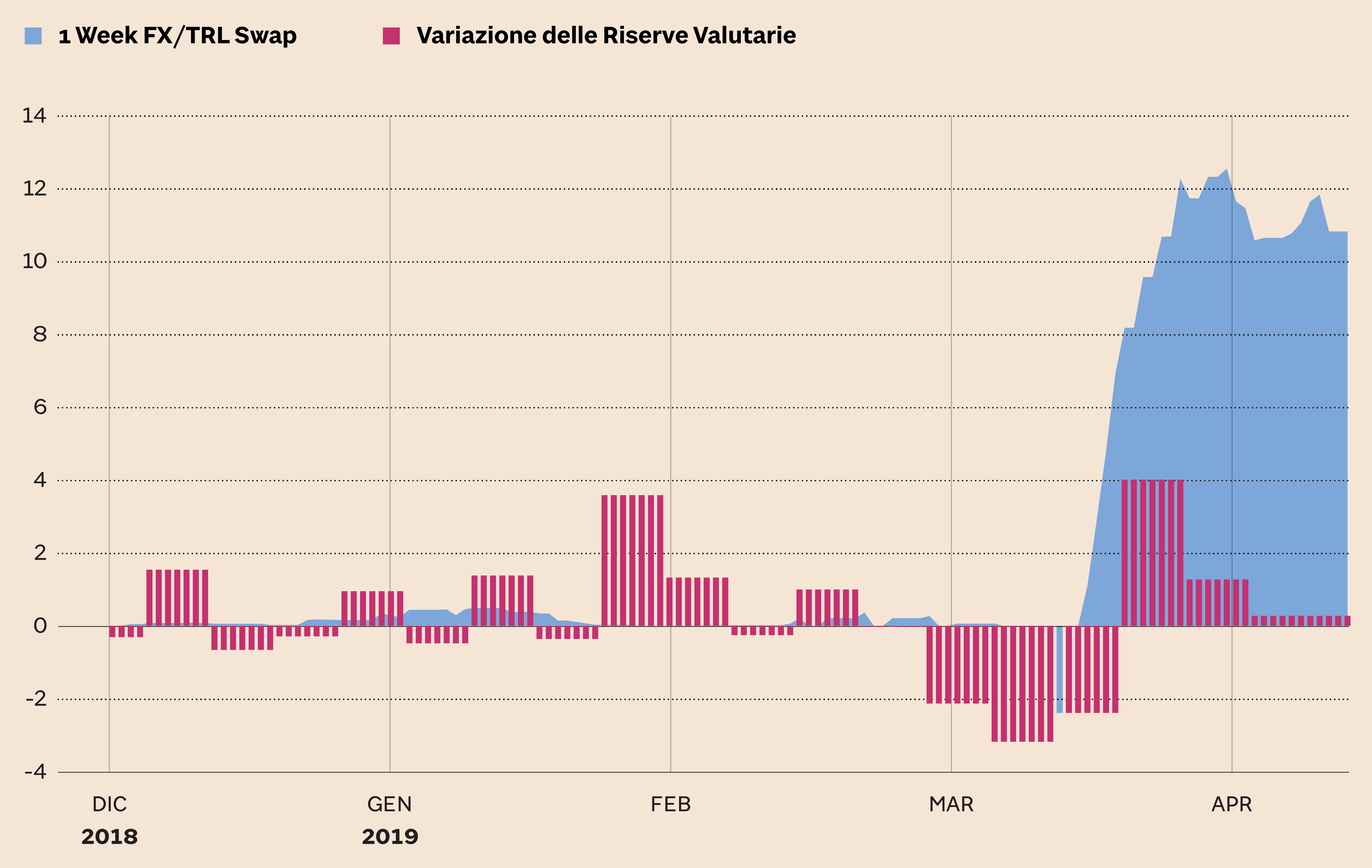

a tutti gli effetti di un effetto ottico di breve termine. In poche settimane sono stati accesi swap per 12 miliardi, mentre contestualmente le riserve si incrementavano di circa

7 miliardi.

Utilizzo degli swap valutari a breve termine e movimenti delle riserve valutarie della banca centrale.Dati in miliardi di $. (Fonte: Banca centrale turca)

Da ciò segue l'accusa degli investitori internazionali alla banca centrale turca di cercare di “abbellire” il proprio bilancio

sostenendo artificialmente la consistenza delle proprie riserve valutarie. Addirittura c'è chi sostiene che quei 5 miliardi mancanti dati dalle differenza tra l'afflusso di valuta estera via swap e l'incremento

delle riserve siano già stati “spesi” dalla banca centrale per acquistare Lire turche e cercare di sostenere il tasso di cambio. Questo sarebbe un comportamento molto anomalo per un'istituzione monetaria: utilizzare valuta presa in prestito dal settore

privato nazionale a brevissimo termine per fini di stabilizzazione temporanea del tasso di cambio denoterebbe quasi “disperazione”

ed una progressiva perdita di controllo della banca centrale; si tratterebbe di circostanze gravi che in genere sono preludio

ad un intervento in extremis del Fondo Monetario Internazionale.

A mio modesto avviso questa ricostruzione è parziale come si evince da un'analisi dei dati estesa al sistema bancario. L'utilizzo

degli swap di valuta infatti può essere interpretato come una normale misura di mercato aperto messa in atto dalla banca centrale

per stabilizzare le condizioni di liquidità delle banche turche e favorire la ripresa dell'erogazione di credito ad un'economia

in piena recessione.

Si consideri infatti che l'operazione di swap di valuta può essere vista in maniera speculare a come descritto sopra: in altri

termini è la banca centrale che sta prestando Lire turche alle banche nazionali in cambio di valuta estera a garanzia. Infatti,

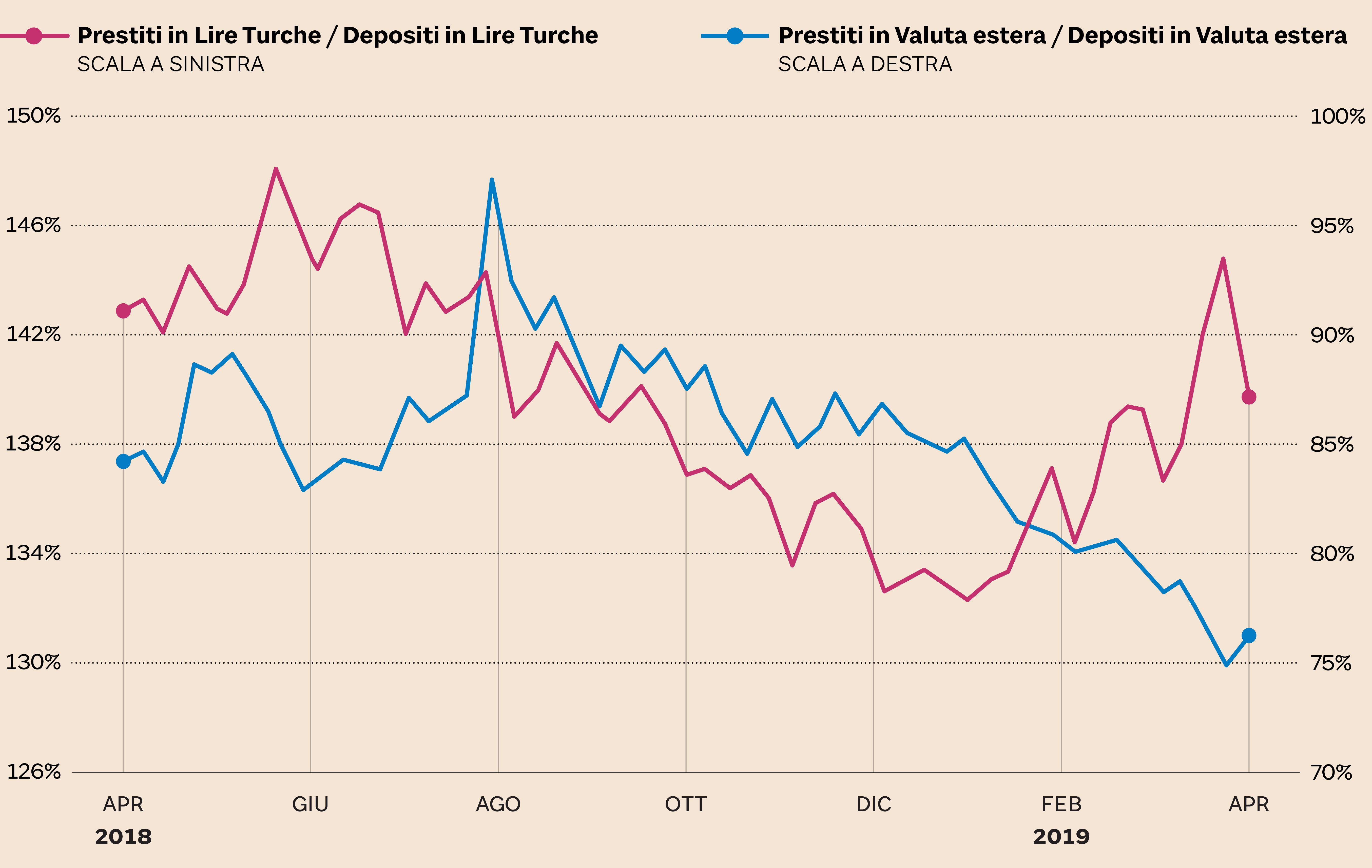

esaminando i ratio di liquidità delle banche ed in particolare il rapporto tra impieghi e depositi, si nota come ci sia una

disponibilità abbondante di Dollari ed Euro nel sistema finanziario turco, mentre è la valuta nazionale ad essere relativamente

scarsa. Storicamente questi ratio in Turchia sono molto elevati (intorno al 140% contro il 95% dell'Italia) per via del boom

creditizio e della bolla immobiliare in corso, fattori che sono stati i driver della crescita impetuosa dell'economia nell'ultimo

decennio.

Rapporti tra prestiti e depositi in valuta estera ed in Lire turche (Fonte: Banca centrale turca)

La spiegazione della scarsità relativa di Lire turche è intuitiva: in concomitanza con la repentina svalutazione dell'estate

2018 (-35% in 1 mese) i risparmiatori nazionali hanno convertito in valuta “forte” parte dei propri depositi in Lire turche;

allo stesso tempo c'è stata una flessione forte dei prestiti in valuta estera perché – ragionevolmente – gli operatori sono

diventati riluttanti a contrarre debiti potenzialmente soggetti ad una forte rivalutazione nel tempo. Di conseguenza a partire

da fine 2018 è possibile apprezzare un progressivo miglioramento del rapporto tra impieghi e depositi in valuta estera ed

un deterioramento contestuale dello stesso indicatore per la valuta nazionale, che accelera proprio in corrispondenza del

mese di marzo 2019 soprattutto a causa della contrazione dei depositi.

In questa prospettiva, appare perfettamente ragionevole che la banca centrale intervenga e fornisca liquidità alle banche

nazionali – anche attraverso swap di valuta – con il fine esplicito di contrastare un credit crunch sintomo di un peggioramento

severo della recessione economica. Gli ultimi dati puntuali disponibili mostrano come le misure stiano avendo un certo successo

nello stabilizzare i ratio di liquidità delle banche.

C'è quindi una spiegazione agli swap della banca centrale con le banche domestiche che si riconnette alle esigenze dell'economia

reale e che ridimensionerebbe gli allarmi di una lettura squisitamente finanziaria. In ogni caso la posizione della Turchia

resta molto delicata: la recessione ha ridotto le pressioni sulla bilancia dei pagamenti riportando il saldo di conto corrente

sotto controllo e vicino alla parità (-17 miliardi di $ contro i -60 di giugno 2018). La svalutazione attuale però, potrebbe

non essere sufficiente a riportare i conti con l'estero in equilibrio. Un ulteriore deprezzamento del cambio potrebbe mettere

sotto maggiore stress le imprese indebitate in valuta estera (il debito privato estero è pari al 50% del Pil) provocando una

serie di default a catena, con conseguenze pesanti su produzione industriale ed occupazione.

Anche con il cambio flessibile che aiuta, gli aggiustamenti drastici dei flussi finanziari e commerciali non sono mai privi

di costi.

© Riproduzione riservata