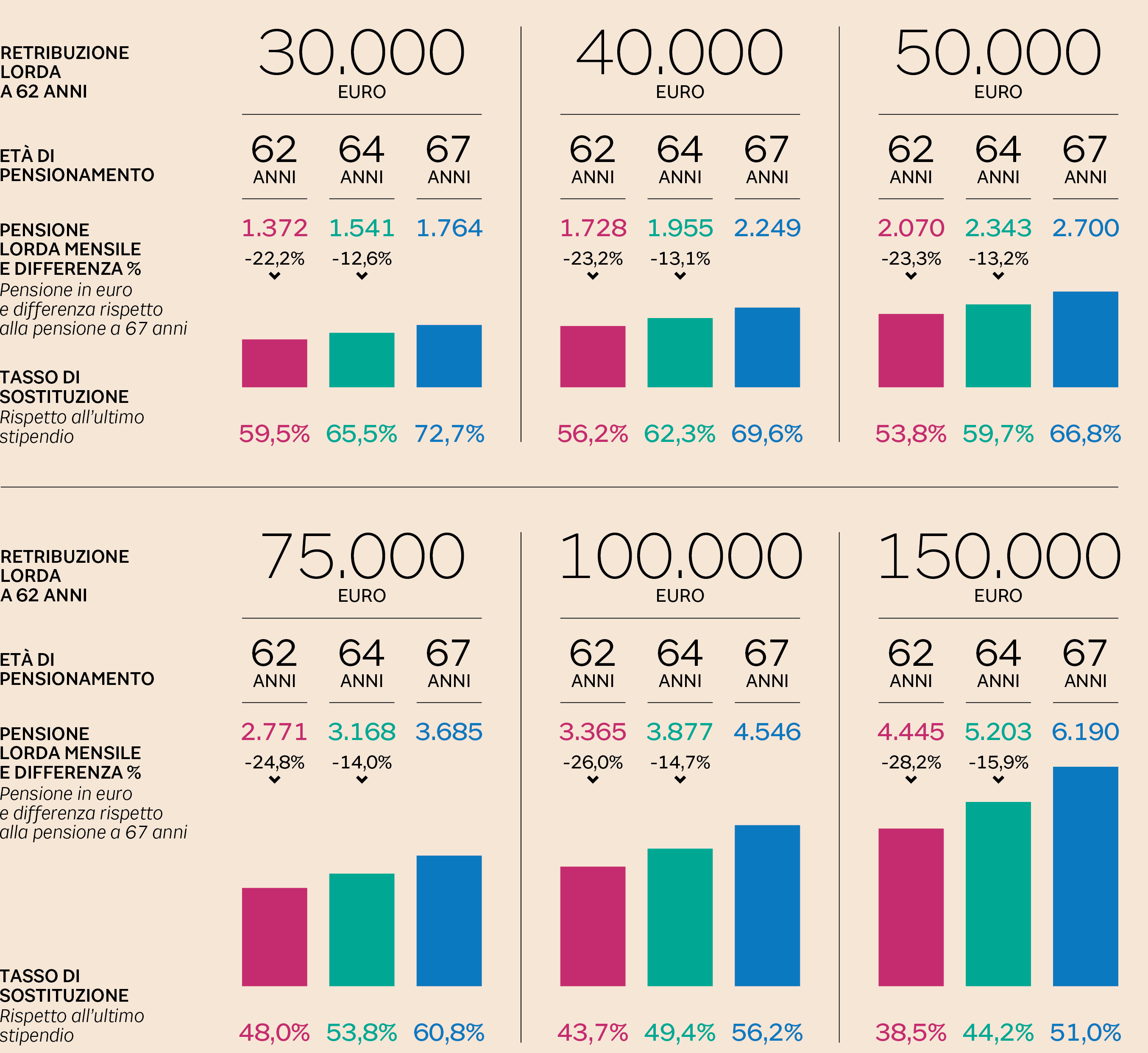

Utilizzare quota 100 - almeno 62 anni di età e 38 di contributi - per andare in pensione cinque anni prima rispetto al trattamento di vecchiaia comporta un taglio di circa un quarto dell’assegno previdenziale lordo. Se si sceglie una delle possibili soluzioni intermedie - per esempio, se si va in pensione sfruttando sempre quota 100, ma a 64 anni di età - il taglio è sensibilmente inferiore e oscilla tra il 12 e il 16% negli esempi che Aon ha elaborato per Il Sole 24 Ore.

Sono stati considerati sei lavoratori, tutti con prima iscrizione all’Inps all’età di 24 anni e differenti carriere che determinano retribuzioni annue lorde all’età di 62 anni comprese tra 30mila e 150mila euro, rappresentativa di diverse categorie contrattuali (impiegato, funzionario, manager).

DOSSIER / Pensioni 2019: tutte le novità

Decidere di smettere di lavorare a 62 anni, quindi con i due requisiti minimi di quota 100 (62 anni di età e 38 di contributi), comporta la rinuncia al 22% della pensione, a fronte di un’ultima retribuzione annuale di 30mila euro rispetto a quanto si incasserebbe accedendo al pensionamento di vecchiaia a 67 anni di età; si sale al 28% se la retribuzione è di 150mila euro.

Esempi di pensione incassata in base all’età del pensionamento: a 62 anni o 64 anni utilizzando “quota 100” o a 67 anni (vecchiaia). Importi lordi in euro. Età di prima iscrizione all’Inps, 24 anni; prima retribuzione annua lorda di 15.000 euro; valori in euro in termini reali, cioè al netto dell’inflazione. (Fonte: elaborazioni Aon)

Ciò è dovuto al fatto che da 62 a 67 anni, continuando a lavorare, si aumenta il montante contributivo e inoltre, al momento del pensionamento, si beneficia di un coefficiente di trasformazione più vantaggioso. Per effetto della riforma previdenziale del 2011, a prescindere dal sistema di calcolo a cui si è soggetti (ex retributivo, misto, contributivo), i contributi versati dal 2012 sono convertiti in pensione in base al sistema contributivo, che premia la maggiore età e l’ammontare del montante accumulato. Oltre a ciò, un certo impatto è prodotto anche dall’eventuale incremento delle retribuzioni percepite dopo i 62 anni.

Soprattutto chi ha redditi bassi, dunque, deve soppesare adeguatamente se sfruttare quota 100: potrebbe rischiare di avere un assegno previdenziale insufficiente o comunque non adeguato al tenore di vita mantenuto durante gli anni di lavoro. Questo “rischio” viene evidenziato dai tassi di sostituzione (cioè il rapporto tra la prima rata di pensione annua lorda maturata e l’ultima retribuzione annua lorda percepita) pubblicati. Variano da circa il 60% per i profili di carriera meno dinamici, a circa il 40% per quelli più brillanti. Proseguendo l’attività fino a 67 anni, invece, la pensione lorda sarà pari al 50-70% dell’ultima retribuzione.

© Riproduzione riservata