Le obbligazioni delle aziende italiane hanno mostrato buoni anticorpi contro il “rischio-Italia”. Finora, l’aumento dello spread (cioè il premio che chiedono gli investitori per comprare BTp anziché Bund) ha avuto ripercussioni smorzate sui bond societari(o corporate). Ma cosa succederebbe se la temperatura sui mercati, su Milano in particolare, dovesse surriscaldarsi ulteriormente?

Le stime

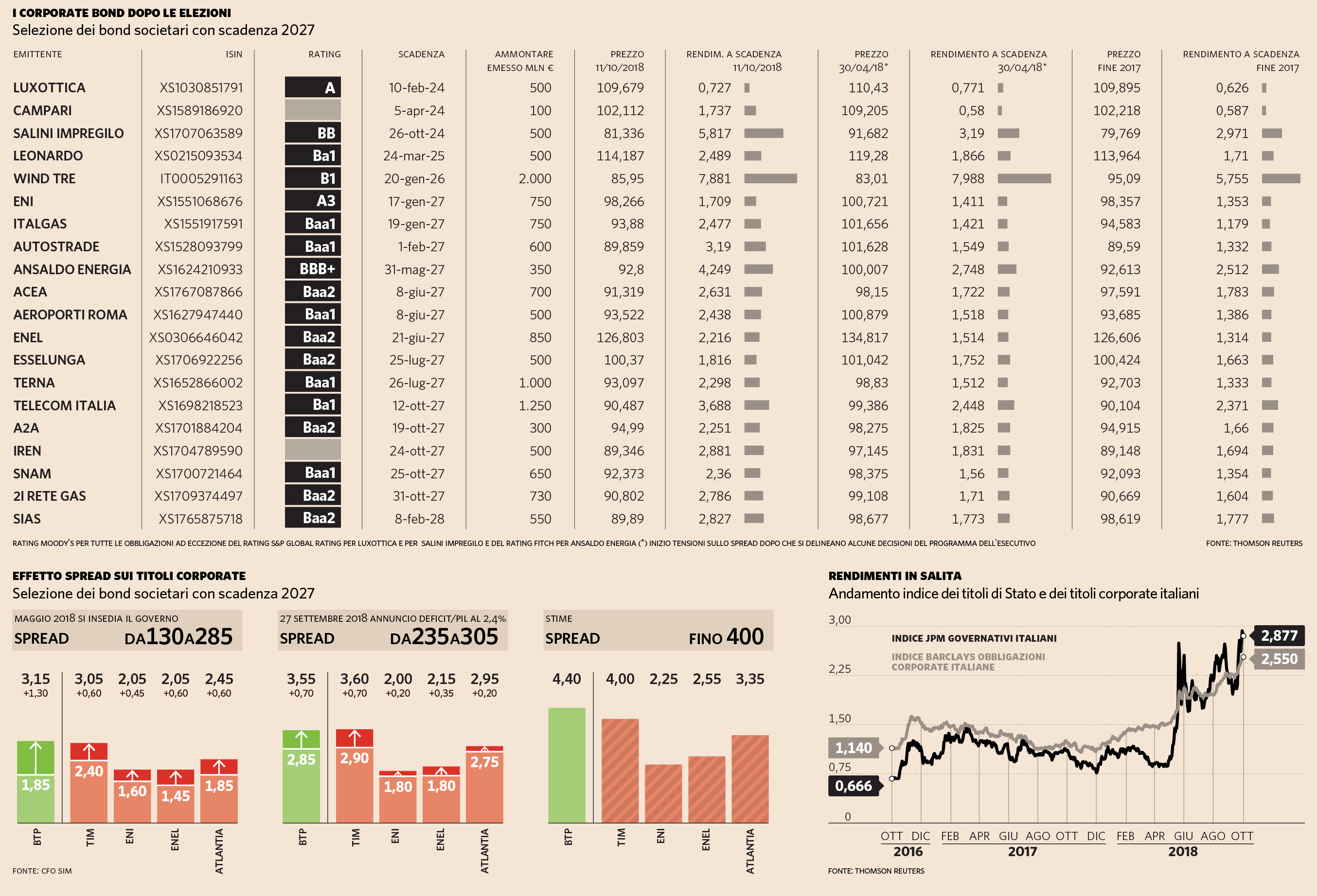

La proiezione dei comportamenti recenti delle principali emissioni italiane restituisce un quadro complessivamente favorevole

per loro - in termini relativi - nel caso lo spread arrivasse alla soglia-allarme dei 400 punti base: a fronte di un aumento

del rendimento del BTp decennale dal 3,6% al 4,4% (+23%), l’obbligazione a 10 anni di Telecom Italia - che adesso rende come

il BTp - andrebbe al 4% (+11%); rispetto ai valori registrati a fine settembre, a seguito dell’annuncio del rapporto deficit/Pil

al 2,4%, il tasso dell’Eni di pari scadenza si alzerebbe dal 2 al 2,25% (+12,5%); l’emissione di Enel dal 2,15% al 2,55% (+18,6%);

quella di Atlantia dal 2,95% al 3,35% (+13,6%).

Le stime sono state elaborate da Cfo Sim, che ha selezionato alcune obbligazioni corporate italiane, le più diffuse e con maggiore ammontare emesso. Il calcolo si basa su quanto le stesse obbligazioni hanno perso a maggio, con le prime voci sul programma della coalizione Lega-M5S e a fine settembre, dopo la comunicazione del deficit.

«Il rischio Italia - conferma Attilio Capella, operatore esperto sul mercato obbligazionario di Cfo Sim - inciderà sui differenziali di rendimento dei titoli del nostro Paese. Tanto che le aziende italiane non si affacciano al mercato, anche per via del suo progressivo ridimensionamento per altri motivi, in primis la minore attività delle banche. In generale, è vero che i titoli corporate si sono mossi meno, i più difensivi in particolare. Per esempio Eni, che è un emittente di qualità, oppure Esselunga, che rappresenta la grande distribuzione sul mercato obbligazionario italiano e che ha riassorbito del tutto l’allargamento dello spread recente. Poi al rischio-Italia si somma il rischio del singolo emittente come Telecom Italia e Atlantia».

Scarsa liquidità

Le emissioni corporate si prestano meno alla speculazione anche perché il mercato obbligazionario è rarefatto di per sé, e

non soltanto in Italia. «C’è un prosciugamento della liquidità - spiega Alida Carcano, ad di Valeur Investments - e l’annuncio

della manovra ne ha drenata ulteriormente. Il mercato continua a cambiare in peggio e con l’aumento in atto dei tassi di interesse

e dei rendimenti le obbligazioni delle società più indebitate pagano un premio maggiore. L’impatto del rischio-Italia dipende

anche dal rating, perché in caso di peggioramento del merito di credito tricolore, le emissioni che sono al limite della solvibilità

investment grade (considerata sicura), potrebbero essere bocciate a titoli da investimento speculativo».

Il livello di guardia

Giovedì 11 ottobre lo spread BTp-Bund era sopra ai 300 punti base (3%) e il rendimento del BTp decennale aveva superato il

3,6%, un livello abbandonato nel 2014, prima dell’intervento espansivo della Banca centrale europea (Bce), che ha iniziato

a comprare i titoli di Stato per tenere bassi i tassi di interesse. Secondo molti esperti, lo spread incorpora l’effetto manovra

finanziaria, almeno in gran parte; a oggi, infatti, il contraccolpo sui corporate è stato contenuto. Diverso sarebbe se il

dialogo tra Governo e Ue si interrompesse e facesse capolino anche soltanto il dubbio di una rottura dell’euro. «Anche gli

altri mercati obbligazionari - afferma Marco Buganza, responsabile di Debt capital markets dell’investment banking di Credit

Suisse -non hanno scintillato con la risalita generale dei rendimenti. Se il Governo ignorasse gli ammonimenti dell’Europa

sulla manovra, gli investitori sospetterebbero un rischio di ridenominazione dell’euro e lo spread aumenterebbe di altri 200

o 300 punti base. Tra l’altro, la Ue potrebbe vietare alla Bce di comprare BTp, anche se questo aspetto del Trattato non è

chiaro».

© Riproduzione riservata