Il 2017 sarà impegnativo per il Tesoro, sotto tutti i punti di vista, per fattori quantitativi e qualitativi, esogeni ed endogeni. Anche quest’anno l’Italia sarà il primo emittente di titoli di Stato nell’Eurozona con emissioni a medio-lungo termine attorno a €260 miliardi. Dovrà sborsare €214 miliardi circa per i titoli di Stato in scadenza (esclusi BoT e bond esteri) oltre al pagamento più elevato in Europa per le cedole sul debito pubblico, pari a €47 miliardi.

In un anno dominato dal rischio politico italiano ed europeo, l’Italia si trova sotto la spada di Damocle della minaccia di declassamento di Dbrs, che dovrebbe decidere il 13 gennaio sulle sorti della “A-low” italiana. Intanto il debito/Pil italiano, il secondo nell’Eurozona, non cala, la crescita stenta e il settore bancario è frenato nella palude dei non-performing loans.

Ad alleggerire il peso della gestione del debito pubblico 2017, tuttavia, incideranno tuttavia una serie di fattori in chiave positiva: il costo medio alla raccolta anche quest’anno è atteso vicino ai minimi storici, in virtù di rendimenti molto bassi che potrebbero salire relativamente poco nonostante il reflation trade dagli Usa e i rialzi “soft” dei tassi della Federal Reserve; lo spread BTp/Bund è visto stabile nel 2017 (per alcuni in lieve allargamento, per altri in leggero calo, al netto di tail risks), grazie al continuo supporto del QE della Bce; la domanda sui titoli di Stato italiani dovrebbe confermarsi sostenuta anche quest’anno, per l’abbondanza della liquidità (maxi-rimborsi + maxi-cedole + QE) e per il fatto che il collocamento dei titoli di Stato resta concentrato sul mercato domestico presso le mani forti degli investitori istituzionali italiani.

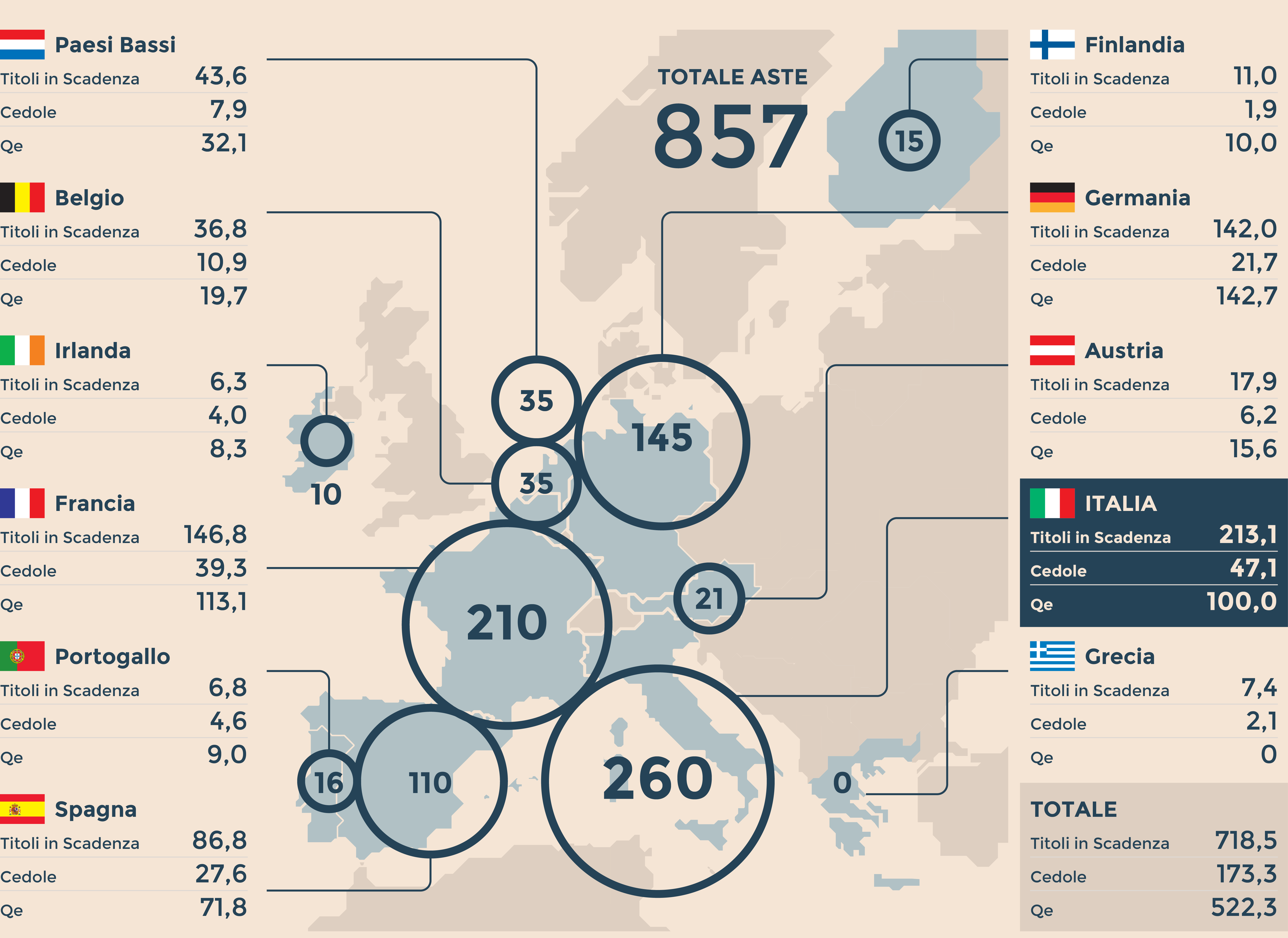

Titoli di stato a medio e lungo termine. Anno 2017, valori in miliardi di euro

I numeri, in termini assoluti e anche relativi, sono comunque pesanti per la gestione del debito pubblico italiano anno 2017. I titoli di Stato a medio-lungo in scadenza ammonteranno quest’anno a circa 216 miliardi (escludendo i BoT saranno oltre 30 miliardi in più rispetto al 2016 rileva il Tesoro nelle sue Linee guida 2017): si tratta del calendario di rimborsi più pesante dal 2010. Questo ammontare è ancor più eclatante se messo a confronto con i titoli di Stato tedeschi e francesi in scadenza nel 2017, due Paesi con Pil più grande dell’Italia: quest’anno rimborsano 145 miliardi circa di titoli di Stato ciascuno contro i 214 italiani.

L’Italia si conferma nel 2017 primo emittente di gran lunga di titoli di Stato in euro a medio-lungo termine, con aste lorde attese dagli addetti ai lavori attorno ai 260-267 miliardi, contro i 145 miliardi della Germania (120 miliardi in meno dell’Italia) e i 210 miliardi della Francia. Gli esperti del credito di Scope Ratings, nell’outlook sui rischi sovrani europei, sottolineano che il debito/Pil medio tra Italia, Spagna, Francia e Regno Unito salirà al 106% nel 2017 mentre l’unico grande Stato con debito/Pil in calo sarà ancora una volta la Germania che dovrebbe scendere al 67% (dal 71% del 2015) nonostante una crescita non brillante (Scope Ratings prevede Pil spagnolo + 2,2% contro +1,1% di media tra Italia, Germania, Francia e Regno Unito).

L’Italia quest’anno pagherà anche il più elevato quantitativo di cedole e quindi di interessi sul debito: 47 miliardi i coupon italiani contro 39 della Francia e i 22 della Germania (quest’ultima aiutata dai titoli tedeschi acquistati nel 2017 dal QE per 140 miliardi contro i 100 italiani).

Il costo medio alla raccolta per l’Italia tuttavia dovrebbe rimanere molto contenuto quest’anno: secondo Unicredit, invariati i livelli attuali, sarà in media dell’1,5% sul medio-lungo termine (tra 2 e 50 anni ma con più emissioni sul lungo tratto). Il tasso medio sullo stock dei titoli di Stato è ora al 3%. Il QE della Bce continuerà anche quest’anno a esercitare una pressione al ribasso sui rendimenti, al rialzo sui prezzi: tenuto conto delle emissioni nette di BTp (44 miliardi circa), Bnp Paribas stima che il Public Sector Purchase Programme della Bce (fino a marzo su un totale di 80 miliardi e in seguito 60 miliardi mensili) acquisterà 103,35 miliardi di titoli di Statoitaliani, portando le emissioni nette negative a quota 60 miliardi.

Lo spread tra BTp e Bund potrebbe muoversi in qualsiasi direzione, ma quel che importa è che dovrebbe allargarsi o restringersi molto poco. Société Générale consiglia ai clienti di acquistare i core e preferire i Bonos ai BTp, mentre Crédit Agricole è positiva sui titoli italiani e vede il gap BTp/Bund stringersi attorno a quota 140 verso fine 2017. Il rischio politico resta la vera grande fonte di incertezza e turbolenza per la gestione del debito pubblico quest’anno: al netto delle incognite di Trumponomics e Brexit, naturalmente.

© Riproduzione riservata