La Commissione europea, l’Ocse, il ministro Piercarlo Padoan, il presidente dell’Eba Andrea Enria, il vice governatore di Bankitalia Fabio Panetta, l’agenzia Fitch. Neanche si fossero messi d’accordo, uno dopo l’altro in settimana si sono pronunciati tutti sullo stesso tema: i non performing loans, che restano uno degli ostacoli per la ripresa in Europa e pertanto vanno smaltiti più rapidamente. Soprattutto in Italia, che sconta il poco invidiabile primato del maggiore stock europeo: 86,9 miliardi le sofferenze nette al 31 dicembre secondo l’Abi, circa un quarto del totale del Vecchio continente secondo l’Eba.

Il sistema bancario italiano è ancora «vulnerabile» e ha bisogno con «urgenza» di essere messo in sicurezza, ha ammonito l’Ocse che nell’Economic Survey presentata martedì.E il giorno dopo Fitch ha rincarato la dose confermando l’outlook negativo sul settore proprio in virtù delle difficoltà a «mitigare il crescente peso dei crediti deteriorati sul capitale». Sì, perché dismettere vuol dire spesso svalutare e rischiare di scontare una perdita a livello di patrimonio: quanto basta per spingere finora le banche a muoversi con cautela. E pensare che, attualmente, pronti a essere ceduti da parte delle principali banche italiane ci sono 70,4 miliardi di Npl lordi: praticamente oltre il 20% dello stock totale dei crediti deteriorati lordi.

Il fattore UniCredit

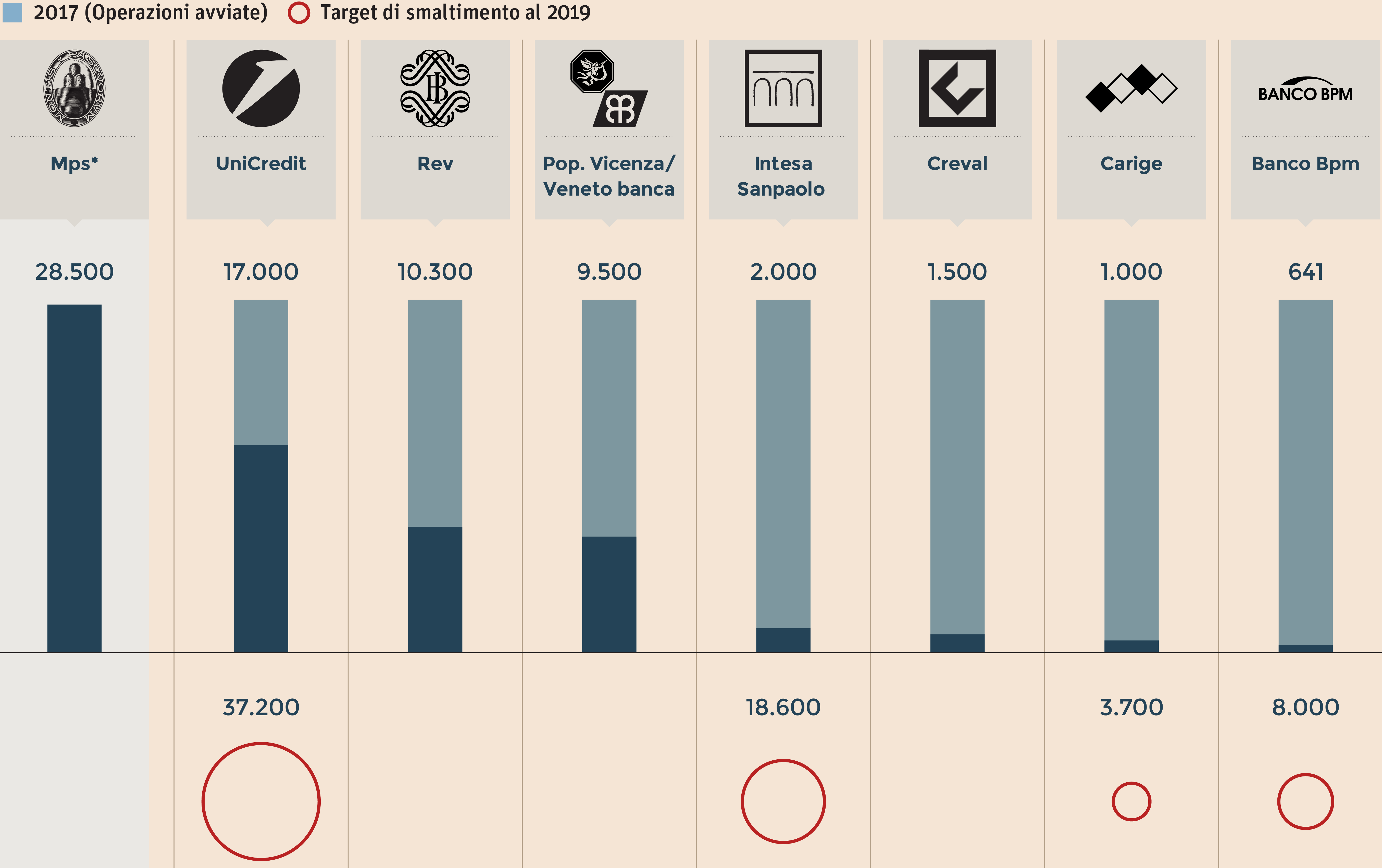

Siamo al dunque? Forse questa volta sì. E il motivo è semplice: la prima grande operazione di cessione si è messa in moto. Doveva essere quella del Monte dei Paschi, in autunno pronto ad avviare la maxi-cartolarizzazione da 28,5 miliardi che faceva parte del piano di mercato. Ma il piano è naufragato, e Siena ha fallito anche nel tentativo di sbloccare il mercato delle sofferenze in Italia, con Atlante pronto a fare da pivot.

E così, nei fatti, la palla è passata a UniCredit: negli stessi giorni in cui Mps batteva in ritirata, a metà dicembre la banca guidata da Jean Pierre Mustier ha presentato un piano altrettanto aggressivo - volontario, però, e non prescritto dalla Bce - sul fronte dei crediti deteriorati. Che intanto si è messo in moto a metà gennaio, in parallelo all’aumento di capitale da 13 miliardi: si tratta del progetto Fino, che vedrà 17 miliardi di Npl uscire dal perimetro della banca e spargersi in diversi veicoli ad hoc, che entro la fine dell’anno inizieranno a emettere titoli destinati in maggioranza a Pimco e Fortress, scelti come partner finanziari.

L’operazione è decisiva, perché smobilizzando una grossa quantità di Npl nei fatti consentirà al mercato di scalare su volumi più consistenti. Anche se, ovviamente, il prezzo lascerà il segno: i 17 miliardi di Npl lordi, in gran parte eredità Capitalia, saranno trasferiti ai veicoli al 12,9% del loro valore facciale, secondo quanto riportato dalla stessa banca in una nota in calce alla presentazione dei conti del 2016. Poco, molto poco. Ma, come si diceva, si tratta di crediti vecchi e dalle garanzie di dubbio valore, dunque non può essere considerato automaticamente un benchmark per tutti.

Npl lordi in fase di dismissione. (*) Target vecchio piano industriale. Dati in milioni di euro. (Fonti: Abi; SNL, Scope Ratings)

Gli altri pacchetti in uscita

Sta di fatto che in Piazza Gae Aulenti, dove negli ultimi quattro anni si sono smaltiti 9 miliardi di Npl lordi, si punta a vendere anche altro: nel piano al 2019 si parla di cessioni per altri 5 miliardi. Anche Intesa Sanpaolo sta stringendo la presa: presentando i conti 2016, il ceo Carlo Messina ha anticipato che nei prossimi trimestri arriverà un piano ad hoc sugli Npl, ma intanto ha fornito il target al 2019 sull’Npe ratio (dal 14,7% al 10,5 lordo) e ha preannunciato investimenti per altri 200 milioni essenzialmente sulla capital light bank, che in tre anni ha già smaltito 20 miliardi di attivi non core (in buona parte Npl) e proprio in queste settimane sta trattando la cessione di 2 miliardi lordi, secured e unsecured.

E poi c’è Mps. Il fattore-Npl sarà uno dei punti chiave del nuovo piano industriale che sarà approvato a inizio marzo in cda e poi presentato a Bruxelles e Francoforte per ottenere il via libera all’ingresso dello Stato. Ipotesi di partenza, la dismissione dei 28,5 miliardi di sofferenze già al centro della cartolarizzazione studiata con Mediobanca e Jp Morgan, anche se non si esclude una terapia d’urto allargata a incagli e scaduti, per un ammontare lordo superiore ai 40 miliardi. Il Monte dovrebbe muoversi entro l’estate, quando anche la Rev - la bad bank che ha in carico i 10,3 miliardi di Npl lordi delle vecchie Banca Marche, Etruria, Carife e CariChieti - partirà con le prime cessioni: in queste settimane si sta chiudendo la raccolta dati, e nei prossimi mesi partiranno le prime aste. Intorno ai 10 miliardi anche lo stock che dovrebbe smobilizzare il maxi polo nascente da Veneto Banca e Popolare di Vicenza: prima, però, ci sarà da chiudere le procedure di conciliazione e avviare la ricapitalizzazione di Stato.

© Riproduzione riservata