La Grande Crisi scoppiata nel 2007 con il crollo del mercato immobiliare americano ha lasciato sul terreno morti e feriti tra banche e istituzioni finanziarie. Ma a dieci anni di distanza dal collasso finanziario (e poi economico) più grave dal Dopoguerra, a pagare i conti sono stati soprattutto i piccoli e grandi azionisti delle banche, che si sono visti sgonfiare sotto gli occhi i loro investimenti. Soprattutto in Italia, paese le cui banche, stritolate tra i contraccolpi di una doppia recessione e lo shock del debito sovrano, hanno dovuto fare i conti con un pesante deprezzamento del valore di Borsa. Per capire: chi avesse investito 100 euro a inizio 2007 nel settore bancario italiano, oggi si ritroverebbe in mano solo 23,3 euro, meno di un quarto del valore iniziale.

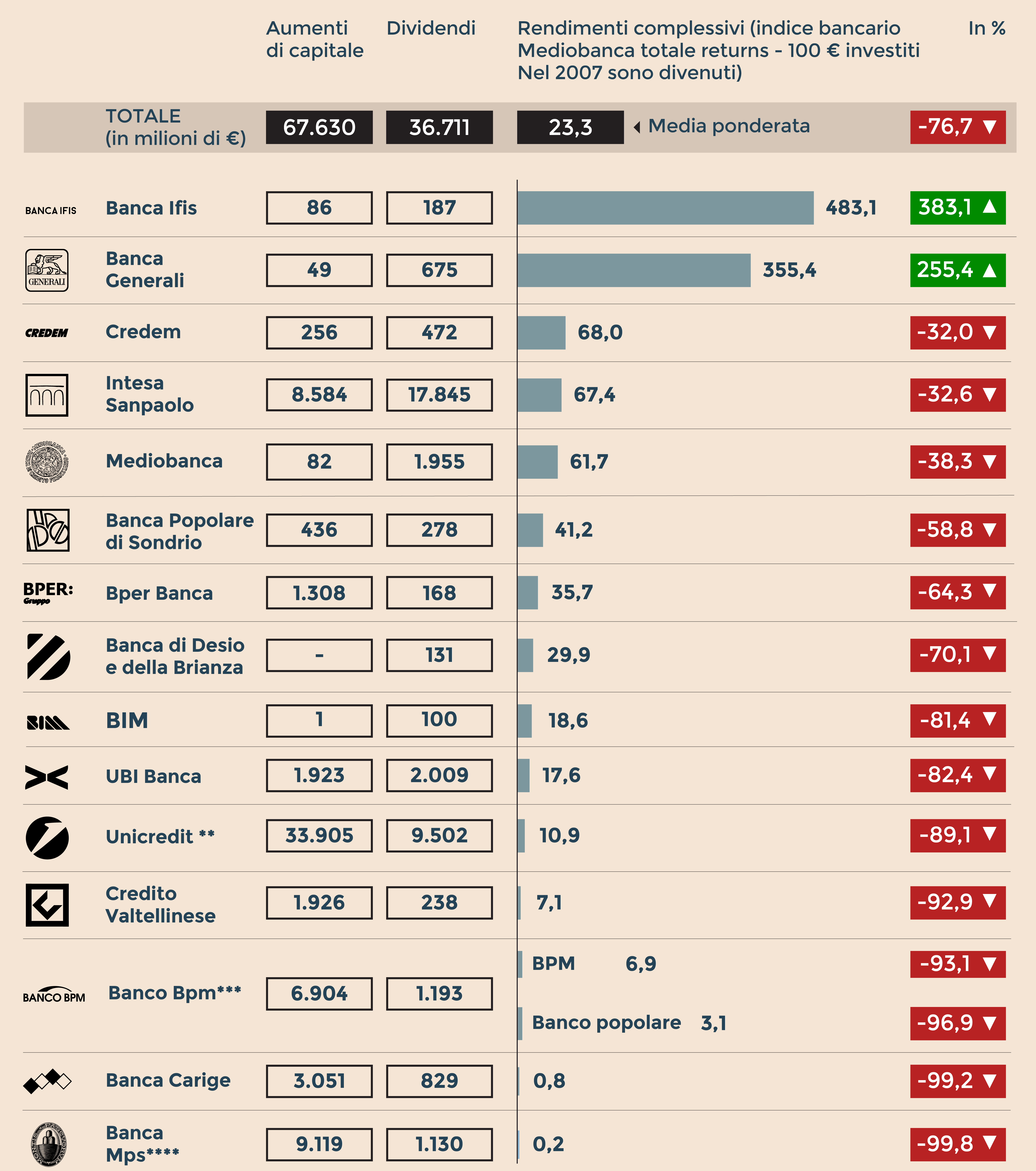

Aumenti di capitale, dividendi e rendimenti tra inizio 2007 e fine 2016 * (Nota: escluse Banca Mediolanum e FinecoBank (quotate rispettivamente nel 2015 e nel 2014; (*) includono dividendi e valorizzazioni degli aumenti di capitale; (**) dividendi comprensivi degli scrip dividend, gli aumenti in opzione in contanti sottoscritti dai soci ammontano a 27,5 mld ; (***) Sono riportati gli aumenti realizzati da Banco Popolare e Bpm, confluite in Banco Bpm nel genna 2017; (****) ultima quotazione il 23 dicembre 2016 - Fonte: elaborazione Il Sole 24 Ore su dati R&S Mediobanca)

Secondo i dati R&S elaborati per Il Sole 24 Ore, l’indice bancario in termini di ritorno totale (comprensivo dei dividendi e degli aumenti di capitale) è infatti sceso del 76,7%. In questo calo, le banche hanno trascinato all’ingiù l’intero paniere borsistico italiano Ftse Mib, che si è di fatto dimezzato (-52%). Ad arretrare sono stati un po’ tutti i titoli: i peggiori sono stati Mps (-99,8%) e Carige (-99,2%). Le flessioni più contenute sono invece targate Credem (-32%), Intesa Sanpaolo (-32,6%) e Mediobanca (-38%), unica tra le grandi ad aver superato la crisi senza chiedere capitali agli azionisti. Il bilancio considera le prime quindici banche italiane, e non tiene conto dei collassi di valore di altre banche non quotate, da Pop.Vicenza a Veneto Banca, alle più piccole Banca Marche ed Etruria. Ed è solo in parte mitigato dai balzi di Banca Generali (+255%) e Ifis (+383%), la prima focalizzata sul risparmio gestito, la seconda nel recupero crediti.

Il crollo del Pil

Per spiegare una tale débacle di settore occorrerebbero trattati interi. Ma se si vuole provare a tracciare le possibili ragioni del crack borsistico, non si può non partire dall’analisi dell’andamento dell’economia, ovvero il terreno in cui le banche affondano le radici. Perché se le imprese chiudono e le famiglie non spendono, è difficile che le banche veleggino in Borsa. «In Europa negli ultimi dieci anni nessun paese ha avuto una recessione pesante come l’Italia - spiega Giuseppe Lusignani, vicepresidente di Prometeia e docente di Economia all’Università di Bologna - Abbiamo perso il 9% del Pil e un quarto della produzione industriale. Questo ha avuto due effetti: si è ridotta la domanda di credito e sono esplosi i crediti in sofferenza. Inoltre, con lo scoppio della crisi del debito sovrano, è aumentato il costo della raccolta e si sono ridotti gli spread di intermediazione». Nell’ultimo decennio, secondo Prometeia, il margine di interesse da clientela si è quasi dimezzato, atterrando attorno ai 22 miliardi di euro dai 42 miliardi del 2008. L’effetto si è visto sulla redditività complessiva, che si è sostanzialmente azzerata nel biennio 2013-14. In questi anni, le banche hanno in qualche modo compensato il calo dei margini con il trading sui titoli e puntando sui ricavi dai servizi, e riducendo il più possibile i costi operativi.

Il calo dei tassi

Ma è evidente che fare soldi diventa molto complicato quando nel frattempo cala ai minimi la principale fonte di ricavi, ovvero i tassi. E qua si arriva alla seconda grande causa della crisi reddituale delle banche: l’andamento del costo del denaro. Le politiche espansive della Bce hanno fatto abbattere il valore dei tassi, soprattutto a partire dal 2012: l’euribor a 3 mesi nel 2007 viaggiava attorno al 4%, oggi quota attorno allo -0,3%. «Se il prezzo del petrolio crolla da 100 dollari a zero è difficile che le major petrolifere non abbiano pesanti contraccolpi - spiega Giovanni Razzoli, analista bancario di Equita Sim - Così è accaduto per le banche: il prezzo della loro materia prima è crollato, poi è diventato negativo. Il modello tradizionale delle banche italiane, proiettato molto sull’erogazione di credito, è stato così stravolto».

La mina dei deteriorati

La doppia recessione, oltre a far asciugare la domanda di credito, ha avuto l’effetto di far esplodere le rettifiche sui crediti. E così, tra il 2011 e il 2014, le banche italiane hanno cumulato perdite per oltre 50 miliardi. In un decennio, il peso delle sofferenze lorde è quadruplicato, passando dal 2,5% circa di fine 2016 al 10,5%. Oggi, grazie a un graduale rasserenamento sul fronte macro, il peggio sembra essere alle spalle. Ma molto si deve allo sforzo di questi anni in termini di accantonamenti. Che si sono tradotti in una massiccia iniezione di capitale fresco, pari a 55 miliardi, solo in parte compensati dai dividenti distribuiti pari a a 35 miliardi. A fare, suo malgrado, la parte del leone è stata Unicredit, con il recente aumento da 13 e il precedente da 8 miliardi. Ad essa si aggiunge Mps, che in dieci anni ha inanellato rafforzamenti per oltre 9 miliardi, e all’appello ne mancano altrettanti. Decisivo in questo senso anche il pressing regolamentare, montato dopo lo shock del 2007-2008, che ha fatto raddoppiare le soglie minime di capitale richieste, passate da un 5-6% a un 11-12% odierno.

Le prospettive

Ma se questo è il quadro a tinte fosche degli ultimi dieci anni, cosa ci si può attendere per il prossimo futuro? «Il punto di minimo probabilmente l’abbiamo toccato», dice Razzoli. Gran parte della ripresa di valore delle banche «dipenderà dall’andamento dei tassi», spiega l’analista. E i segnali, aggiunge Lusignani, «sono per una ripresa dei tassi nella seconda parte del 2018 e questo aiuterà a migliorare una redditività che, tuttavia, difficilmente potrà tornare ai livelli pre-crisi». Nello stesso tempo però rimane sul tavolo il padre di tutti i problemi: gli Npl. I nuovi flussi in ingresso si stanno riducendo, e questo fa ben sperare a livello di settore. Ma lo «stock residuo va smaltito, e questo imporrà forse nuovi extra accantonamenti», aggiunge il docente. Ecco perché ogni banca dovrà trovare il modo migliore per ridurre al minimo questo impatto. E alla fine, c'è da scommetterci, ogni istituto farà caso a sé, nella gestione dei crediti come in Borsa.

© Riproduzione riservata