La crisi ha accentuato il divario tra i ricchi e i poveri. Soprattutto nella prima economia del mondo, gli Stati Uniti, dove il 20% della ricchezza è in mano all'1% della popolazione più ricca. Questa sperequazione si riproduce anche tra le società quotate, con un drappello di multinazionali con colossali disponibilità di cassa e poco debito e il resto delle aziende che si trova nella posizione esattamente opposta. Questa almeno è la situazione fotografata efficacemente dagli aggregati di bilancio elaborati da Standard & Poor's.

L'agenzia calcola che le società quotate alla Borsa americana abbiano disponibilità di cassa per circa 1900 miliardi di dollari di cui mille in capo a 25 big di Wall Street tra cuispiccano 5 colossi della tecnologia(Apple, Microsoft, Alphabet, Oracle e Cisco System) che da soli hanno risorse liquide per oltre 500 miliardi. Questo gruppo di 25 big avrebbe risorse sufficienti per ripagare buona parte del proprio debito (oggi pari a 750 miliardi di dollari) ma non lo fa perché evidentemente gli conviene tenere parcheggiata la liquidità in Paesi dalla fiscalità più favorevole e indebitarsi a costi irrisori per far fronte alle esigenze di cassa.

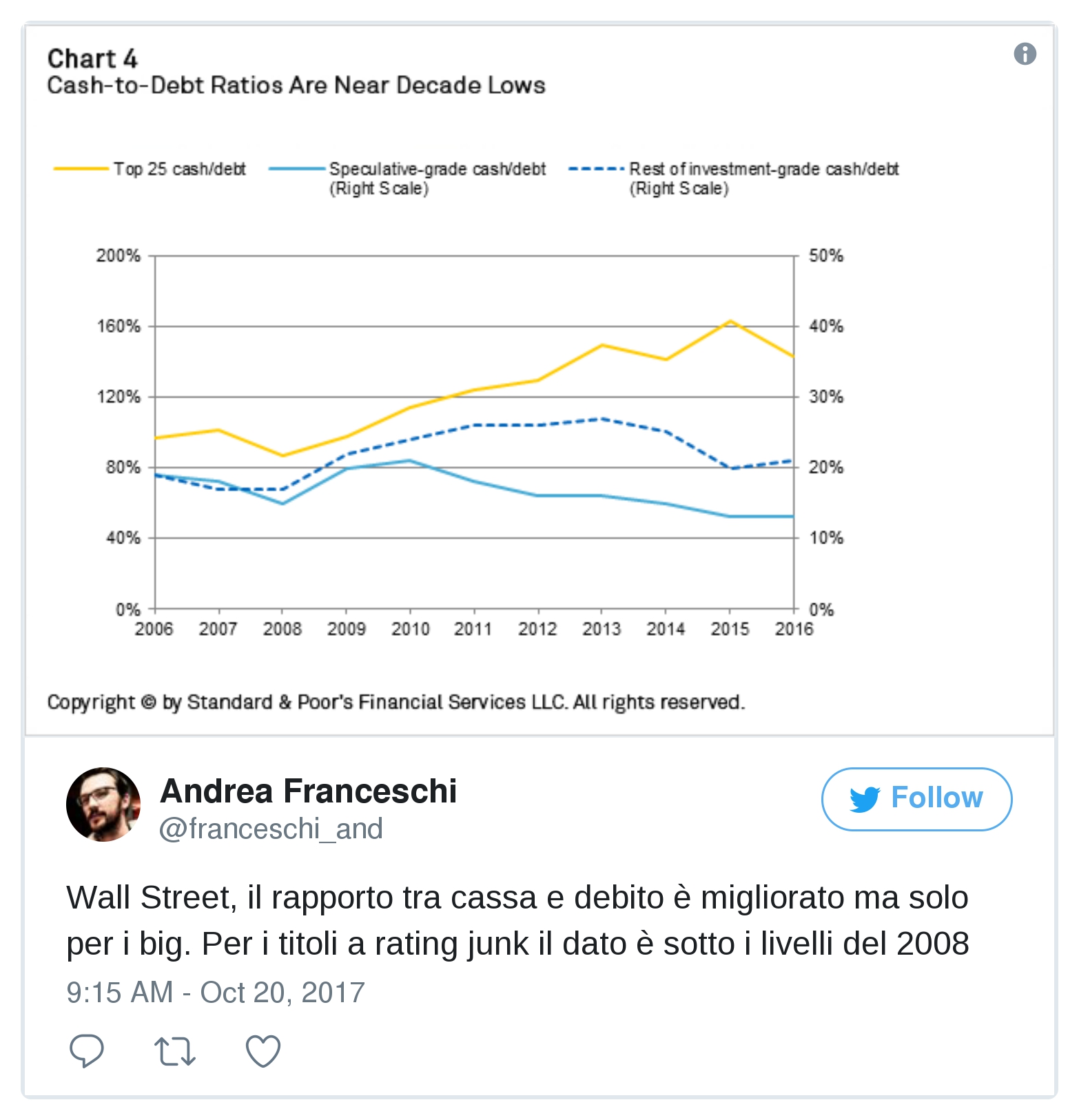

In una posizione ben diversa si trova il resto delle aziende americane che deve fare i conti con debito maxi pari a 5100 miliardi di dollari a fronte di una cassa di appena 900. Escluse le 25 big oggi le aziende americane hanno una disponibilità di cassa pari al 17% del loro indebitamento. Si tratta del livello minimo dal 2008, l'anno della grande crisi finanziaria. Nonostante la profittabilità delle aziende americane sia migliorata - segnala ancora S&P - la leva finanziaria (cioè il debito in rapporto ai profitti operativi) è elevata. Per le società che hanno un merito di credito alto (“investment grade” in gergo) il rapporto tra debito e margine operativo è di 2,5 volte mentre per quelle con rating spazzatura siamo addirittura a 5 volte. In entrambi i casi siamo ai massimi da un decennio a questa parte.

L'economia americana ha il vento in poppa, la Borsa è ai massimi e la liquidità abbonda nelle casse delle aziende. Ma queste risorse non vengono impiegate in investimenti produttivi che possano avere un impatto a lungo termine sulla crescita. Si preferisce tenerle parcheggiate in banca se non addirittura investite sui mercati finanziari come ha fatto Apple, che lo scorso anno ha investito ben 31 miliardi per comprare titoli.

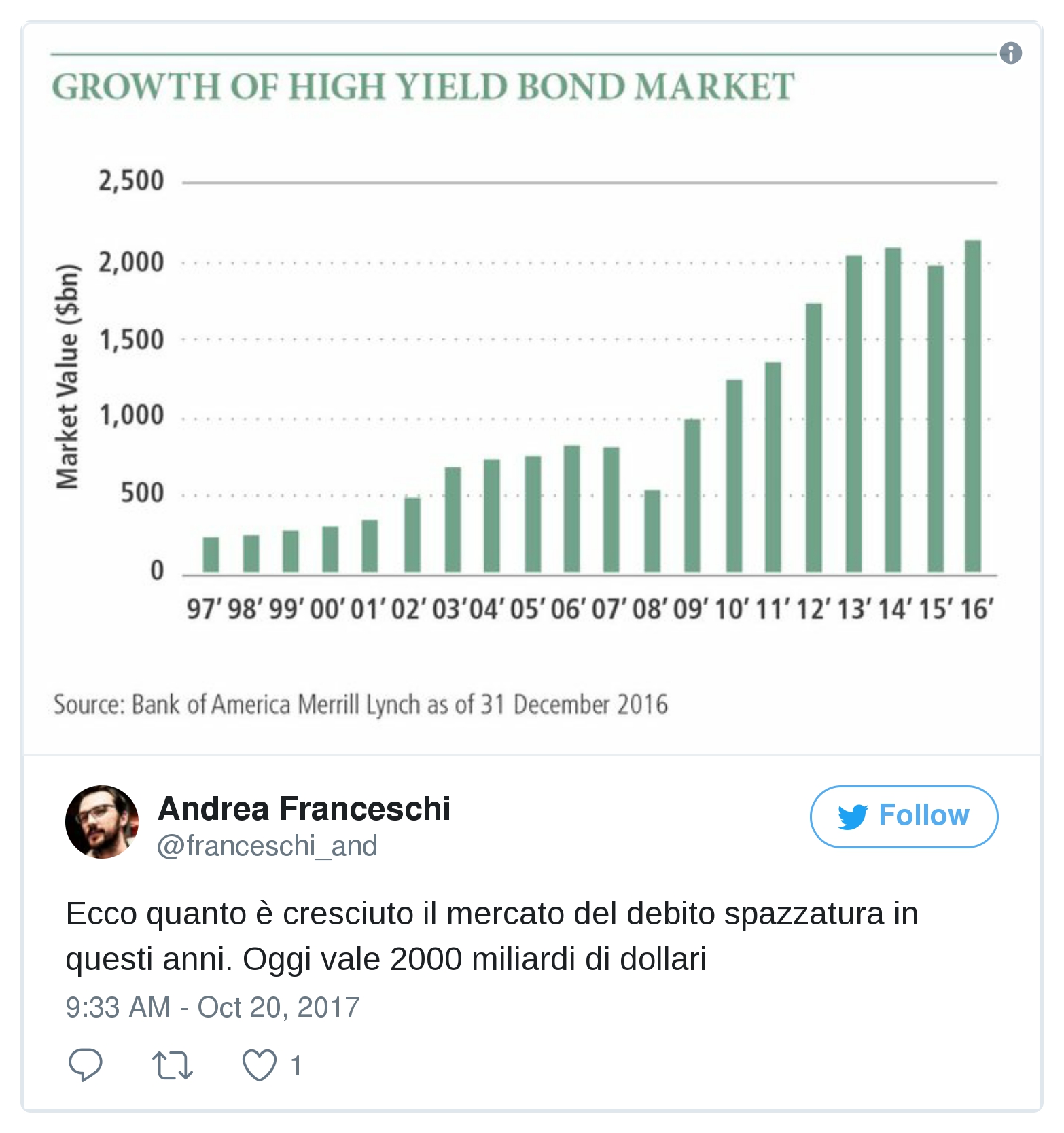

Dove non ci sono i flussi di cassa del settore tecnologico il motore continua a essere uno: il debito. Soprattutto quello di bassa qualità emesso in abbondanza in questi anni grazie anche alla fame di rendimento alimentata dalle politiche monetarie ultraespansive della Federal Reserve. Dai calcoli di Bank of America Merrill Lynch emerge che il controvalore di questi titoli è quadruplicato dal 2008 e oggi vale circa duemila miliardi di dollari. Il grosso di questo debito è stato emesso negli Stati Uniti.

C'è il rischio che, così come i mutuatari subprime nel 2007-2008, questo debito non venga onorato innescando una reazione a catena? Per il momento no. L'economia americana gode di buona salute, Il tasso di fallimenti tra le aziende con rating spazzatura è basso, e le condizioni di rifinanziamento del debito high yield continuano ad essere estremamente favorevoli. In un contesto di mercato caratterizzato dalla volatilità bassa come non mai, in cui la liquidità continua ad abbondare nonostante la decisione della Fed di alzare i tassi e ridurre il suo bilancio, tutto continua a procedere come se nulla fosse. Business as usual.

© Riproduzione riservata