L’aspetto più interessante del flash-crash avvenuto sulle Borse mondiali a inizio febbraio è la reazione di economisti, analisti e investitori. Tanti di loro si sono affrettati a commentare che l’economia mondiale resta solida e che dunque le Borse possono tornare a crescere. Questo è vero. Però proprio il flash-crash ha dimostrato che la turbolenza può non nascere da motivi economici (questi possono anche essere anche solo pretesti), ma dagli squilibri che si trovano nei meccanismi interni dei mercati finanziari. Algoritmi, strategie d’investimento particolarmente aggressive, scommesse in massa su parametri come la volatilità. Speculazioni. E non solo.

In questi anni di tassi a zero e di liquidità eccessivamente abbondante sui mercati finanziari, tra gli investitori c’è infatti stata una sorta di evoluzione darwiniana. Come moderne giraffe 2.0, tanti investitori hanno “allungato il collo” per andare a cercare rendimenti e profitti finanziari dove prima nessuno arrivava. Per spolpare il mercato hanno iniziato a scommettere al ribasso sull’indice di volatilità Vix, hanno impostato strategie basate su correlazioni talvolta “drogate” dalla liquidità, si sono spinti su asset class illiquide, su obbligazioni Matusalemme. Quando i rendimenti sono a zero, il modo più veloce per aumentarli è infatti usare l’ingegneria finanziaria: l’unica in grado di creare magicamente soldi dai soldi.

Si tratta di strategie remunerative, certo, ma con possibili rischi nascosti. Rischi nuovi, per cui spesso sottovalutati. La disperata ricerca di rendimenti che ha caratterizzato gli ultimi anni potrebbe insomma essere il vero “baco” dei mercati oggi: perché ha condizionato i comportamenti degli investitori, favorendo lo sviluppo di meccanismi tecnici capaci di moltiplicare i rialzi (prima) tanto quanto i ribassi (poi). Questo non significa che i rischi debbano per forza emergere. Le banche centrali sono molto attente. Ma potenzialmente ci sono. E potrebbero andare fuori controllo. Ecco, in questa inchiesta, i 5 lati oscuri della finanza. Uno ad uno.

«VIX» POPULI

Bolla della volatilità: l’indice della «paura» è diventato strabico

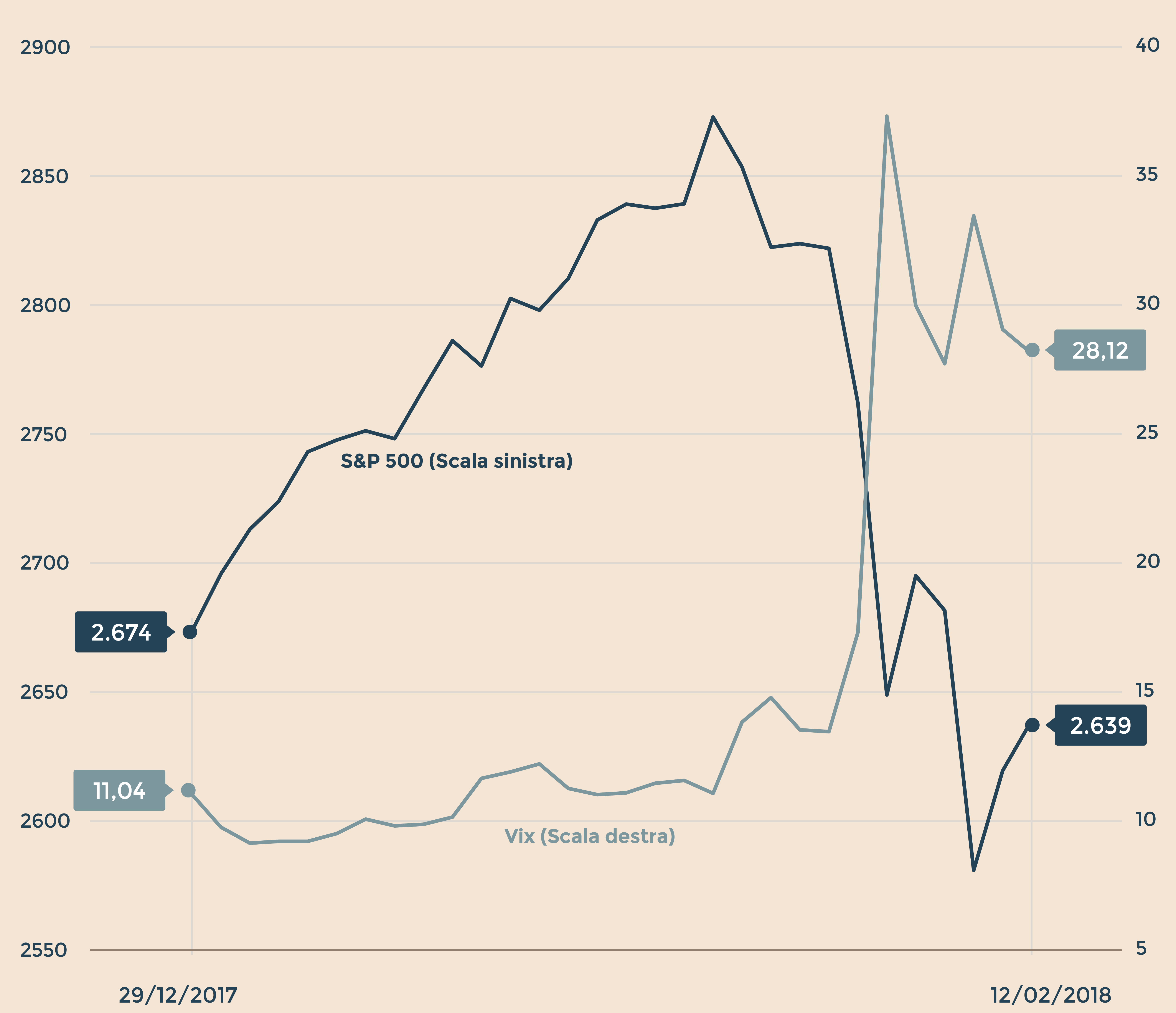

Il caso dell’indice Vix che misura la volatilità di Wall Street, solitamente chiamato indice “della paura”, è l’unico “baco”

già emerso. Vale la pena di ricordare come si è mostrato al mondo nei giorni scorsi, perché gli stessi meccanismi potrebbero

essere replicati in altri contesti. Dato che i rendimenti erano molto bassi sui mercati obbligazionari e le azioni erano molto

care, molti gestori sono andati a cercare profitti speculando al ribasso sulla volatilità. Cioè sull’indice Vix, su cui sono

costruiti futures e strumenti finanziari. A trarre tutti in inganno era il fatto che il Vix fosse molto basso e dunque segnalasse

bassa “paura”: questo ha favorito l’esposizione sui mercati azionari e le speculazioni sul Vix stesso. Il realtà il Vix non

era basso perché i rischi erano assenti, ma perché tutte queste strategie stavano creando una bolla proprio sul Vix. Insomma:

un rischio nuovo è stato confuso per un non-rischio.

Andamento dell'indice S&P 500 di Wall Street e dell'indice Vix sulla volatilità. (Fonte: Reuters)

Speculare sulla paura Esistevano strategie molto aggressive che speculavano sul Vix, come i Levered Long/Short VIX. Si tratta di investitori di nicchia, con appena 7 miliardi di masse gestite. Ma appena la volatilità è aumentata sono saltati, creando un effetto domino su tante altre strategie d’investimento più grosse: a cascata sono entrati in affanno e hanno dovuto vendere azioni forzatamente i Vol Targeting funds (400 miliardi in gestione), i CTA (350 miliardi), i fondi Risk Parity (500 miliardi) e molti Etf. Così è nato il flash-crash: con vendite forzate da parte di tutti gli investitori che avevano strategie dipendenti dalla bassa volatilità.

Problemi non risolti Ma quanto visto finora rischia di essere solo la punta di un iceberg: «Se la volatilità restasse su livelli elevati per 2-3 settimane, sarebbero costretti a ridurre l’esposizione sui mercati azionari anche i fondi e le gestioni basate sul Var», spiega Matteo Ramenghi, cio di Ubs Wealth Management Italia. E qui si entra davvero nei numeri giganteschi. Il Var (Value at risk), un parametro che misura i rischi di un portafoglio legati alla volatilità del mercato, è infatti usatissimo nell’industria del risparmio gestito. Se la volatilità restasse elevata a lungo, insomma, la correzione delle Borse potrebbe anche riprendere.

«RELAZIONI» PERICOLOSE

Correlazioni anomale: quando i rischi vanno a braccetto

Persino il miglior amico dell’investitore, cioè la «diversificazione», in questo mondo alla rovescia potrebbe trasformarsi

in un boomerang sistemico globale. Perché questo concetto, nell’era dell’abbondante liquidità, è stato ingegnerizzato in troppe

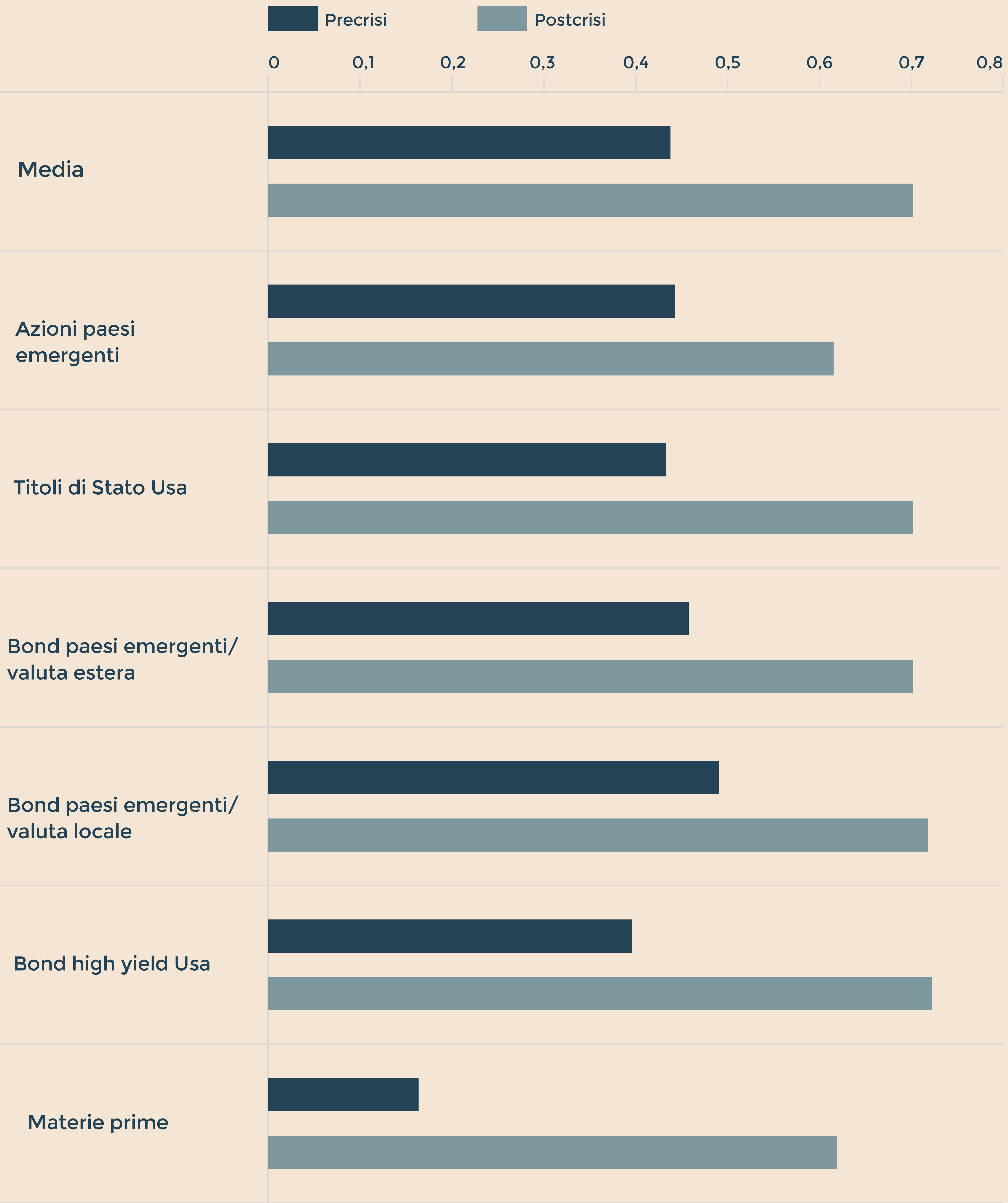

strategie d’investimento che hanno finito per falsare le correlazioni tra diverse asset class. Lo stesso Fmi ha calcolato che le correlazioni sono molto aumentate dopo la crisi finanziaria rispetto al periodo pre-crisi.

L'aumento delle correlazioni dopo la crisi del 2008. (Fonte: Fmi)

Correlazioni anomale Per capirci: un tempo era molto probabile che quando i mercati azionari andavano bene soffrivano quelli obbligazionari. E viceversa. Azioni e bond avevano, tradizionalmente, una correlazione inversa: quando c’è ottimismo si investe in Borsa, quando c’è paura ci si rifugia nei titoli di Stato. Questa non era una regola sempre rispettata, certo, ma in passato funzionava spesso. Dopo la crisi tutto è invece cambiato: negli ultimi anni, grazie all’abbondante liquidità, hanno guadagnato azioni, obbligazioni, Paesi emergenti, titoli di Stato. Settori tradizionalmente decorrelati, sono diventati correlati. Si pensi che nel 2017 nessun’asset class ha chiuso l’anno in perdita.

Speculazioni anomale Questa anomalia ha condizionato le strategie d’investimento degli ultimi anni. Diversificare i rischi quando tutte le asset class si muovono a “braccetto” è infatti più difficile. Gli investitori saranno anche stati contenti che tutto saliva negli anni passati, ma ora che tutto sta scendendo il rischio-correlazione è forte nei loro portafogli. «Si pensi ai fondi risk parity - osserva Alberto Gallo di Algebris -. Loro, per esempio, comprano bond per compensare il rischio azionario. Ma se entrambi i settori crescono e la volatilità resta bassa, questi fondi tendono a sovraesporsi sui mercati più rischiosi. Ora che siamo nella fase opposta, in cui perdono quota sia le azioni sia le obbligazioni, nasce il problema». Lo stesso Fmi scriveva nel 2015 che «un aumento delle correlazioni durante le fasi di stress rappresenta spesso un fattore di contagio». Ebbene: questo è esattamente quanto accade oggi, in cui scendono sia le Borse sia i titoli di Stato.

BOND IN SECCA

Il virus dell’illiquidità che si accanisce sulle obbligazioni

Un altro fenomeno recente è l’illiquidità di alcuni mercati secondari, soprattutto quelli obbligazionari. Paradossalmente

nel periodo delle grandi iniezioni di denaro da parte delle banche centrali, grandi fette di mercato sono diventate illiquide: è

cioè difficile vendere titoli quando ce n’è bisogno. Questo perché le regole partorite dopo la crisi del 2008 hanno costretto

le grandi banche d’affari a non svolgere più il ruolo di “garanti” della liquidabilità: un tempo erano loro i grandi «market

maker», ora molto meno. Negli anni del boom di emissioni di bond, i mercati secondari sono dunque andati in “secca”.

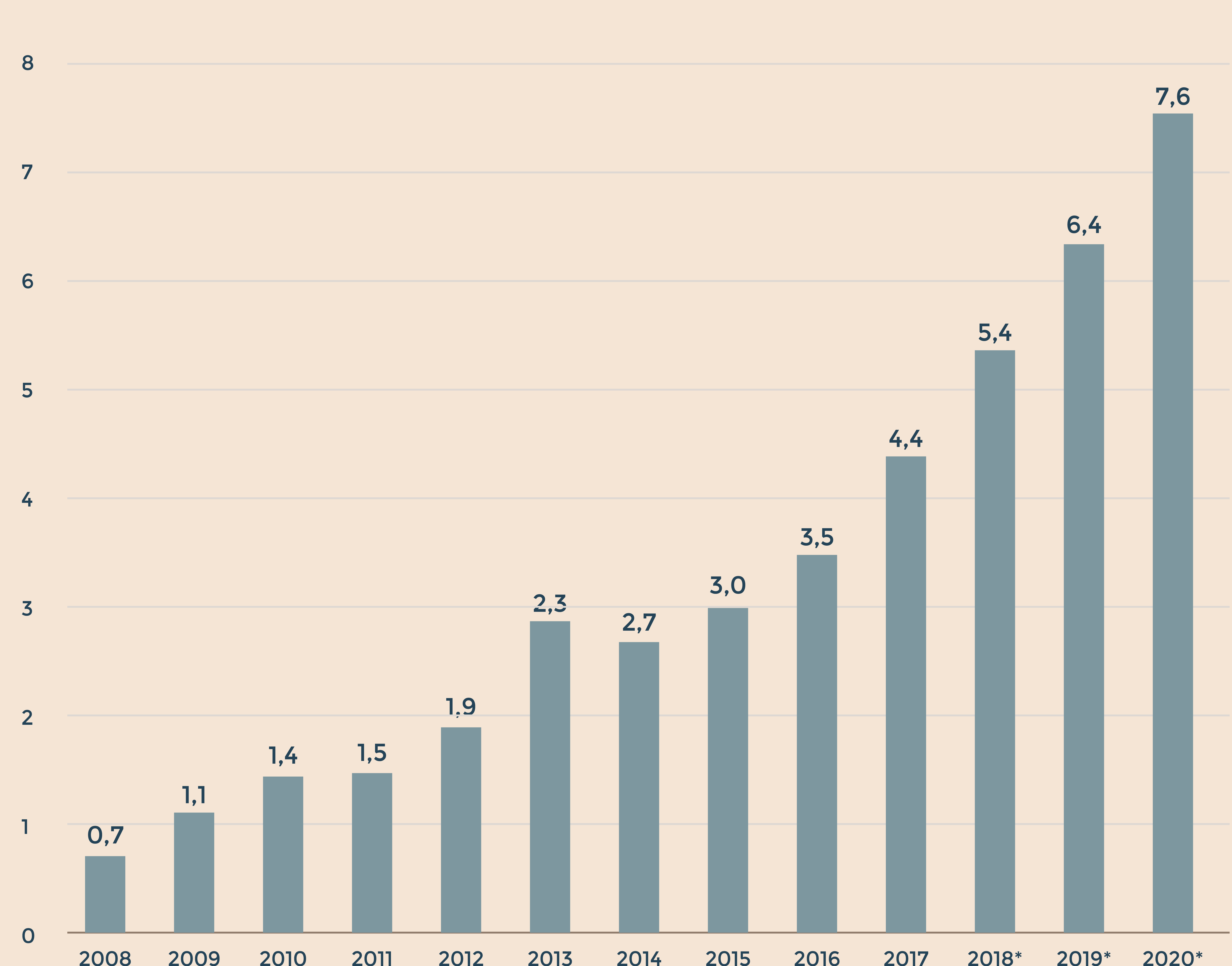

La crescita degli Etf. Asset netti in migliaia di miliardi di dollari. (*) Stima. (Fonte: EY su dati Morningstar Direct)

Sfasamento di liquidità Questo è un problema. Un mercato illiquido è infatti come un cinema senza uscite di sicurezza: in caso di incendio diventa una trappola. «Un’improvviso cambio di umore sui mercati potrebbe creare un liquidity-shock», scriveva tempo fa l’Fmi. Il problema riguarda soprattutto alcuni fondi ed Etf specializzati in nicchie di mercato. Loro garantiscono infatti ai clienti la possibilità di vendere le quote velocemente, ma se sono posizionati su titoli illiquidi non riescono a loro volta a smobilizzare gli investimenti sottostanti. Tante sono le nicchie illiquide di mercato. Per esempio i leveraged loans (crediti alle imprese), in pancia a fondi ed Etf per 156 miliardi di dollari. Oppure i bond high yield. E molte altre fette del mercato obbligazionario. Ma il problema riguarda anche per gli Etf a leva, quelli che moltiplicano (al rialzo o al ribasso) l’andamento di un indice. Si tratta di un mercato che vale 65 miliardi secondo Morningstar.

Rischio latente «Molti di questi soggetti promettono ai clienti una liquidità che non c’è», osserva Francesco Castelli di Banor Capital. «Solo due pericoli hanno sui mercati un vero potenziale distruttivo - aggiunge Luigi Nardella di Ceresio Sim -: la leva oppure l’illiquidità». A volte i due sono sommati. Fintanto che il mercato è ottimista non emerge alcun problema, ma se dovesse girarsi i nodi potrebbero venire al pettine.

«DURATION-RISK»

Le insidie dietro il boom dei titoli «Matusalemme»

Tra gli anfratti dei mercati dove gli investitori sono andati a cercare rendimenti, ce n’è uno che oggi desta apprensione: quello

dei titoli obbligazionari a lunga scadenza. A parità di emittente, infatti, più un bond dura a lungo più aumentano i rischi

e dunque i rendimenti. Il concetto è intuitivo: se una società emette un bond che scade tra tre anni l’investitore rischia

poco, ma se emette un titolo che scade tra 50 anni il pericolo che qualcosa vada storto è più elevato. Così in questi anni

distorti, dove contava più racimolare rendimenti che stare attenti ai rischi, gli investitori hanno comprato grandi quantità

di obbligazioni “Matusalemme”.

Durata media delle obbligazioni aziendali Investment grade dagli anni '90. Dati espressi in anni. (Fonte: LPL Research e Bloomberg)

Il boom dei long-bond Qualche tempo fa persino l’Argentina ha emesso un bond di durata secolare. Un Paese finito in default solo 17 anni fa ha chiesto fiducia per il prossimo secolo. E gli investitori gliel’hanno data. Non meno folle l’offerta della solidissima Austria, che ha emesso un bond di analoga durata pagando un misero rendimento del 2,1%. Ma il fenomeno è di massa anche tra le imprese: nel 2017-18 solo le aziende Usa hanno emesso 1.600 miliardi di dollari di bond. Ma quello che più conta sono i rendimenti e la durata: se negli anni ’90 i bond aziendali avevano una scadenza media sotto i 5 anni e un rendimento del 9,5%, ora la durata media è oltre 8 anni e la remunerazione del 2,5%. Insomma: oggi gli investitori rischiano tanto e guadagnano poco. Contenti loro...

Il pericolo dietro l’angolo Più i titoli obbligazionari sono lunghi, però, più sono soggetti a oscillazioni di prezzo. Basterebbe infatti un aumento dei tassi d’interesse dell’1% per dimezzare il valore del bond dell’Austria. «In generale - osserva Fabio Brambilla di Controlfida - un triplice rialzo dei tassi da parte della Fed Usa comporterebbe, solo nel mondo dei bond aziendali americani, una perdita sul valore nominale di quasi 100 miliardi di dollari». Il problema per i bond Matusalemme è proprio questo: sono molto sensibili al rialzo dei tassi. Per questo molti investitori stanno vendendo, come dimostrano i dati di Bank of America.

I FLASH-BOYS

Quel «baco» degli algoritmi che muove la Borsa

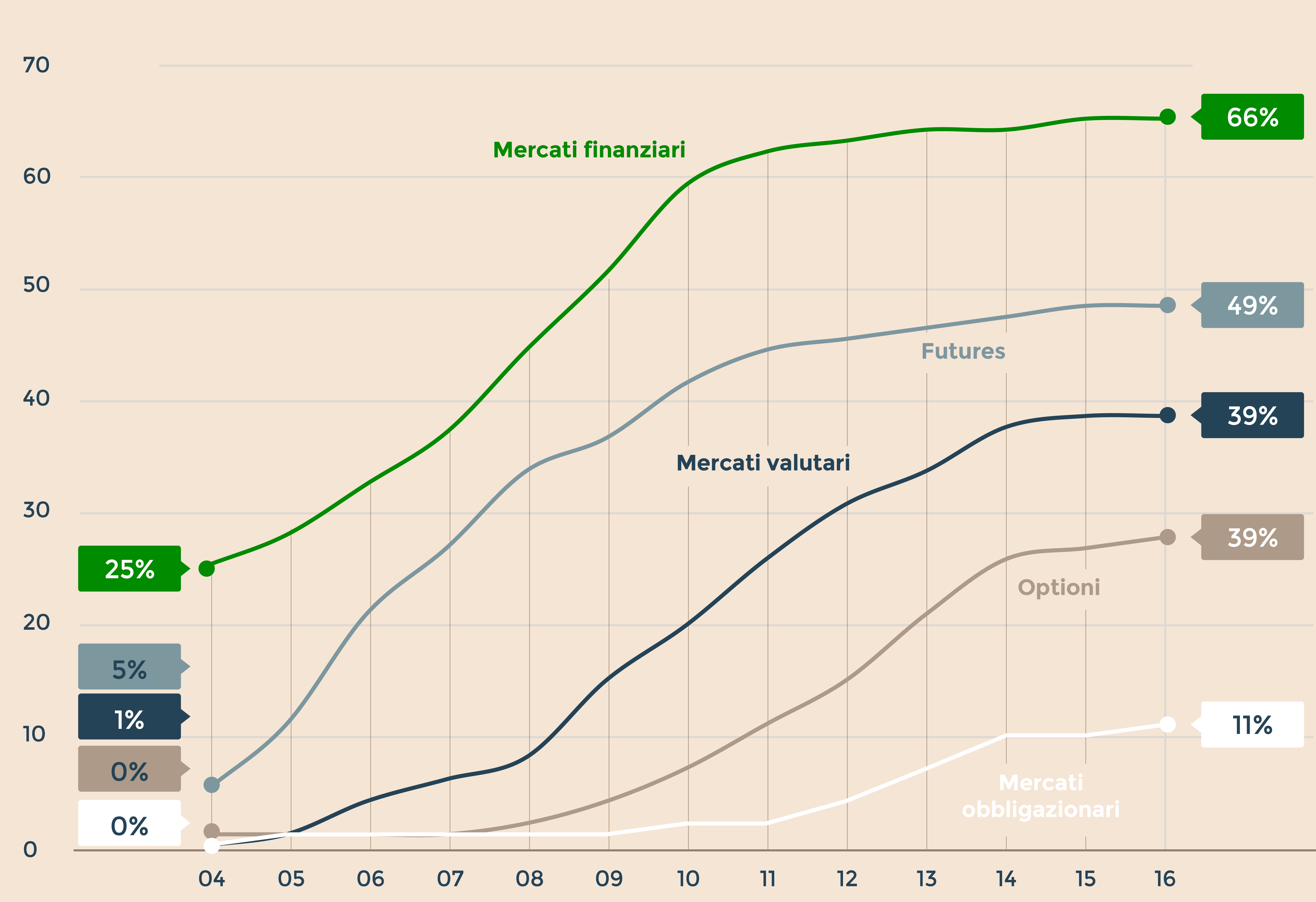

Ormai il 66% degli scambi azionari in Borsa è fatto da algoritmi. Cioè da computer che vendono e comprano azioni in autonomia,

seguendo complessi calcoli matematici. Il «flash-crash» ha però mostrato che anche queste macchine, apparentemente perfette,

possono prendere cantonate.E far scattare vendite automatiche molto velocemente. Il motivo è che gli algoritmi basano i calcoli

su serie storiche di dati, sovrappesando però quelli più recenti.

Diffusione del trading algoritmico nei vari mercati. In percentuale. (Fonte: Aite Group)

Effetto ottico distorto Qui nasce il problema. I dati di mercato negli ultimi anni sono stati infatti falsati dall’immensa quantità di liquidità: dunque possono “ingannare” gli algoritmi. Il caso di inizio febbraio è emblematico. Come detto molti algoritmi prendono il Vix come parametro per misurare la “paura” sui mercati: dato che l’indice fino a gennaio era molto basso, hanno interpretato questo come un segnale di bassa “paura”. Quindi hanno investito sempre più in titoli rischiosi. In realtà il Vix era basso per la “droga” monetaria: non indicava dunque bassa “paura”, ma una bolla. Ma questa eventualità non era prevista dalle serie storiche.

© Riproduzione riservata