Ricordate il tema della scarsità dei titoli di Stato a disposizione della Bce per completare il piano di riacquisti? Qualche mese fa era un tema molto gettonato fra analisti, investitori e tutti coloro che commentano la politica monetaria dell’istituto di Francoforte. Poi però è passato sottotraccia, anche perché nel frattempo Mario Draghi ha provveduto a togliere progressivamente il piede dall’acceleratore del Public sector purchase programme (Pspp), riducendo il suo ammontare prima da 80 a 60 miliardi di euro mensili e infine, dallo scorso gennaio, a 30 miliardi.

I segnali che riaffiorano

Pur sotterranea, la questione della mancanza di bond (in particolare quelli tedeschi, che la Bce è costretta ad acquistare in maggior quantità in misura delle quote detenute dalla Germania nel suo capitale) resta tutt’altro che sepolta. Rischia anzi di riaffiorare qua e là, tanto da poter divenire in fin dei conti il principale motivo, se non l’unico, per cui l’Eurotower sarà costretta a mettere fine alle proprie operazioni straordinarie, visto che nel frattempo la ripresa economica inizia a tradire sintomi di affaticamento e che l’inflazione non sembra avere intenzione di avvicinarsi alla soglia obiettivo del 2% annuo.

Uno dei segnali che riemergono è arrivato proprio nei giorni scorsi con l’aggiornamento dei dati sugli acquisti effettuati dalla Banche centrali dell’Eurosistema per conto della Bce. Nel mese di aprile il quantitativo ritirato di Bund è stato il più basso di sempre in relazione alla quota obiettivo: il 4,1% in meno rispetto alla suddivisione in base alle partecipazioni al capitale (la Bundesbank detiene il 18%, più del 14,2% della Banque de France e del 12,3% della Banca d’Italia). Non è una novità, perché da ormai più di un anno si acquistano meno titoli tedeschi del dovuto, mai però ci si era spinti fino a tanto e la questione solleva interrogativi immediati.

(inserire qui il grafico)

«Anche se è importante non dare eccessiva importanza a un singolo mese, questa dinamica deve essere seguita da vicino in relazione a possibili discussioni sul tema scarsità», ammette Luca Cazzulani, strategist sul reddito fisso di UniCredit Research, che ritiene comunque «sorprendente» il fatto che la Germania risulti l’unico Paese sottopesato nel mese di aprile: Italia, Spagna, Francia e persino il Portogallo sono stati «premiati» dalla Bce oltre le proprie quote capitale.

“Sotto la superficie la scarsità dei bond sta iniziando a mordere e resta la principale e forse unica ragione per giustificare il tapering in arrivo”

Frederick Ducrozet, Pictet Wealth Management

È anche interessante notare che, sempre ad aprile, la Bce ha allungato in modo significativo le scadenze dei Bund comprati sul mercato. Secondo le stime la durata media dei titoli tedeschi oggetto di riacquisti sarebbe stata di 18,8 anni. Si tratta del massimo valore mai registrato e sembrerebbe un ulteriore segnale del fatto che a Francoforte si stia raschiando il proverbiale fondo del barile alla ricerca di titoli, se non fosse però per un particolare rilevante. «Lo scorso mese è giunto a scadenza un ammontare di titoli molto elevato e pari a 23 miliardi di euro, quindi i necessari reinvestimenti operati dalla Bce potrebbero aver reso questo indicatore meno affidabile», avverte Frederick Ducrozet di Pictet Wealth Management, prima però di ammettere che «sotto la superficie la scarsità dei bond sta iniziando a mordere e resta la principale e forse unica ragione per giustificare il tapering in arrivo».

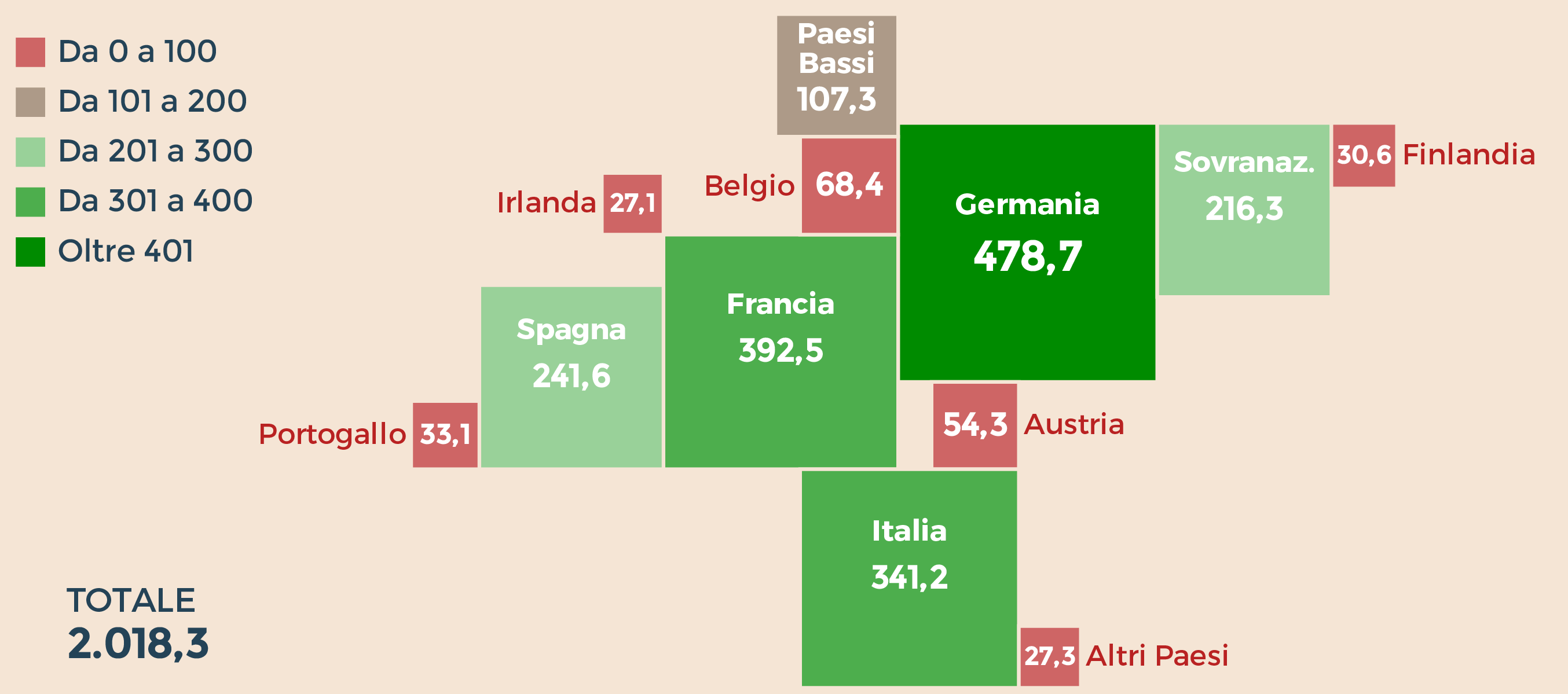

L'ammontare paese per paese del Pspp. Dati in miliardi di euro al 30 aprile 2018 (Fonte: Bce)

Il board dell’istituto centrale dovrà prendere una decisione sul destino del Pspp nel corso di una delle prossime riunioni (il 14 giugno a Riga in Lettonia oppure il 26 luglio come sempre a Francoforte) che precederanno l’attuale scadenza, fissata per il mese di settembre. Fra gli oltre 2mila miliardi di titoli di Stato finiti fino a questo momento nel forziere dell’Eurotower la parte del leone la esercitano pur sempre i Bund tedeschi (479 miliardi), seguiti dagli OaT francesi (393 miliardi), dai nostri BTp (341 miliardi) e dai Bonos spagnoli (242 miliardi): un sostegno indubbio alle quotazioni dei titoli e un calmiere ai rendimenti che prima o poi dovrà però necessariamente terminare.

© Riproduzione riservata