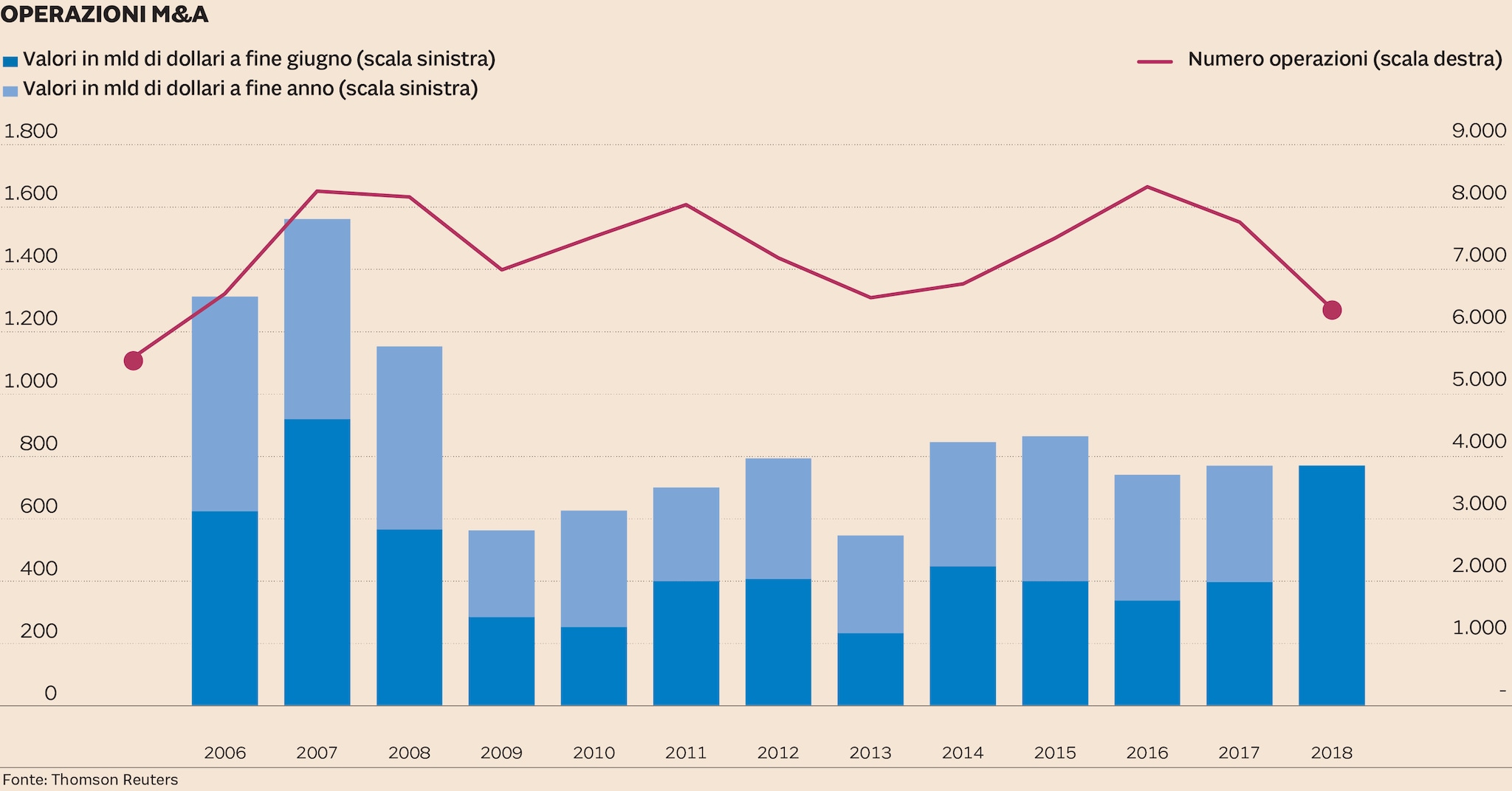

Raddoppiate le attività di fusioni e acquisizioni in Europa nei primi sei mesi dell’anno con il valore dell’M&A salito del 96% a 767 miliardi di dollari rispetto allo stesso periodo del 2017, secondo i dati di Thomson Reuters. Al contrario, il numero di transazioni è calato del 18% a 6.201, il livello più basso dal 2005. Il dato mostra come le società abbiano intrapreso un numero inferiore di acquisizioni, ma con un controvalore superiore. Soltanto le acquisizioni del Regno Unito, Stati Uniti, Paesi Bassi, Giappone e Italia ammontano a 518,5 miliardi di dollari, in aumento del 241% rispetto all'anno scorso. Tra questi figurano l’offerta della giapponese Takeda Pharmaceutical per la società Shire quotata alla City di Londra per 62 miliardi di dollari e la controfferta di Comcast per 28,8 miliardi di dollari destinata al rilancio sull’operazione da parte della Twenty-First Century Fox dell’emittente televisiva a pagamento Sky. Un inizio dell’anno con il botto, dunque, dove hanno dominato i mega deal da oltre 10 miliardi di dollari.

A favorire le operazioni di fusioni e acquisizoni c’è stata la possibilità di finanziare le transazioni a basso costo nella prospettiva di un aumento del costo del denaro quindi è meglio fare affari prima dell’avvio del questo nuovo scenario. Nonostante la Brexit, la Gran Bretagna è rimasta la seconda nazione target più popolare per l’M&A, dietro gli Stati Uniti: le sole aziende britanniche che hanno realizzato operazioni per circa 269 miliardi di dollari. A due anni dal voto della Gran Bretagna per uscire dall’Unione europea, le società hanno deciso che non possono sospendere i piani di espansione mentre aspettano che la Gran Bretagna definisca i termini del divorzio.

Come il referendum sulla Brexit non ha intaccato il mercato delle fusioni e acquisizioni, così le tensioni internazionali, le turbolenze politiche in Italia e la politica commerciale protezionistica perseguita dal presidente degli Stati Uniti Donald Trump non hanno limitato l’attività di M&A in Europa. La domanda è che cosa succederà quando finirà il Qe e ci sarà la normalizzazione del costo del denaro. Nessuno lo sa, per ora le aziende cercano di anticipare i piani prima che finiscano i finanziamenti a buon mercato.

© Riproduzione riservata