Osservare la curva del debito degli Stati Uniti, ovvero come si evolvono i rendimenti delle obbligazioni governative sulle varie scadenze, offre uno spaccato incredibile sulle aspettative degli investitori ma anche delle contraddizioni di fondo in cui l’economia a stelle e strisce sta procedendo. Gli ultimi dati macro sfoggiano una forte espansione economica (Pil a +4,2% annualizzato) e tasso di disoccupazione sotto il 4% (con crescita dei salari ai massimi dal 2008).

La curva del debito, da cui emerge un tasso a 2 anni del 2,7% (i massimi dal 2008) ci spiega che gli investitori si attendono nuovi rialzi del costo del denaro. Oggi si oscilla in una forchetta compresa tra l’1,75% e il 2%. Di qui ai prossimi mesi gli investitori si aspettano qualcosa in più. Nel dettaglio, circa 100 punti base in più (4 rialzi da 25 punti base) nell’arco dei prossimi 24 mesi. Di questi i prossimi due potrebbero arrivare quanto prima. Il primo è atteso nella prossima riunione del Fomc del 26 settembre e il secondo prima di Natale.

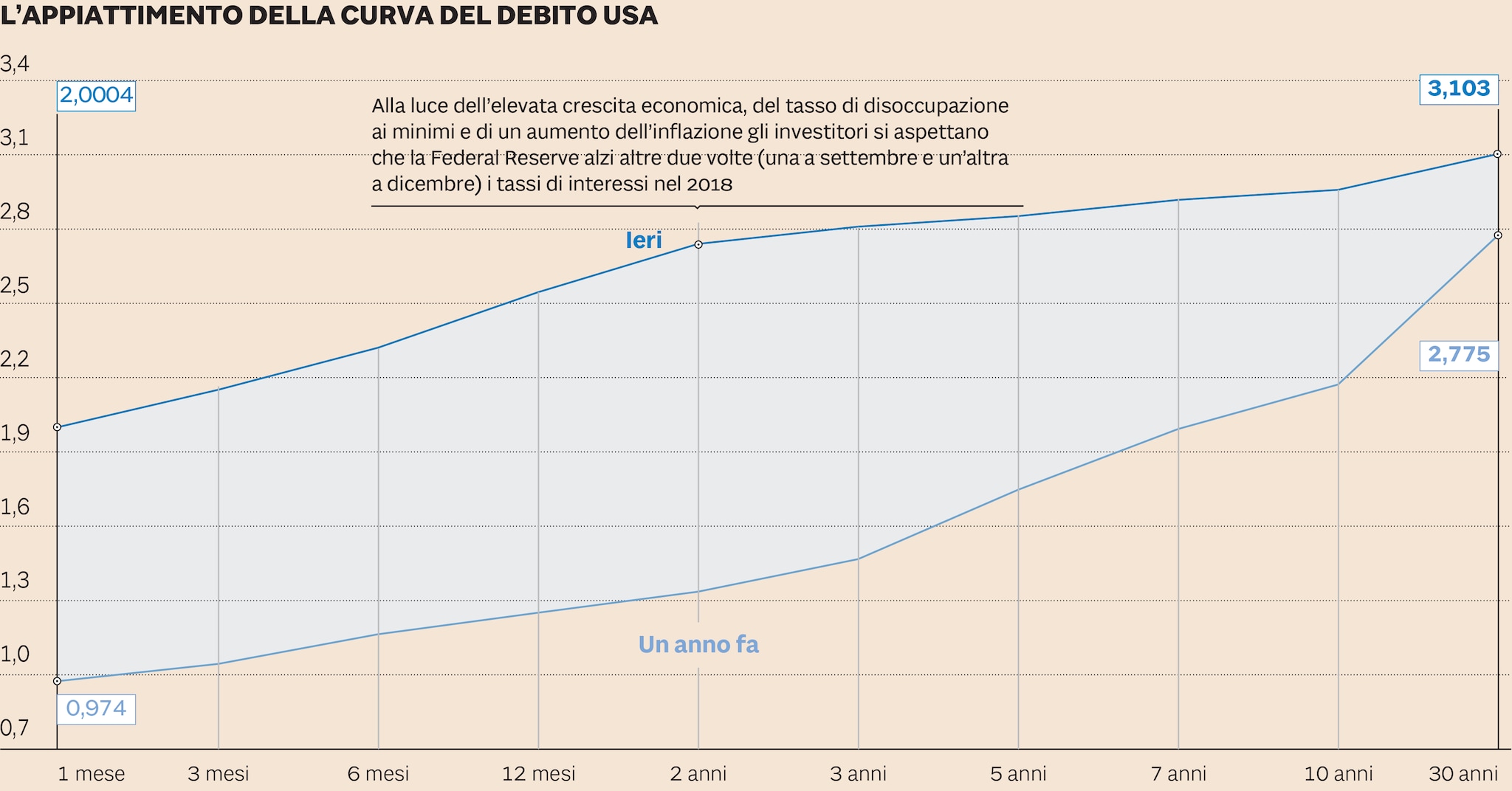

Fin qui tutto bello. Se non fosse che però la curva, proiettata molto più in là negli anni e cioè fino alla scadenza massima per gli Usa di 30 anni, cresce davvero poco. Il rendimento a 30 anni è al 3,1%, solo 40 punti base distante dal biennale. Per non parlare della distanza tra i 2 e i 10 anni - quella che gli analisti prendono più in esame per analizzare eventuali anomalie della curva - che è scesa ieri a 21 punti base. Anche in questo caso per intenderci dobbiamo ritornare indietro di 10 anni per ripescare dal mercato dei Treasury qualcosa di simile.

Il problema non è il livello dei tassi a breve. (questi sono lo specchio di un’economia in espansione e della concomitante azione della banca centrale di strette monetarie per evitare surriscaldamenti eccessivi). A preoccupare gli investitori sono i tassi di lungo periodo che non hanno la forza di distanziarsi da quelli a breve. Una forza che troverebbero solo qualora le previsioni di crescita economica negli anni fossero ancora sostenute. Ma evidentemente gli investitori non si fidano sulla durata dell’attuale ciclo espansivo (che procede da nove anni) e quindi ad oggi non prezzano grandi movimenti futuri della Federal Reserve sul fronte tassi. Emblematica la distanza tra i tassi a 1 mese (2%) e quelli a 3o anni (3,1%), ridottasi ad appena un punto percentuale quando lo scorso anno la distanza era quasi il doppio.

C’è chi vede però il bicchiere mezzo pieno. La curva non è piatta perché gli analisti si aspettano una recessione a breve ma perché - dato che in giro per il mondo i tassi sono sensibilmente più bassi a parità di rating, basti pensare che i titoli tedeschi a 10 anni pagano lo 0,4%, quasi 260 punti base in meno - i titoli di Stato statunitensi in questo mondo di tassi bassi fanno gola e quindi gli investitori in area 3% corrono a comprarli impedendo quindi ai rendimenti di salire ulteriormente.

Entrambe le teorie ( 1. recessione non lontana; 2. mercato obbligazionario dei Treasury drogato e deformato dai bassi tassi globali) non fanno una piega. Ma solo una si rivelerà vera. Non resta che attendere qualche altro trimestre e il mistero della curva Usa sarà svelato.

© Riproduzione riservata