FRANCOFORTE - La «manovra per il popolo» guarda al «BTp del popolo» esentasse e dunque acchiappa-risparmiatori, per allargare il bacino degli investitori detentori e acquirenti dei titoli di Stato italiani. L’anno prossimo il Tesoro rischia di aumentare parecchio, e nel caso peggiore per decine di miliardi, l’importo delle emissioni lorde rispetto ai 390 miliardi attesi quest’anno, per via di più deficit-fabbisogno e più titoli in scadenza.

La Bce dimezza gli acquisti

Anche di questo terrà conto il mercato lunedì, giorno in cui inizia il nuovo regime di acquisti netti della Bce da 15 miliardi

al mese fino a dicembre (dai precedenti 30 miliardi al mese). Poi dal gennaio 2019 il Tesoro dovrà fare a meno del Qe. E

visto che allargare la base degli investitori istituzionali, tra italiani ed esteri, è impresa quanto mai ardua, non a caso

potrebbero finire nella manovra insieme al rincaro del deficit anche i CIR, conti individuali di risparmio che promettono

per l’appunto il rendimento lordo del titoli di Stato e credito d'imposta.

Più titoli da piazzare, a tassi più alti

Il deficit dei prossimi tre anni è modificato al 2,4%. Il fabbisogno salirà, tenuto conto di eventuali interventi del fondo di ammortamento, disponibilità di cassa di liquidità

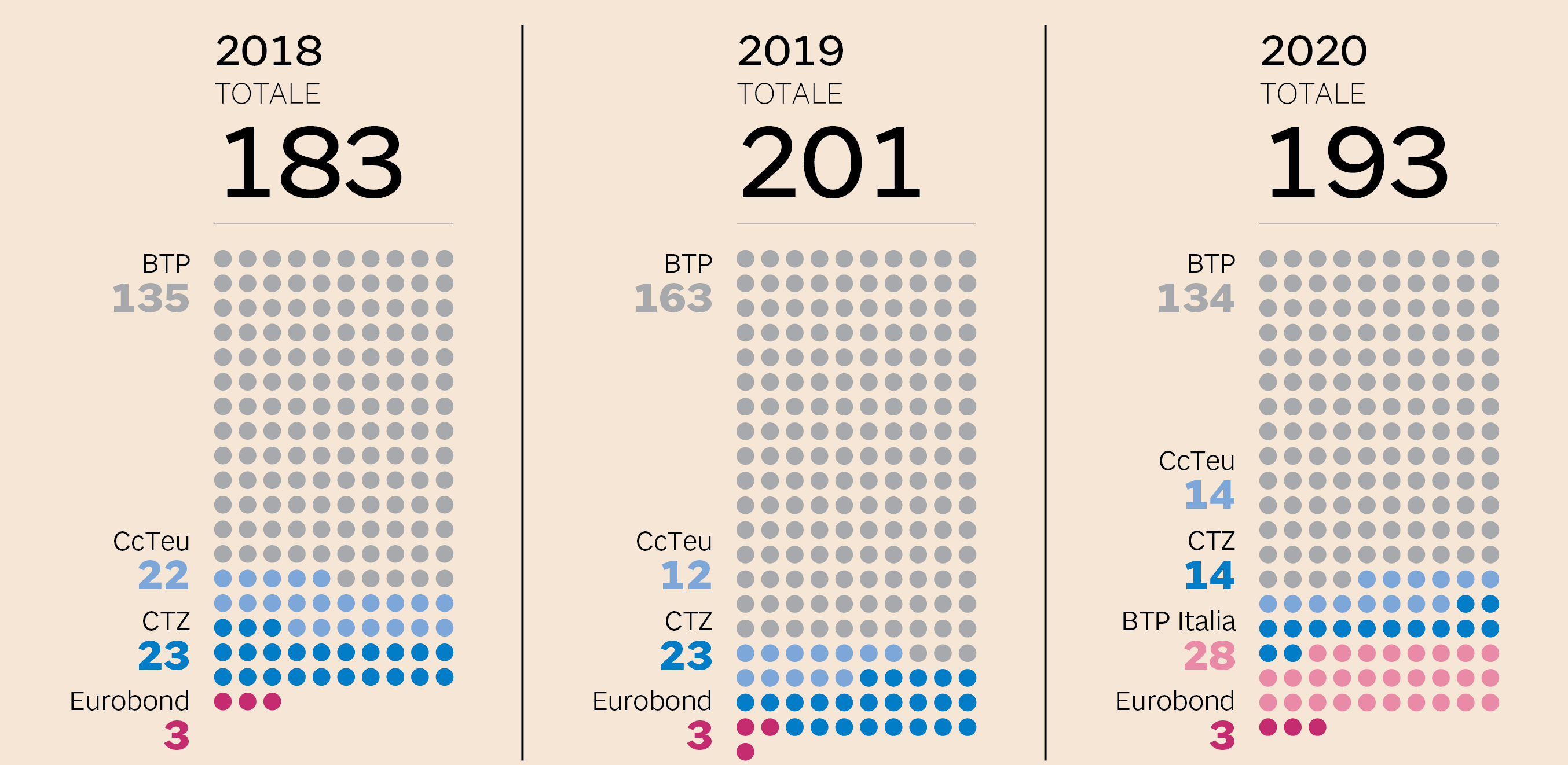

e volatilità della spesa per interessi. I titoli di Stato da rimborsare nel 2019 e 2020 (esclusi i BoT) hanno un ammontare

più alto del 2018 rispettivamente per 18 e 10 miliardi. Il tasso medio alla raccolta in asta del rifinanziamento del debito

è aumentato quest'anno allo 0,75% allo scorso giugno, rispetto allo 0,68% del 2017 e al minimo storico dello 0,55% del 2016:

ed è un tasso proiettato al rialzo se rendimenti e spread continueranno la risalita.

A conti fatti, dunque, il Tesoro dal 2019 chiederà più soldi in prestito ed emetterà più titoli di quelli in scadenza quest’anno: fino a 120 miliardi in tre anni, tenuto conto del deficit per ora previsto e degli ammontari in scadenza. L’offerta dunque lievita in un momento in cui però la domanda è fredda, tiepida, anzi semmai vorrebbe scendere: dall’anno prossimo la Bce non effettuerà più acquisti netti di titoli di Stato italiani (80 miliardi nel 2015, 130 nel 2016, 120 nel 2017 e una quarantina nel 2018) ma si limiterà a reinvestire i titoli che scadono (su una media di 15-25 miliardi totali stimata dal mercato la quota italiana potrebbe essere di 2-3 miliardi reinvestiti al mese quando scadono i titoli detenuti dalla Banca d’Italia a Qe finito, non un euro in più).

Al retail solo il 5% dei titoli italiani

La quota dei titoli di Stato attualmente in mano ai risparmiatori italiani orbita attorno al 5%. Rimpolparla sembra facile,

se si pensa ai tempi dei BoT-people, ma non lo è. È sicuramente meno arduo avvicinare l’investitore privato italiano rispetto

al continuo tentativo di allettare nuovi investitori istituzionali esteri residenti fuori dall'Eurozona, perché timorosi

di nuovi declassamenti delle agenzie di rating sull’Italia (attese Moody’s “al più tardi” a fine ottobre, S&P il 26 dello

stesso mese) e di un Tesoro italiano debitore meno affidabile. Anche le banche italiane, che secondo una scuola di pensiero

molto italiana assolvono al compito di stabilizzatori in quanto assorbono le ondate di vendita sui nostri titoli di Stato

(come fecero nel 2010-2012), idealmente ora come ora dovrebbero vendere e non comprare BTp, per tagliare la catena che lega

il rischio-Stato al rischio-Banca e sbloccare l’impasse sull'Unione bancaria. Al picco della Grande Crisi le banche italiane

possedevano 440 miliardi di titoli di Stato italiani, questa quota era scesa di oltre 100 miliardi (venduti alla Bce/Banca

d'Italia durante il QE) ma è già risalita a 380 allo scorso giugno e potrebbe essere salita ancora.

BOT esclusi. Valori in miliardi di euro (Fonte: Mef)

Il successo del BTp Italia

Anche il bacino retail ha però le sue esigenze: il successo del BTp Italia dal 2012 ha già assolto in parte il compito di

frenare l'uscita del risparmiatore tra le grandi classi di detentori del debito pubblico italiano, anche se la presa di questo

speciale BTp sugli investitori individuali cala o nella migliore delle ipotesi è stazionaria dal picco di adesioni dei suoi

primi anni di vita. Inoltre i rendimenti non sono ancora alti abbastanza per invogliare il piccolo risparmiatore, anche se

la parola magica «esentasse» potrebbe funzionare come nei tempi andati in cui la Banca mondiale collocava in Italia i suoi

eurobond esentasse in eurolire a rendimenti inferiori rispetto ai tassati BTp. Infine, resta da vedere se i CIR dirotteranno

sul conto esentasse anche il risparmio postale, che è un altro grande bacino storico che non andrebbe toccato: 250 miliardi

di cui 150 circa in buoni fruttiferi postali, il resto libretti postali.

© Riproduzione riservata