In una sola settimana (ovvero in appena cinque sedute finanziarie) il rendimento dei titoli di Stato statunitensi (Treasury) a 10 anni è passato dal 3,05% al 3,25% (il livello più alto dal 2011). Un incremento di 20 punti base in un lasso di tempo così ristretto è statisticamente rilevante. Anche perché il rialzo è stato più consistente sulla parte lunga della curva che non su quella breve (nel frattempo il rendimento a 2 anni è aumentato di 7 punti base al 2,89%). Il che ha reso nel complesso la curva del debito Usa meno piatta del solito, allontanando per il momento lo spettro di una recessione (solitamente anticipata proprio da un'inversione della curva dei rendimenti).

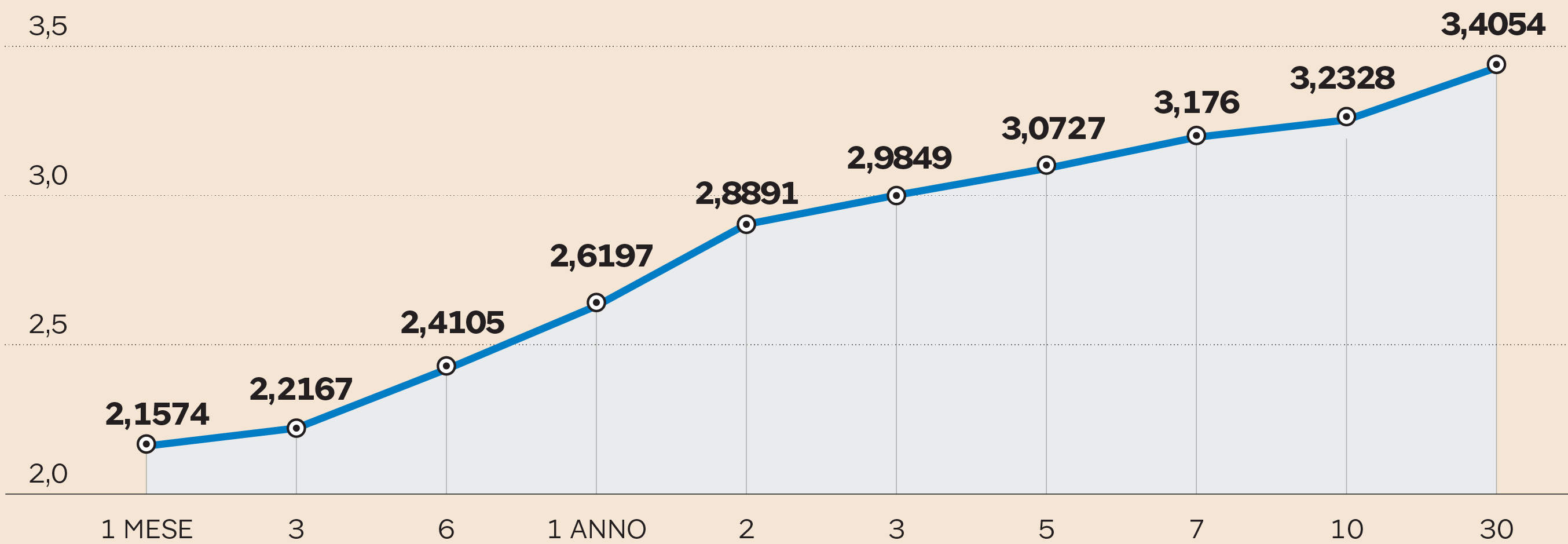

I tassi dei Treasury sulle varie scadenze. In percentuale

La rottura della soglia del 3,2% del Treasury ha avuto un impatto simbolico e pratico molto forte innescando un immediato aumento della volatilità sui mercati finanziari. Gli investitori, colti alla sprovvista, hanno venduto tanto i bond quanto le azioni. Qualche numero: in due sedute il “Nasdaq dei record” ha perso oltre 3 punti percentuali e l'S&P 500 quasi il 2% allontanandosi dall'obiettivo dei 3.000 punti (che dista ora 3,5 punti percentuali). In più, dal punto di vista tecnico, colpiscono altri dati statistici. Il Nasdaq ha bucato al ribasso la media a 50 giorni, evento che non si verificava dallo scorso maggio mentre il Vix, l'indice della volatilità di Wall Street, si è impennato del 35% sfiorando i 16 punti e allontanandosi dal livello che indica propensione al rischio (10-12 punti). Questi movimenti hanno influenzato anche i bond europei con rialzi in particolare sulla curva tedesca (il Bund decennale è salito dallo 0,42% allo 0,56%) tali da non rendere ancor più eclatante il già consistente spread tra le due aree (270 punti, ai massimi dal 1988).

Tutto questo perché gli investitori stanno ancora cercando di digerire le ultime parole del presidente della Fed Jerome Powell che ha indicato di aspettarsi una crescita ancora “considerevole” e che “considerati gli attuali livelli di inflazione e disoccupazione” i tassi potrebbero salire anche oltre il livello ritenuto di neutralità (3-2,35%). E' in sostanza arrivata l'ammissione che la Fed non è certa di quello che in prospettiva potrà essere considerato il livello di neutralità e che bisognerà vivere molto più alla giornata, dato macro dopo dato macro, per intercettare le mosse future della riserva federale.

La rottura della soglia del 3,2% sta evidentemente cambiando il delicato e sottile equilibrio su cui poggiavano fino alla settimana scorsa bond e azioni. A questo punto i gestori iniziano a guardare con molta curiosità i tassi statunitensi, soprattutto nel confronto con le azioni. Va tenuto conto che le azioni a Wall Street ai livelli attuali sono piuttosto care. Il rapporto prezzo/utili (uno dei multipli più considerati dagli operatori per raffrontare i listini di diverse aree) della Borsa Usa è il doppio rispetto a quello delle Borse mondiali. Inoltre da inizio anno l'indice azionario globale Msci World, depurato per la performance Usa (+9,5%), è in rosso del 4,4%. Una distanza di questo livello tra il listino statunitense e il “resto del mondo” non si vedeva da 30 anni.

Azioni care corrispondono a dividend/yield (il rendimento dei dividendi distribuiti dalle società quotate in rapporto al prezzo) più bassi. Non a caso, delle 500 società che compongono l'indice S&P 500, solo un quinto ai prezzi attuali distribuirà dividendi superiori al 3,2%. I restanti 4/5 sono sotto questa soglia. In spiccioli l'80% delle società di Wall Street è oggi meno competitiva, in termini di dividendi, rispetto alle cedole distribuite dai più sicuri titoli di Stato a 10 anni. Mentre “appena” 128 società su 500 (25,6%) è in grado di battere il 2,9% pagato dai Treasury a 2 anni. Ecco perché non è da escludere l'avvio di una rotazione dei portafogli dalle azioni verso i bond. Ma prima che questo movimento inizi a manifestarsi in modo limpido, bisognerà attendere che anche le vendite sui bond si assestino posizionandoli sui tassi che il mercato riterrà più o meno vicini al nuovo (e più alto) livello di neutralità.

© Riproduzione riservata