L’oro ha chiuso il primo mese del 2019 a quota 1.322 dollari l’oncia. Da inizio anno si è apprezzato del 3,5%. Dalla scorsa estate (quando quotava a 1.182 dollari) il metallo giallo si è apprezzato dell’11%. Certo, siamo lontanissimi dai 1.895 dollari l’oncia del settembre 2011 ma i livelli attuali segnalano comunque un recupero di valore importante per quello che viene considerato il bene rifugio per eccellenza dagli investitori. Il rifugio di ultima istanza, ovvero l’ultimo asset ad essere comprato quando le cose si mettono proprio male.

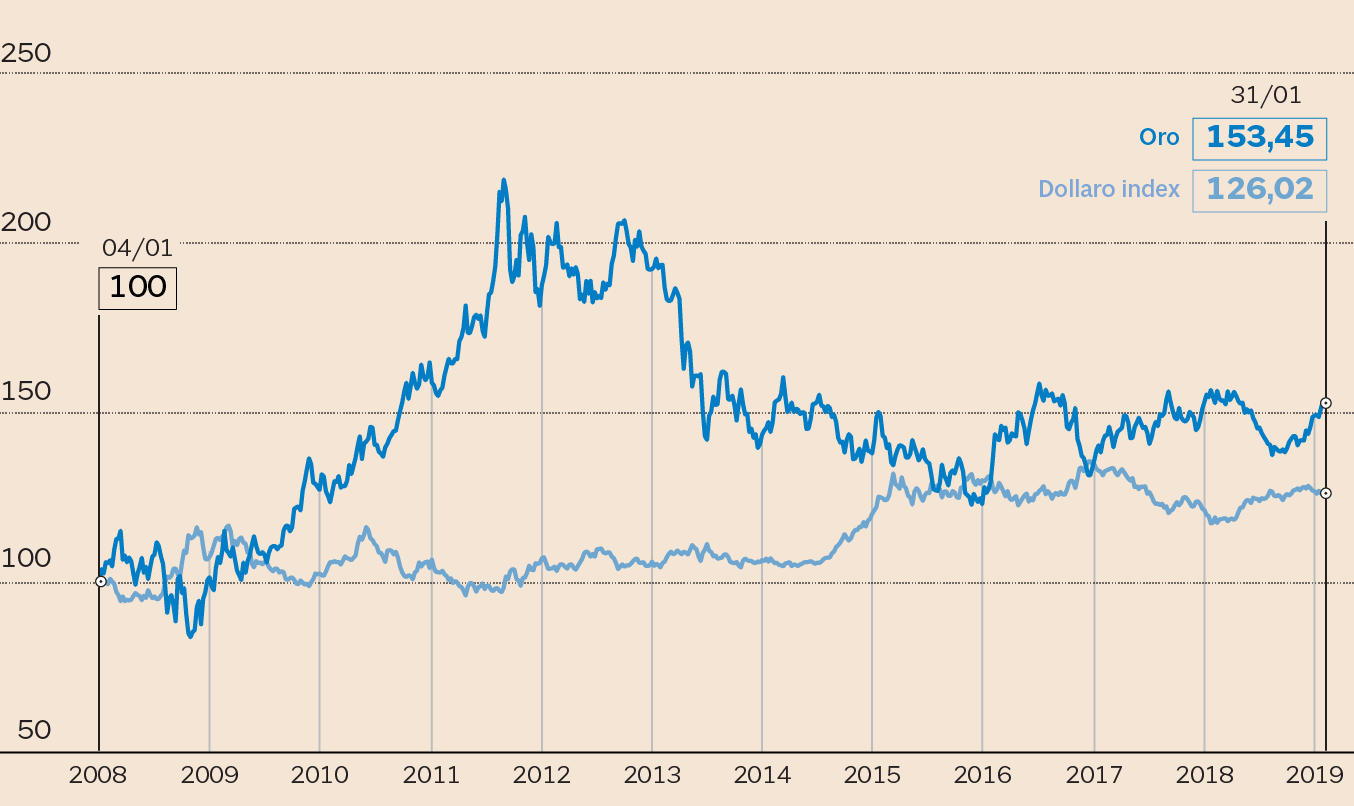

I movimenti dell’oro però non sono legati solo alla sua natura di rifugio. Ci sono altre variabili che ne influenzano la quotazione. La più conosciuta è senza dubbio la correlazione inversa con l’andamento del dollaro. Essendo quotato in dollari, infatti, il prezzo dell’oro tende a beneficiare delle fasi in cui il biglietto verde si svaluta e, viceversa, ad essere penalizzato quando il dollaro si rafforza. La stessa dinamica interessa il petrolio e tutti gli asset che appunto sono quotati in dollari.

Ma c’è un’altra correlazione molto potente ed efficace che ci aiuta a capire, ed eventualmente ad anticipare, i movimenti del prezzo d’oro: quella con i tassi reali degli Stati Uniti. Anche qui il legame è inverso. Quando i tassi reali salgono il prezzo dell’oro ne risente in negativo. Al contrario quando i tassi reali scendono l’oro tende ad apprezzarsi.

Ma cosa sono i tassi reali? I tassi nominali al netto dell’inflazione. Ad esempio, in questo momento il rendimento del BTp a 10 anni è pari al 2,6%. Dato che l’inflazione in Italia è all’1,1% il tasso reale pagato dal BTp su quella scadenza è pari all’1,5%. Lo stesso ovviamente vale per i Treasury Usa, in questo momento il rendimento a 10 anni è al 2,8%. Sottraendo l’inflazione (1,9%) si arriva a un tasso reale dello 0,8%.

Quando i tassi reali sono negativi (come in questo momento in Germania) o comunque vengono portati dalle politiche espansive delle banche centrali su livelli artificialmente bassi si parla di repressione finanziaria. Ed è qui che nasce la correlazione inversa tra tassi reali Usa e l’oro.

Quando il biglietto verde sale il metallo giallo scende (Fonte: Ufficio Studi Il Sole 24 Ore)

L’oro è una moneta molto speciale. A differenza delle altre, non si può stampare e non offre tassi di interesse. È quindi naturale che quando una moneta esprime interessi reali negativi o molto bassi il mercato torni a guardare con attenzione l’oro. Viceversa, non distribuendo cedole, dividendi o interessi, l’oro perde appeal quando i tassi reali riprendono a salire.

Ecco perché è importante capire, attraverso le parole dei banchieri centrali, la traiettoria che prenderanno i tassi reali prima di calibrare una compravendita di oro. Se una banca centrale si esprime in toni accomodanti sul futuro (cioè è propensa a ridurre i tassi e/o svalutare la propria divisa) la quotazione dell’oro può avere margini di ripresa. Al contrario quando i segnali che arrivano da una banca centrale sono in direzione “falco” (manovre restrittive che in teoria fanno salire i tassi reali) la tendenza per l’oro potrebbe essere al ribasso.

«Lo scorso autunno il governatore della Federal Reserve Jerome Powell ha spiazzato i mercati dicendo che avrebbe potuto rivedere

al rialzo la soglia del tasso di neutralità - spiega Fabrizio Quirighetti, cio e head of multi-asset

portfolio manager di Syz asset management -. Questo ha fatto salire i tassi reali Usa innescando volatilità sull’oro che è

tornato sotto i 1.200 dollari. A nostro avviso quel ribasso ha rappresentato una buona occasione per comprare perché poi come

prevedibile Powell avrebbe rimodulato in senso più accomodante la politica, come poi ha fatto a gennaio. E non è quindi un

caso che i tassi reali degli Usa siano tornati a scendere e l’oro a salire. Anche sui prezzi attuali abbiano una visione positiva

sull’oro - continua Quirighetti - perché è un asset, che a differenza delle valute rifugio, quando cresce non dà fastidio

alle banche centrali. Mentre se altri beni rifugio, come ad esempio yen e franco svizzero, salgono oltre certi livelli costringono

le banche centrali a correre ai ripari con politiche di svalutazione, perché un cambio troppo forte può alterare gli equilibri

di bilancia commerciale».

© Riproduzione riservata