Il giro di vite della Bce sui crediti deteriorati potrebbe lasciare indenni le banche, che sono in grado di gestire la richiesta della Vigilanza senza troppi scossoni. Ma a pagare il prezzo vero del calendar provisioning - il meccanismo con cui Francoforte chiede alle banche di svalutare completamente i crediti deteriorati tra il 2024 e il 2026 - sarà con tutta probabilità il tessuto economico italiano, ovvero famiglie e imprese: il rubinetto dei crediti nei prossimi sette anni potrebbe stringersi del 15% rispetto ad oggi, con un calo cumulato dei prestiti atteso nell’ordine di 185 miliardi.

È una fotografia a tinte fosche quella che emerge dall’ultimo studio firmato da Equita Sim. Soprattutto per gli effetti indiretti che la stretta regolatoria può provocare sull’economia italiana. Non che la mossa della Bce fosse inattesa: le linee guida del calendar provisioning sono datate luglio 2018. A dicembre scorso, come rivelato da Il Sole 24 Ore lo scorso 19 gennaio, la Bce ha messo nero su bianco ciò che si attende da ogni istituto sul fronte del piano di derisking.

Gli effetti possibili

Oggi dunque si iniziano a fare i conti dettagliati su quali possano essere le conseguenze potenziali di questa novità regolamentare. E le prospettive sono chiare. Secondo le previsioni della Sim milanese, la richiesta di aumentare gli accantonamenti fino al 100% tra il 2024 e il 2026 (per i crediti garantiti deteriorati da più di sette anni) e tra il 2023 e il 2025 (per i crediti unsecured oltre i 2 anni) spingerà inevitabilmente le banche ad accelerare le vendite dei crediti deteriorati sul mercato. Solo così gli istituti potranno evitarsi un costo altrimenti difficilmente sostenibile, ovvero qualcosa come 25 miliardi di extra-accantonamenti.

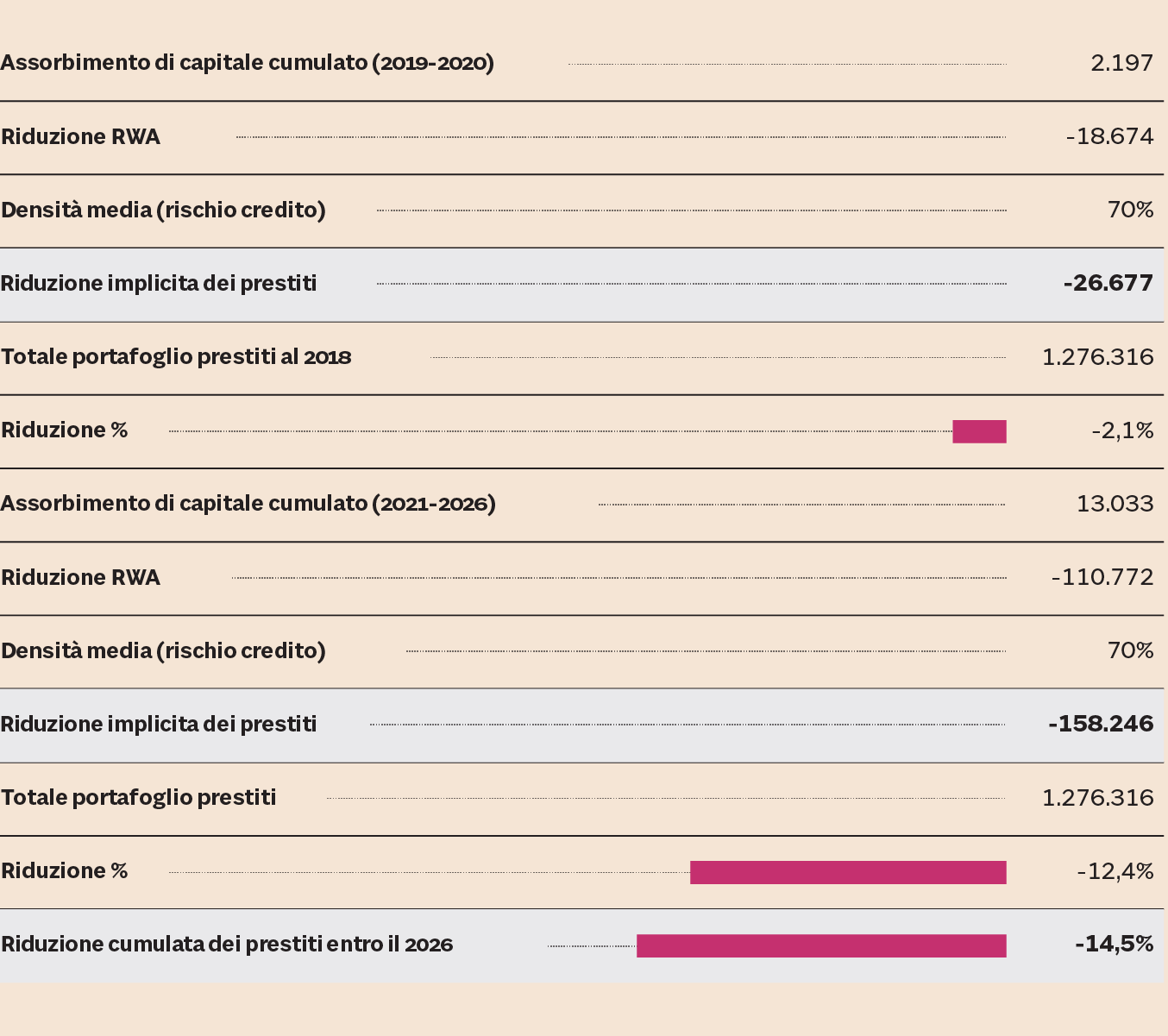

Una cosa è certa: un po’ di nuovi accantonamenti dovranno essere fatti. E gli effetti sul capitale ci saranno. Ma proprio perché graduali nel tempo, nel breve termine il loro impatto sarà contenuto. Nel biennio 2019-2020, le maggiori svalutazioni sono stimate attorno a 2 miliardi per l’intero comparto, cifra tutto sommato gestibile, come comunicato dagli stessi istituti nelle note diffuse nelle scorse settimane. Negli anni successivi, tuttavia, le banche dovranno cambiare radicalmente approccio: per evitare lo scotto della svalutazione totale attesa al picco della curva, e il conseguente salasso, le banche saranno costrette a vendere in corsa almeno 72 miliardi di non performing loans, cessioni che si concentreranno realisticamente tra il 2022-2023, ovvero alla vigilia della scadenza finale attesa al 2024-2026. «Posto che gli istituti facciano un lavoro inteso sul fronte del recupero interno, riducendo lo stock di una cinquantina di miliardi, gli istituti potrebbero essere in grado di ridurre il consumo di capitale a 15 miliardi nel complesso rispetto ai 25 miliardi stimati in caso di copertura progressiva», spiega l’autore dello studio, l’analista Giovanni Razzoli.

Se le banche adottassero un approccio dinamico, a livello cumulato, tra il 2021 e il 2026, l’erosione attesa sul capitale sarebbe in media di 160 punti base per singola banca (di cui 24 punti nel biennio 2019-20). L’assorbimento varia molto da banca a banca a seconda dello stock dei crediti e del livello di copertura di partenza, perché oscilla tra i 6 punti base del Credem e i 416 punti di Mps, passando per i 61 punti di UniCredit, i 178 di Intesa Sanpaolo, i 195 di BancoBpm, i 249 di Ubi, i 255 di Bper, i 321 di Sondrio.

Banche salve, l’economia meno

La buona notizia è che, se questi saranno i numeri, le banche avranno la forza patrimoniale per superare la richiesta di Francoforte senza costringere gli azionisti a mettere mano al portafoglio, e a procedere con nuovi aumenti di capitale. E per i grandi fondi e i servicing si aprono ampie praterie. Di converso, tuttavia, i 15 miliardi attesi di maggiori accantonamenti, pesando sul capitale, comporteranno una riduzione delle erogazioni. Equita Sim si attende un taglio cumulato dello stock dei prestiti a famiglie e imprese del 14,5% rispetto a quello attuale di 1.276 miliardi di euro: significa una sforbiciata di 185 miliardi di euro di minori prestiti, di cui 26 miliardi entro il 2020. Non è una buona notizia per le banche, che con volumi di impieghi più contenuti faranno fatica a generare ricavi da margini di interesse. Ma rischia di essere davvero una cattiva notizia per un’economia già anemica, che combatte tra la prospettiva di una crescita zero e il rischio di una decrescita.

La sfida del funding

A queste sfide, per le banche, si aggiunge poi quella del funding. Entro il 2020 vanno rifinanziati circa 200 miliardi di bond bancari, di cui 188 miliardi legati ai rimborsi delle aste Tltro. Posto che «il 40% del Tltro venga rinnovato in qualche modo - conclude Razzoli - le banche dovranno emettere almeno 70 miliardi nuovi bond, di cui 39 miliardi dedicati al requisito Mrel». Un’altra leva d’azione sarà quella dei Btp, che potrebbero essere ridotti di 27 miliardi (-18%). Ma tutta questa “normalizzazione” del passivo avrebbe un costo: circa 2,4 miliardi. Somma che di fatto annullerebbe il beneficio generato da un (eventuale) aumento di 100 punti base dell’Euribor.

Dati in milioni di euro. (Fonte: Equita Sim)

© Riproduzione riservata