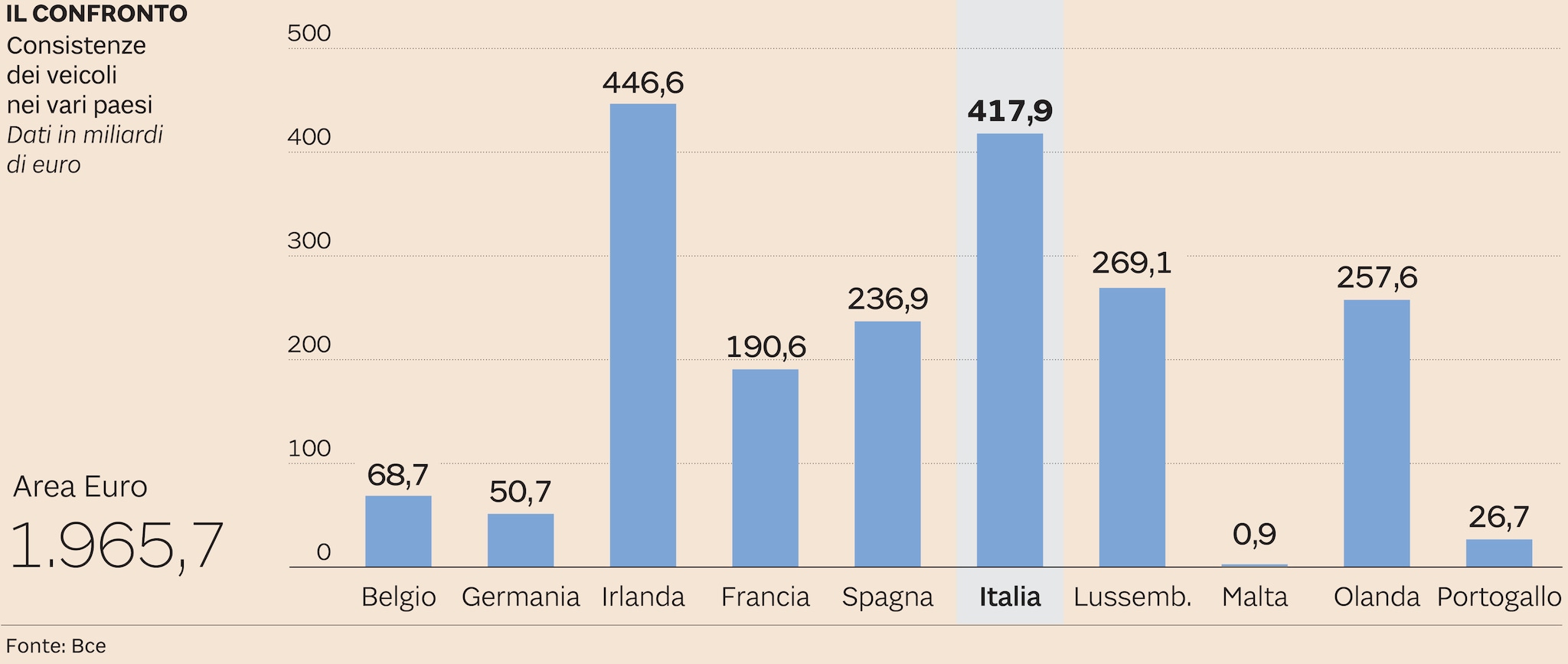

Italiani campioni di cartolarizzazioni. Che gli istituti di credito del nostro Paese giocassero un ruolo predominante all’interno del Vecchio Continente nelle operazioni con cui crediti, spesso inesigibili, vengono «impacchettati» in appositi veicoli poi ceduti sul mercato oppure trattenuti per essere presentati come collaterale per ottenere finanziamenti presso la Banca centrale europea (Bce) non è certo un mistero. E la conferma arriva dai dati sui bilanci delle financial vehicle corporations (Fvc, le società utilizzate per le cartolarizzazioni appunto) pubblicati dalla stessa Bce, che alla fine dello scorso anno vedevano le consistenze di operazioni originate da banche italiane (272,1 miliardi) staccare di gran lunga quelle create negli altri Paesi.

La necessità di creare veicoli attraverso i quali liberarsi degli Npl creati negli anni precedenti è probabilmente il motivo principale alle spalle di un fenomeno simile. In base ai dati della Banca d’Italia (che differiscono lievemente dalla Bce perché considerano le informazioni provenienti dalle banche invece di quelle degli Fvc e perché tengono conto dei soli originator bancari italiani), alla fine del 2018 il 55% delle consistenze di cartolarizzazioni (133 miliardi su 277) era legato alle sofferenze: una quota in crescita rispetto all’anno precedente (47%) e al 2016, quando a malapena questa tipologia di operazioni superava il terzo del totale.

Il 2018 è stato in effetti un anno particolarmente vivace per le cartolarizzazioni made in Italy, che in base alle statistiche Afme sono state pari a 47,1 miliardi (l’85% dei quali trattenuti dagli stessi originator). L’ammontare più elevato dal 2012 è stato ottenuto grazie a una netta accelerazione nell’ultimo trimestre dell’anno, quando anche per approfittare dell’imminente scadenza delle Gacs (le garanzie pubbliche sulla cartolarizzazione delle sofferenze che proprio ieri hanno chiuso definitivamente la prima fase) e per ripulire i bilanci prima della chiusura dell’esercizio sono stati emessi titoli per 18,2 miliardi. Una rincorsa che ha avuto come conseguenza un rallentamento marcato dell’attività in questi primi due mesi del 2019, periodo in cui le nuove operazioni si sono registrate con il contagocce. Il fenomeno ha però riguardato non soltanto l’Italia ma l’intera Europa ed è in parte legato anche all’attesa per l’entrata in vigore delle nuove norme sulle cartolarizzazioni Sts (semplici, trasparenti e standardizzate), strumenti che offrono vantaggi alle banche enittenti , ma la cui regolamentazione deve essere ancora completata.

Qualcosa però continua a muoversi sotto traccia e numerose sarebbero secondo gli operatori del settore le operazioni sul piede di partenza. Anche Moody’s, pur sottolineando le incertezze legate alle novità regolamentari (le modifiche alla Capital requirements regulation, oltre al nodo Sts), ha di recente ribadito di attendersi per l’Italia una sostanziale conferma del volume di emissioni registrato nel 2018 con possibile utilizzo esteso anche alle inadempienze probabili (Utp, unlikely to pay). Ma sempre a patto di un rinnovo delle Gacs.

© Riproduzione riservata