La prima settimana di aprile si è conclusa positivamente per l’azionario mondiale che ha aggiunto un altro miliardo di dollari al bilancio del 2019 che, a questo punto, conta una rivalutazione di 11mila miliardi a quota 80mila. Per gli amanti delle statistiche il valore delle Borse è tornato sui livelli del Pil globale dopo essere sceso bruscamente nell’ultimo trimestre del 2018 che passerà agli annali come uno dei più brutti dal dopoguerra.

Il recupero è stato favorito da un mix positivo di notizie. Le banche centrali hanno cambiato rotta, tornando nella versione accomodante. La guerra sui dazi tra Cina e Usa pare stia andando verso un accordo (il 90% sarebbe stato raggiunto e in queste settimane le due superpotenze starebbero discutendo il restante 10%). In più il rallentamento della Cina preoccupa meno dopo gli stimoli fiscali della People’s Bank che starebbero dando già i primi effetti. Tra i veri nodi aperti resta ancora la Brexit, in parte però derubricata da molti investitori a una telenovela che potrebbe, anche in caso di “hard Brexit”, non scatenare in ogni caso il panico da molti inizialmente (dopo il referendum del 2016) temuto.

«La svolta della politica monetaria internazionale, le prospettive di indebolimento del dollaro Usa, un allentamento delle tensioni commerciali e gli stimoli alla crescita cinese potrebbero sostenere ancora i mercati finanziari», sottolinea Stephan Scheurer, director global capital markets & thematic research di Allianz global investors.

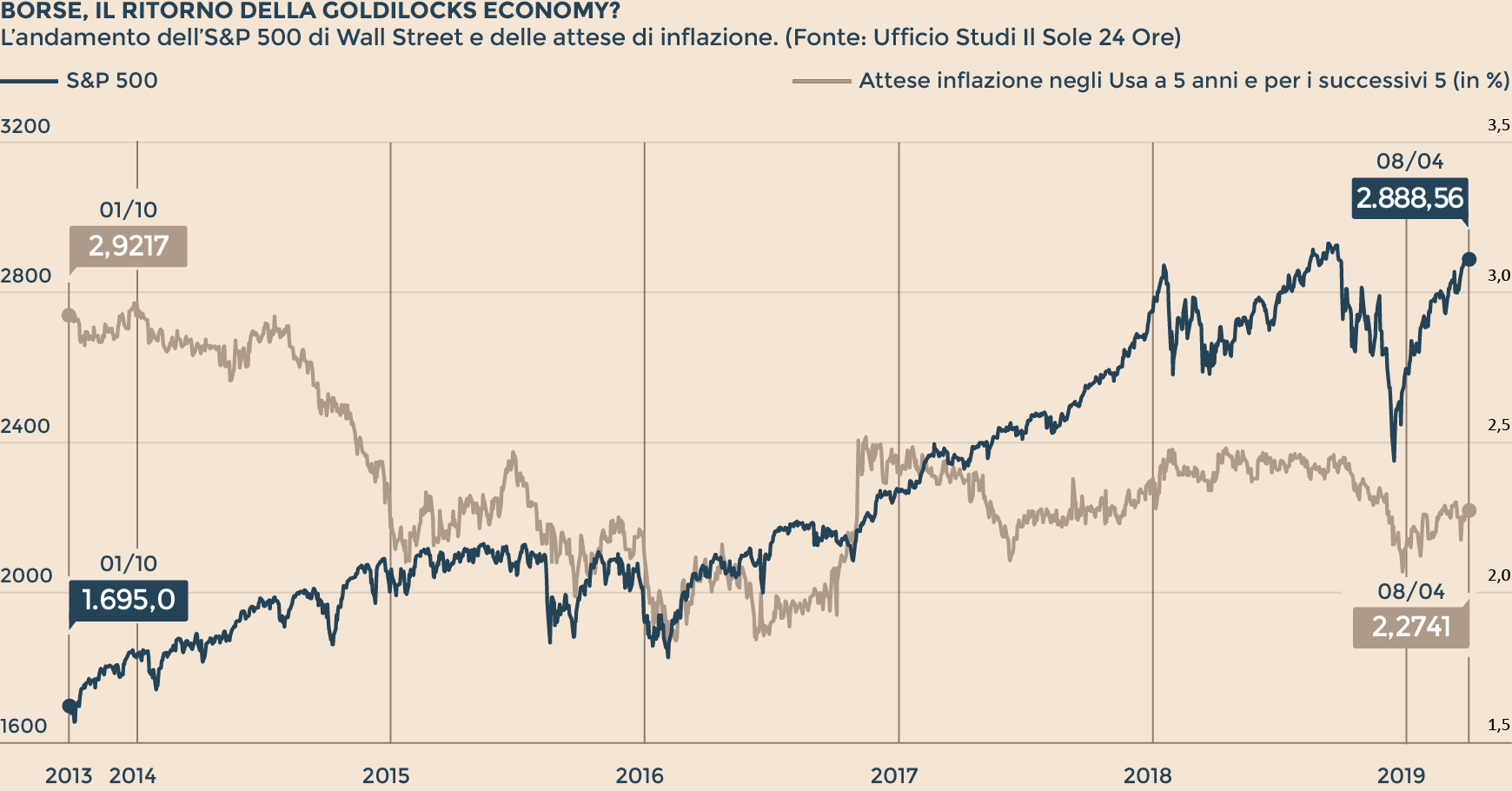

Senza dimenticare poi le aspettative di inflazione. Il rallentamento dell’economia in corso (il Pil globale dovrebbe crescere del 3,3% nel 2019 anziché del 3,7%) unitamente alle molteplici spinte deflative che molti sintetizzano con il termine Amazonification ha fatto sì che le aspettative di medio periodo dell’inflazione stiano scendendo tanto negli Usa quanto nell’Eurozona. E perfino in Cina. E come evidenzia il Grafinomix di giornata quando le aspettative di inflazione tendono ad essere stabili/discendenti le Borse tendono al contrario a salire.

«Con i mercati che hanno ottenuto ottimi risultati dall'inizio dell'anno, il timore di una recessione sembra essere passato» spiega Philipp Vorndrann, Capital Market Strategist di Flossbach Von Storch.

Quindi, riepilogando: tassi bassi (nell’Eurozona il Bund decennale è tornato sottozero mentre il controvalore dei bond a tassi negativi è salito a quota 10mila miliardi), bassa inflazione e bassa crescita. È questa la ricetta della Goldilocks economy, l’economia che parafrasa la favola di “Riccioli d’oro e i tre orsi” (in cui la giovane Riccioli d'oro afferma di preferire il porridge che è della giusta temperatura, né troppo caldo né troppo freddo).

Se così fosse sarebbe lo scenario ideale per gli investitori del comparto azionario. I tassi bassi rendono poco competitive le obbligazioni. Tanto più che l’inflazione prospettica non offre motivi di preoccupazione per i dividendi azionari. Mentre le banche centrali continuano ad offrire la loro “protezione”.

Questo scenario ha caratterizzato i mercati fino al primo trimestre del 2018. Quando non a caso Wall Street ha toccato il massimo di tutti i tempi, con a ruota Francoforte e altre grandi listini. Dopodiché le Borse hanno iniziato a preoccuparsi del rischio recessione (che è ben diverso da quello di bassa e costante crescita) accompagnato da un aumento dell’inflazione (quella buona per i lavoratori, derivante dall’aumento dei salari, ma cattiva per gli investitori). E questo ha portato le Borse fino al violento storno di fine anno.

Da allora però, come abbiamo visto, le banche centrali hanno fatto marcia indietro e questo potrebbe ricreare i presupposti adesso per una nuova fase di Goldilocks economy. Rimandando però in futuro quelli che sono gli effetti collaterali di questa ricetta. Si sa, infatti, che tassi troppo bassi mantengono in vita aziende inefficienti che altrimenti (cioè se dovessero pagare tassi “normali” per finanziarsi) sarebbero spazzate via dal mercato. E questo ha creato la bolla delle Triple B, società che sono a un passo dallo scivolare (basterebbe un downgrade da parte di un’agenzia di rating) nel limbo dei titoli junk (spazzatura). Il rischio è che almeno 250 miliardi degli attuali 2.500 miliardi in bond a Tripla B diventino junk. A quel punto le società che li hanno emessi sarebbero davvero costrette a pagare tassi alti e molte rischierebbero di saltare. Contagiando economia, fiducia sul futuro e Borse.

© Riproduzione riservata