Sono diversi gli indicatori sui monitor finanziari che indicano che in questo momento prevale, tra le due anime del mercato, quella rialzista. Da inizio anno Piazza Affari sta registrando un progresso prossimo al 20%. Wall Street è vicina ai massimi di tutti i tempi in un contesto in cui la volatilità - sintetizzata dall’indice Vix - è decisamente bassa. La prova del nove del momento favorevole a chi ha “appetito per il rischio” arriva osservando l’andamento dei beni rifugio, quegli asset che tendono a salire quando le cose si mettono male e la paura la fa da padrona tra gli operatori finanziari.

Il punto - spesso sottovalutato - è che nei momenti in cui le cose vanno invece bene (come in questa prima parte del 2019) questi asset definiti “sicuri” rivelano una forte fragilità di fondo: piuttosto che starsene tranquilli, perdono terreno. Trasformandosi (perlomeno nel breve periodo) in una fonte di perdita. Perdendo quindi lo standing di “investimenti sicuri”.

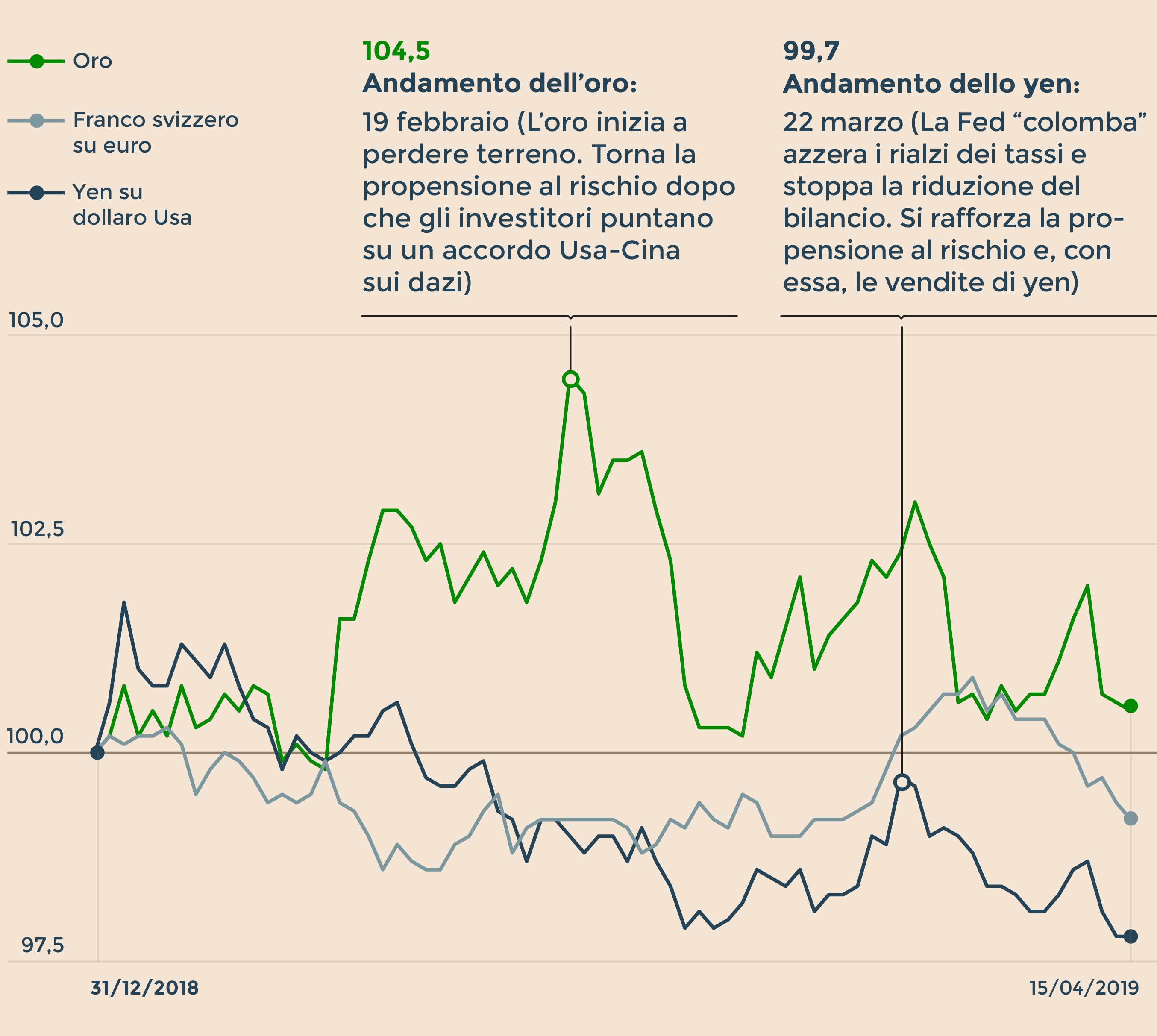

L'andamento di oro, yen e franco svizzero da inizio anno. (Fonte: Ufficio Studi Il Sole 24 Ore)

Il 19 febbraio l’oro - bene rifugio per eccellenza - balzava a 1.341 dollari l’oncia, il livello più alto degli ultimi 10 mesi. Fino a quella data il rialzo annuo era stato del 4,5%. Da allora però la quotazione ha iniziato a sgonfiarsi fino ai 1.288 dollari di ieri, praticamente in linea con i valori di fine dicembre (1.282). In una cinquantina di giorni l’oro ha volatilizzato il guadagno messo a segno nella prima parte dell’anno.

Cosa è successo? Gli investitori hanno iniziato a puntare sull’esito favorevole di un accordo sui dazi tra Usa e Cina. L’ipotesi di una soluzione alla guerra commerciale ha messo le ali alla propensione al rischio favorendo un deflusso di capitali dagli asset più prudenti a quelli più rischiosi (come le azioni che da allora hanno accelerato la cavalcata che tutt’ora prosegue).

L’altro grande momento che ha dato il là al “rischio” è arrivato dalla Federal Reserve. Dal consiglio direttivo del 19-20 marzo è scaturita una banca centrale “colomba”. Ha posto fine ai rialzi dei tassi per il 2019, stoppando anche la riduzione del bilancio, tema nevralgico per gli investitori e tra i più potenti market mover ribassisti dell’ultima parte del 2018.

Oltre a proseguire le vendite sull’oro, ne ha risentito anche il franco svizzero - che da fine marzo ha perso quasi il 2% nei confronti dell’euro - e lo yen. La divisa nipponica - il bene rifugio valutario per eccellenza e considerato una sorta di bancomat mondiale dagli investitori per le operazioni di carry trade - proprio ieri ha sfiorato i minimi da inizio anno sul dollaro.

«Il cross dollaro/yen sta testando il livello di 112 e ci aspettiamo lo superi questa settimana, in reazione ai positivi dati Usa e allo stabilizzarsi dell'appetito per il rischio», si legge in una nota degli analisti di Ing.

Venerdì poi dalla Cina sono arrivati dati inaspettatamente forti sulla crescita del credito e dell'export di marzo. Mentre nell'immediato si è allontanato il rischio di una “no-deal Brexit” dopo che i leader Ue hanno concesso a Londra un'estensione di sei mesi.

Di fronte a queste buone notizie chi ha comprato beni rifugio con il timing sbagliato è in perdita. La “gufata” (perlomeno nel brevissimo periodo) si sta rivelando un boomerang. Da maggio, però, le cose potrebbero ribaltarsi. I mercati sono stagionali. E negli ultimi anni il mese di maggio, ma ancor di più quello di giugno, sono stati caratterizzati dalle vendite di asset rischiosi. Vedremo.

© Riproduzione riservata