Domanda da un miliardo e mezzo di dollari: è possibile dare un rating senza accorgersi che il bond è di una mucca e non di un banchiere? È quanto si è chiesta la Sec dopo la scoperta nei server di Standard & Poor’s di un messaggio un po’ strano: «I nostri modelli di analisi non riescono a catturare la metà dei rischi di un derivato sui mutui: se ci chiedessero di valutare un bond strutturato da una mucca, daremmo un rating anche a quello».

GUARDA IL VIDEO / Lo spauracchio per Piazza Affari? Il «taglio» delle agenzie di rating

Ecco com’è finita: dopo tre anni di infruttuosa battaglia giudiziaria, quel messaggio ha convinto il colosso dei rating a chiudere in gran fretta e con un patteggiamento record da 1,3 miliardi di dollari l’inchiesta federale sulle manipolazioni dei rating nella crisi dei mutui. E questo, dopo aver già patteggiato poco prima un’altra sanzione da 150 milioni di dollari per chiudere un altro filone di inchiesta sulle “valutazioni allegre” dei derivati immobiliari.

In totale, dopo aver rifiutato qualunque ipotesi di accordo per oltre tre anni, la prima agenzia di rating del mondo ha saldato quindi con un assegno da un miliardo e mezzo di dollari buona parte delle battaglie legali sul decennio degli scandali e non solo negli Stati Uniti. In India, per esempio, il governo è stato appena costretto a nazionalizzare la IF&LS (si veda articolo in basso), una «banca ombra» che le agenzie di rating consideravano «tripla A», cioè il massimo della sicurezza: in realtà, annaspava tra i debiti da più di un anno. Solo il 7 agosto, quando il default è diventato chiaro a tutti, l’agenzia di rating Icra l’ha declassata a doppia A, appena al di sotto del voto più alto della scala. A fine ottobre, la bancarotta è stata ufficializzata, ma il rating non era cambiato. Casi analoghi in Cina e in Russia: alla Dagong, la più grande agenzia di rating cinese, è stato vietato dal governo di prendere nuovi clienti per almeno un anno, oltre al divieto di emettere valutazioni sui derivati fino a nuovo ordine.

E solo lunedì 15 ottobre, è scoppiato il caso della Xinjiang Production and Construction Corps, una banca ombra cinese arrivata al con un rating (da poco tagliato) doppia A dell’agenzia Shanghai Brilliance Credit Rating & Investors Service Co: anche in questo caso sono scattate le contromisure del governo. E questi sono due esempi tra i tanti. Dall’America all’Europa, dalla Russia alla Cina, una miriade di sanzioni, risarcimenti e nuove inchieste hanno riportato alla luce gli stessi problemi di dieci anni fa: governance inconsistente, controlli interni inadeguati, conflitti di interesse e modelli di analisi dei derivati di cui nessuno riesce a capire logica e funzionamento. Compreso chi fa i rating: come Moody’s, per esempio.

La seconda agenzia del mondo per quota di mercato è stata costretta a patteggiare 60 giorni fa una multa di oltre 15 milioni di dollari per violazioni sulle procedure di calcolo che applica regolarmente su alcune classi di bond: in 54 casi non è neppure riuscita a spiegare per quale motivo i rating assegnati fossero materialmente diversi dai risultati impliciti previsti dai modelli di valutazione utilizzati per i derivati. Se si pensa che solo in Europa circolano derivati che hanno un valore nozionale di oltre 660mila miliardi di euro, il problema non è di poco conto. E tenerlo presente è importante anche in vista del probabile scontro in arrivo tra il governo italiano e le agenzie di rating: Moody’s deciderà infatti entro il 26 ottobre se declassare il debito sovrano, aprendo la strada alle altre due grandi concorrenti. Anche per questa ragione - e non certo per vendetta - Il Sole 24 Ore ha messo sotto osservazione il divario tra gli impegni presi formalmente dalle «Big Three» nei loro patteggiamenti con la realtà dei fatti e l’opinione del mercato. Il risultato è preoccupante.

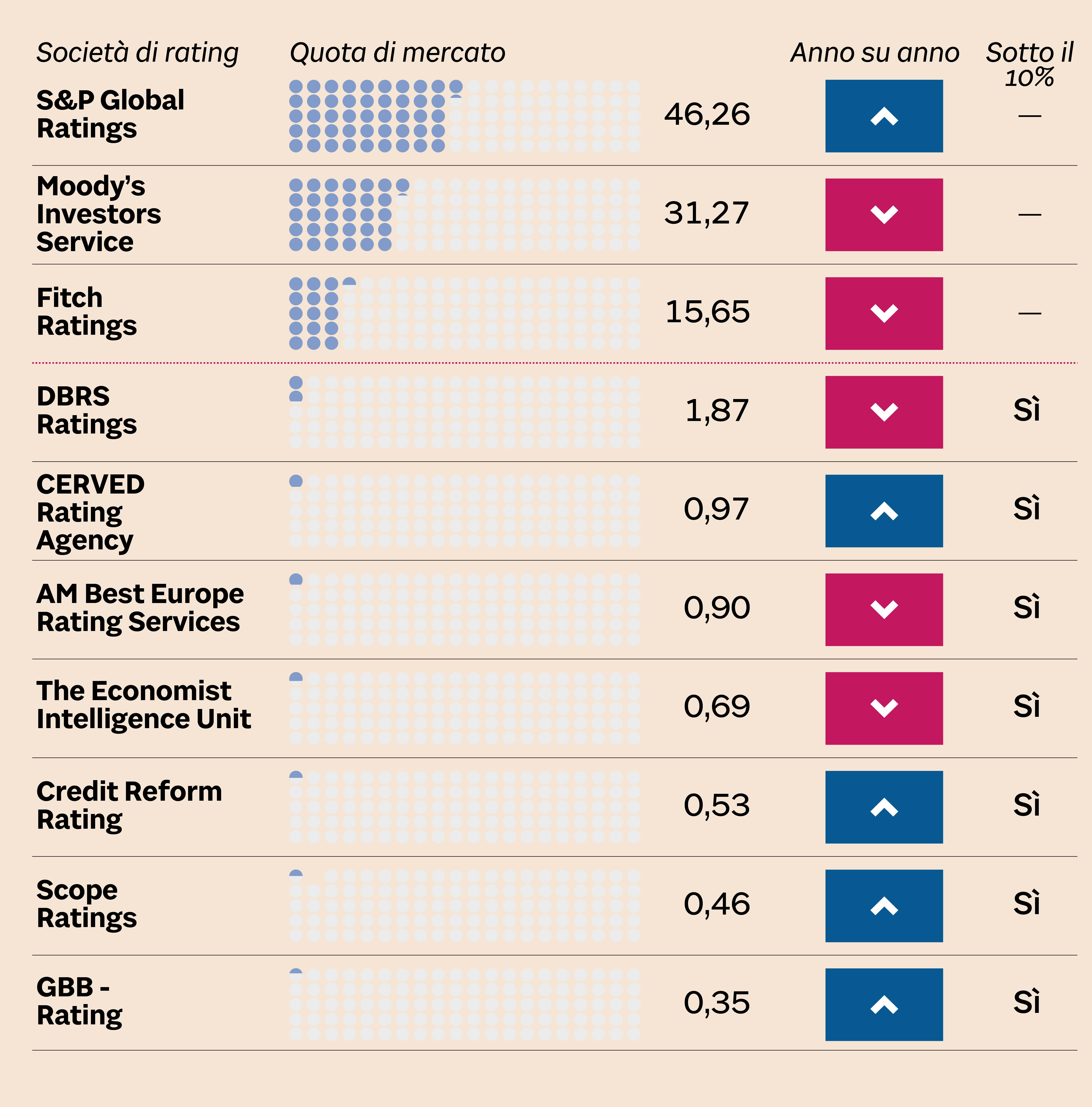

In % (Fonte:Esma supervisory information)

Riforme e risultati

Sulla carta, gli Stati Uniti hanno risposto nel 2010 all’ondata di scandali con la legge «Dodd–Frank Wall Street Reform and Consumer Protection Act», mentre l’Europa ha affidato nel 2011 all’Esma, l’Autorità europea degli strumenti finanziari e dei mercati, la vigilanza e la stretta regolatoria contro gli abusi delle agenzie di rating. Ebbene,i cambiamenti su cui si puntava di più - come l’apertura a nuove agenzie, l’introduzione di nuovi strumenti di vigilanza, la trasparenza sulle metodologie d’analisi e il potenziamento dei controlli interni - non sono mai arrivati. Le Big Three continuano a spartirsi il 95% del mercato mondiale e un solo concorrente, Dbrs, sfiora a malapena il 2%: gli altri operatori hanno quote di mercato inferiori all’1%. Nel caso dell’Europa a difendere l’oligopolio sono le stesse regole pensate per romperlo: i requisiti imposti dall’Esma per ottenere la licenza di agenzia riconosciuta sono talmente elevati e costosi da scoraggiare nuovi ingressi sul mercato.

GUARDA IL VIDEO / Quando Tria diceva: «Ecco perché sono ottimista su spread e rating»

Ma è davanti alla giustizia che il «Clan dei rating» sembra davvero intoccabile: mentre le prime dieci banche internazionali hanno pagato multe che viaggiano oltre i 400 miliardi di dollari, le sanzioni contro le agenzie di rating superano di poco i due miliardi . Non solo. I patteggiamenti più importanti sono stati inspiegabilmente secretati nella primavera del 2013, quando Moody’s e Standard & Poor’s chiusero con dei settlement due grandi cause che si trascinavano dal 2008. In quei dossier, si dice, ci sarebbero tutti gli elementi per far luce sulle manipolazioni dei rating e sull’intero sistema di complicità alla base dello scandalo: il giudice archiviò le denunce con la clausola del «prejudice», una formula che impedisce a chiunque di riavviare cause basate sulle stesse ipotesi di reato. Non è un caso, insomma, se dieci anni di inchieste abbiano all’attivo solo cinque patteggiamenti e pochi spiccioli in risarcimenti. Ecco come e perché.

Differenza tra rating e opinioni

Da quarant’anni, i rating diffusi pubblicamente godono della protezione del Primo Emendamento della Costituzione americana, perché equiparati alle opinioni o ai normali pareri. Così, grazie allo scudo della libertà di espressione, le agenzie si sono sottratte da ogni responsabilità civile per i loro errori, tranne che per le frodi. Per rivalersi delle perdite subite a causa dei rating sbagliati, gli investitori sono costretti a provare l’esistenza di comportamento doloso, o come si dice in inglese «malevolo»,dimostrando che l’agenzia era consapevole dell’inattendibilità dei rating.

Con la riforma Dodd Frank la situazione sarebbe dovuta cambiare radicalmente. La legge prevedeva infatti in modo esplicito che i rating non sono opinioni e che quindi, in caso di errore serio, gli investitori danneggiati hanno il diritto di ricorrere al giudice contro le agenzie come avviene per tutti gli intermediari finanziari. La reazione è stata violenta: all’abrogazione del privilegio (la cosiddetta Rule 436) le agenzie hanno risposto rifiutandosi di emettere rating per alcuni nuovi prodotti finanziari, potenzialmente soffocando l’accesso del sistema alle fonti di valutazione del merito creditizio.

Invece di punirle, la Sec ha fatto il contrario: in una lettera di non intervento ha intimato alle procure federali e statali di non avviare azioni legali contro le agenzie se i prodotti finanziari richiedono obbligatoriamente un rating. L’ingiunzione sarebbe dovuta scadere il 24 gennaio 2011, ma è stata poi prorogata indefinitamente, ristabilendo lo scudo normativo. Se non cambia il sistema, ci sarà sempre il rischio che qualcuno confonda mucche e banchieri.

© Riproduzione riservata