L’andamento del cambio euro/dollaro racconta molte cose. Del surplus dell’Eurozona e del deficit degli Stati Uniti. Ma anche del decoupling, ovvero della differenza tra le politiche monetarie tra le due aree. E racconta anche del possibile impatto della riforma fiscale voluta da Trump sul rimpatrio dei capitali. C’è tanta finanza e altrettanta politica dietro il cross valutario più liquido del pianeta (un controvalore superiore ai 5mila miliardi di dollari al giorno).

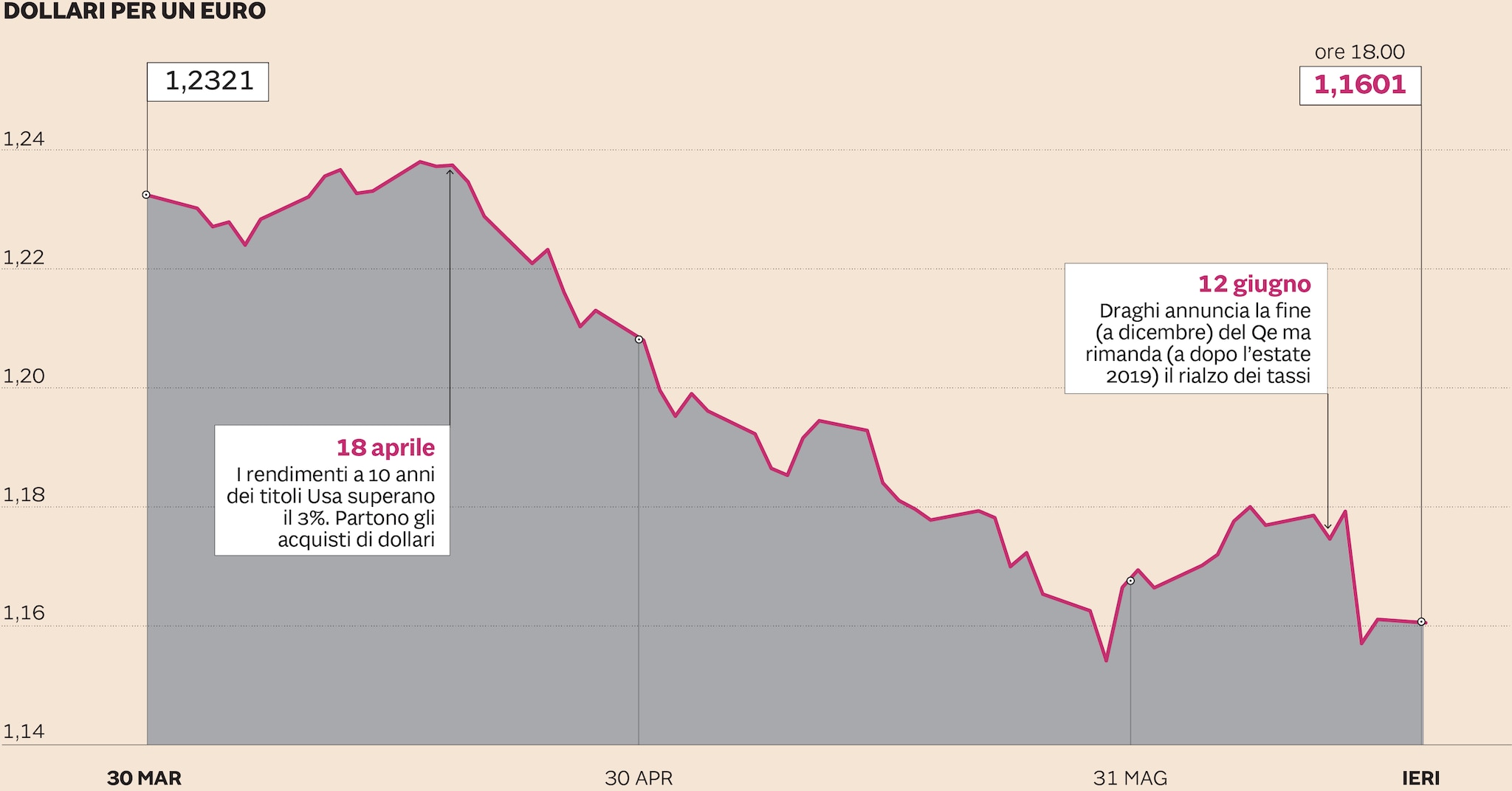

La scorsa settimana il cambio è stato “colpito” dal market mover numero 2 tra quelli indicati sopra, ovvero dal decoupling. Il governatore della BceMario Draghi ha annunciato a Riga la fine del quantitative easing (a dicembre 2018) ma soprattutto ha lasciato un ampio cuscinetto sul timing del prossimo rialzo dei tassi («i tassi resteranno invariati almeno fino alla prossima estate»).

Parole che sono state interpretate come accomodanti dagli operatori che invece si aspettavano una stretta Bce tra marzo e giugno. Il tutto proprio il giorno dopo in cui la Federal Reserve, dall’altro capo del mondo, alzava i tassi portandoli in un range compreso tra l’1,75% e il 2%. In sostanza mentre la Bce ha ammesso che non è ancora in grado di stimare con certezza il prossimo rialzo dei tassi lasciandoli quindi a 0, gli Usa hanno proseguito nel percorso di normalizzazione annunciando la seconda stretta dell’anno (la prima risale a marzo) e lasciandone intravedere altre due (settembre e dicembre).

Non a caso l’euro è passato intraday da 1,185 a 1,156 con una violenza che per un cambio così liquido odora dell’azione di algoritmi al millisecondo. Due segnali opposti. Il primo (lato Bce) di debolezza dell’euro. Il secondo (lato Fed) di forza del dollaro. Ecco perché l’euro ha perso quasi tre figure sul biglietto verde in pochi minuti vanificando un recupero avviato da fine maggio (da quando sono andati stemperandosi i timori di una crisi politica europea sull’onda delle tensioni in Italia).

Oltre al decoupling - che riflette a sua volta sostanziali livelli di inflazione tra le due aree, 1,9% contro 2,8% - c’è un altro fattore che gioca a favore del dollaro. La riforma fiscale avviata da Trump sta spingendo molte società al rimpatrio dei capitali. Di conseguenza sta aumentando la domanda di dollari.

«È evidente che in questa fase, e almeno fino a settembre, i fattori pro-dollaro siano superiori a quelli pro-euro - spiega Vincenzo Longo, strategist di Ig -. Non è quindi da escludere che il cambio euro/dollaro possa oscillare tra 1,2 e 1,12. E nel breve periodo sembra più probabile la seconda direzione. In questo momento (1,16, ndr) non siamo lontani dalla parità del potere di acquisto tra le due valute, in area 1,14».

C’è però un’incognita sugli Stati Uniti, che riguarda più il medio che il breve periodo. La curva del debito Usa si è appiattita su livelli che non si vedevano dal 2007. La differenza tra il rendimento a 10 anni (2,92%) e 2 anni (2,55%) è scesa sotto i 40 punti base. Non è un bel segnale perché a bocce ferme significa che gli investitori non credono che il ciclo economico (e di conseguenza l’inflazione) possano continuare a lungo negli Stati Uniti.

“I rendimenti Usa, stanno attirando l’attenzione anche di molti investitori europei che in casa non possono certo contare su tassi così elevati a parità di durata”

«Una parte dell’appiattimento della curva potrebbe però essere legata al fatto che alcuni operatori stanno vendendo azioni e acquistando Treasury a 10 anni che in ogni caso sono in area 3% che è obiettivamente un rendimento interessante - continua Longo -. In ogni caso l’appiattimento della curva resta un campanello d’allarme da monitorare».

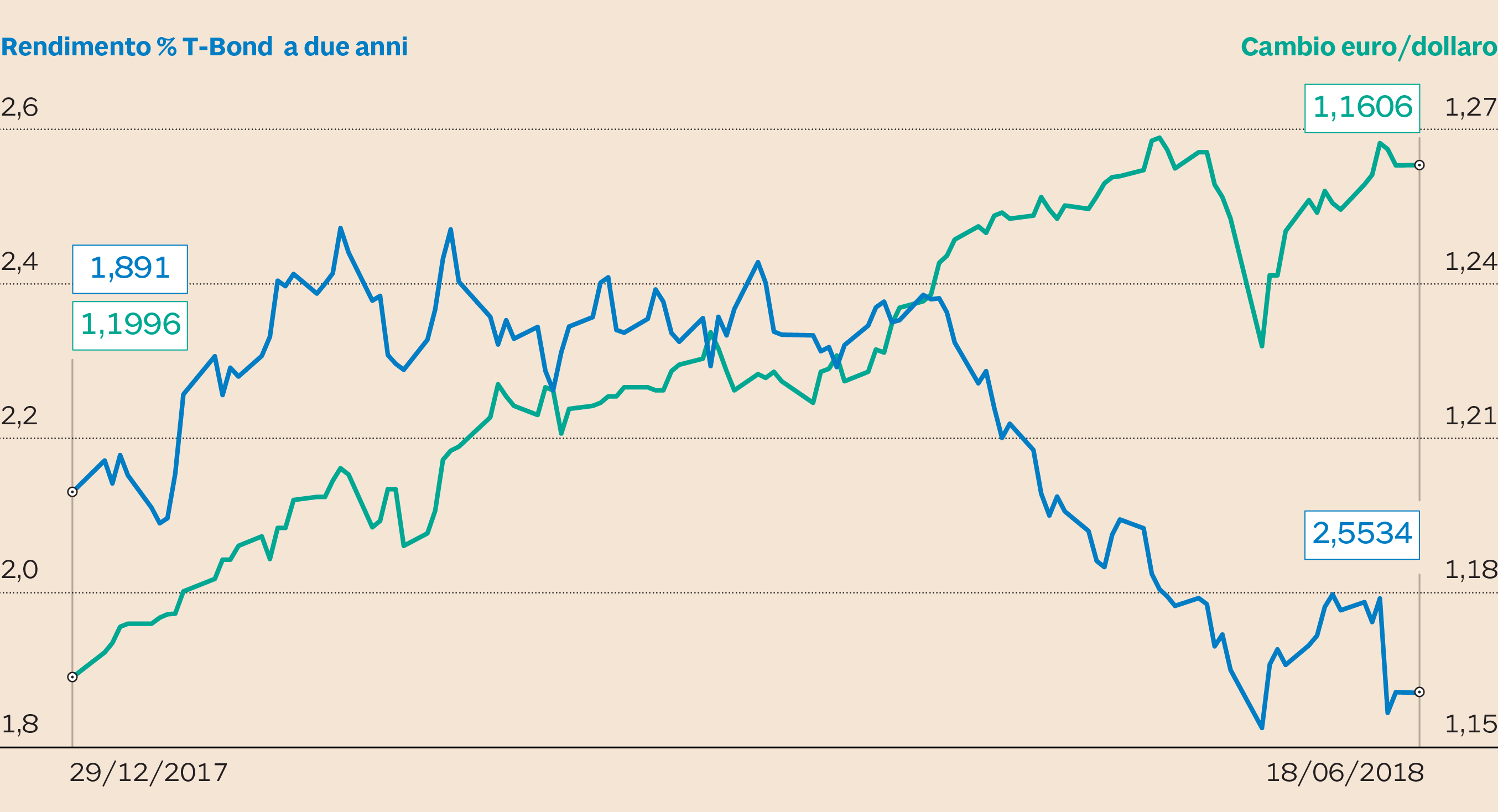

I rendimenti Usa, in particolare i biennali al 2,55%, stanno attirando l’attenzione anche di molti investitori europei che in casa non possono certo contare su tassi così elevati a parità di durata (basti pensare che il pari titolo tedesco viaggia sottozero, a -0,63%, generando uno spread record di 318 punti tra le due aree).

Da aprile la correlazione si inverte (Ufficio Studi Il Sole 24 Ore)

Da metà aprile gli investitori si sono accorti dell’appetito verso i titoli Usa. E si è quindi creata una correlazione diretta con il dollaro e inversa con l’euro. Man mano che i rendimenti Usa salgono l’euro/dollaro si sgonfia di pari passo neutralizzando in parte lato cambio per un europeo i benefici di un investimento negli Usa.

Il rischio cambio è infatti in questo caso una variabile fondamentale da valutare. Se l’euro si rafforza nel periodo di validità dell’investimento il rendimento offerto dai Treasury va decurtato. Viceversa se l’euro dovesse perdere terreno sul dollaro il rendimento cedolare andrebbe incrementato. È un rischio non da poco. Anche perché in due anni può accadere di tutto. Per ora, i market mover “vedono” un euro potenzialmente anche più debole nel breve periodo. Ma in 24 mesi le incognite possono essere tante. Anche perché molto dipenderà dall’andamento dell’economia dell’Eurozona la cui crescita negli ultimi mesi è rallentata (Draghi ha parlato di «stabilizzazione»).

E poi c’è l’incognita del valzer di poltrone ai vertici della Bce. A ottobre 2019 Draghi lascerà il timone. Un sostituto “falco” o “colomba” potrebbe impattare inevitabilmente (nel bene o nel male) sul cambio e sulle sorti dell’investimento di chi oggi valuta, dal Vecchio Continente, di comprare Treasury.

Il martedì nero dello Spread italiano: l'inchiesta sulla vera storia

© Riproduzione riservata