Con la parola “spread” si dà ormai per scontato che il riferimento sia alla differenza di rendimento tra il BTp e il Bund a 10 anni. Prima della crisi del 2011 in pochi conoscevano questo parametro, oggi invece entrato di prepotenza in tutte le case. Quando questo spread sale di 20 o 30 punti base in una giornata scatta un senso generalizzato di allarme.

Venerdì scorso, ad esempio, è accaduto proprio questo. Lo spread BTp-Bund si è impennato da 250 a 280 punti in una giornata. I rendimenti dei titoli di Stato italiani sono passati dal 2,9% al 3,25% mentre quelli del Bund tedesco addirittura sono diminuiti (dallo 0,55% all0 0,5%).

GUARDA IL VIDEO: Spread ai massimi dal 2013, c’è tensione ma non allarme

Questo scatto ha riportato tensione nell’aria. Ieri nel finale di seduta, dopo che il ministro dell’Economia Giovanni Tria ha annunciato che non si presenterà all’incontro con gli altri ministri europei (Ecofin), lo spread si è impennato in un paio d’ore di 2o punti base, passando da 260 a 280 punti. Generando un uguale clima di tensione. E questa mattina è accaduto qualcosa di simile. Le dure dichiarazioni del presidente della Commissione europea, Jean-Claude Junker («dobbiamo evitare che l'Italia reclami trattamenti speciali che se concessi a tutti porterebbero alla fine dell'euro») hanno gettato ulteriore benzina portando lo spread BTp-Bund a toccare i 300 punti, come non accadeva dal 2013.

Sedute finanziarie come queste tuttavia sono l’esempio di come a volte il senso di preoccupazione sia esagerato rispetto alla realtà. Perché quando c’è davvero aria di crisi, oltre allo spread BTp-Bund si muove in modo molto più violento un altro spread, quello che misura la differenza dei rendimenti tra i BTp a 10 anni e quelli a 2 anni.

È questo il parametro che osservano gli operatori finanziari più esperti, quello che dà la dimensione se sia davvero in atto una fuga di capitali dall’Italia. C’è una sostanziale differenza tra i due spread. Mentre il primo indica una situazione di pericolo quando si impenna, il secondo va letto al contrario. Più è alto meglio è. Se invece si avvicina a “quota 0” vuol dire che gli investitori non si fidano più della capacità del governo di dare equilibrio ai conti pubblici.

Quando infatti il rendimento dei titoli a breve scadenza (2 anni) si avvicina o eguaglia (o addirittura supera) il rendimento dei titoli a lunga scadenza (10 anni) è il segnale inequivocabile che i “mercati” iniziano a prezzare l’ipotesi di una recessione o, ancora peggio, di un default.

Del resto l’andamento storico di questo secondo e più prezioso spread non mente. Nell’estate del 2008, poco prima del crac di Lehman Brothers e in ogni caso in piena crisi subprime, lo “spread BTp 10-2 anni” si avvicinò a “quota 0” scendendo fino ai 14 punti. Ancora più grave il quadro del novembre 2011, quando l’Italia fu presa di mira dalla speculazione nel modo più duro da 30 anni a questa parte. Lo spread 10-2 anni passò addirittura in territorio negativo, con i titoli a 2 anni che rendevano 66 punti base in più rispetto ai titoli a 10 anni.

Quando quella crisi rientrò la primavera successiva questo spread si “normalizzò” oltre i 300 punti. L’andamento storico ci porta al terzo momento più buio per l’Italia misurato da questo indicatore negli ultimi 10 anni. Siamo allo scorso maggio, quando a sorpresa si è insediato il governo Lega-M5s con un contratto di governo piuttosto ambizioso sul fronte del deficit spending e dubbio sulle relative coperture. Nella seduta del 29 maggio lo “ spread BTp 10-2 anni” è crollato da 220 punti verso “quota 0 (intraday) in poche ore. I rendimenti dei BTp a 2 anni sono arrivati a superare il 3% avvicinandosi quindi a quelli a 10 anni. E questo, come detto, accade quando tra gli operatori iniziano a serpeggiare due tipi di dubbi: 1) recessione; 2) rischio default sovrano. Dopodiché la crisi è rientrata con le rassicurazioni del governo e lo spread 10-2 anni si è riportato in un territorio relativamente sereno, poco oltre i 200 punti.

Nelle ultime ore la tensione sul debito pubblico è tornata proprio perché siamo giunti alla resa dei conti sul nodo del deficit. Il governo vuole spuntare dall’Ue un 2,4% che, senza una crescita di almeno 2-3 punti di Pil, farebbe aumentare il debito/Pil piuttosto che diminuirlo, andando a peggiorare il focus sul deficit strutturale previsto dagli attuali accordi con l’Ue. Questo non piace ai mercati ed è inziata una trattativa che potrebbe durare anche due mesi (l’ok definitivo della Commissione europea alla manovra è atteso per fine novembre) con il rischio che nel frattempo le agenzie di rating abbassino il giudizio sull’Italia.

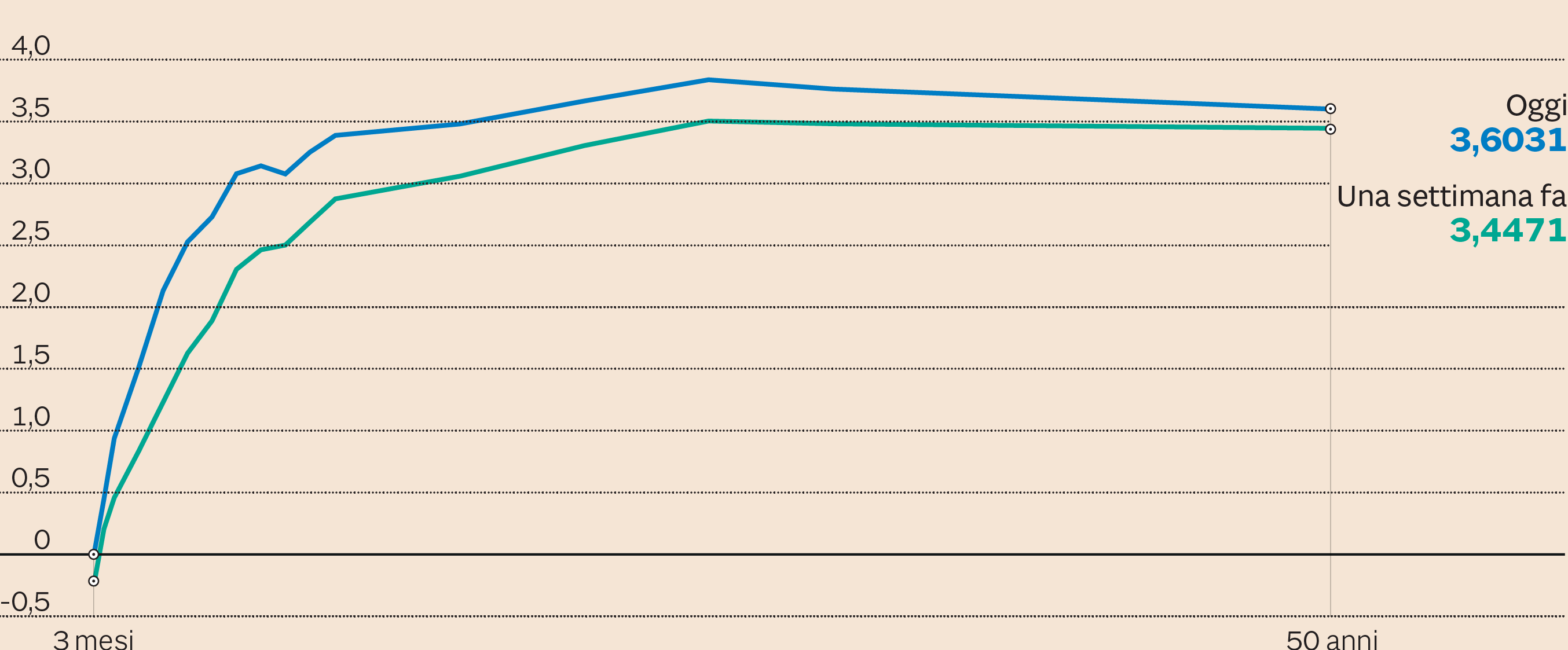

Il confronto nell'ultima settimana (Fonte: Bloomberg)

Va detto che seppur sia tornata un po’ di tensione (certificata dal primo e più noto spread, quello tra BTp e Bund) applicando a questa realtà il filtro del secondo spread (quello tra BTp a 10 e 2 anni) non è per il momento il caso di pigiare il tasto “alarm”. Perché i rendimenti dei BTp a 2 anni stanno salendo di molto e sopra l’1% (1,58%), comunque quasi 200 punti base in meno rispetto a quelli dei decennali (3,38%). Certo, una mano calmierante potrebbe essere arrivata dalla Bce che può acquistare titoli (nell’ambito del programma quantitative easing che peraltro da ottobre si dimezza come potenziale da 30 a 15 miliardi per tutta l’Eurozona esclusa la Grecia) ma difatti è evidente che per ora gli investitori non sono arrivati a prezzare il peggio. Se lo faranno questo secondo spread tenderà ad azzerarsi. Ma finché questo spread ci sarà (e si attesterà nell’orbita dei 200-300 punti base) c’è speranza.

© Riproduzione riservata