Nell’era della finanza iper-tecnologica anche i proverbi andrebbero aggiornati: perché se errare è cosa umana, perseverare rischia di diventare qualcosa che contraddistingue anche gli algoritmi. I robot, insomma. Dopo poco più di un anno dal tracollo delle Borse mondiali a causa della speculazione sugli indici di volatilità (era il febbraio del 2018), algoritmi e trader umani sono infatti tornati pesantemente a giocare con lo stesso fuoco: cioè con gli indici di volatilità. Le scommesse ribassiste su questi indici - secondo i dati di CFTC - sono infatti tornate vicine ai record storici di ottobre 2017. Cioè sui livelli paragonabili a quelli che causarono i crolli di febbraio 2018. Questo ha fatto scendere la volatilità sui minimi da ottobre a Wall Street e addirittura dal 2014 sulle valute. Facendo, in concreto, volare le Borse dopo i crolli di fine 2018. Attenzione, però: i rischi crescono all’orizzonte.

Se infatti la bassa volatilità può sembrare sinonimo di cielo sereno sui mercati, in realtà può avere il significato esattamente opposto. «La forte scommessa ribassista sugli indici di volatilità di tutti i mercati suggerisce che il prossimo shock può portare a un improvviso rialzo di questi indici - affermano gli analisti di Bank of America in un report -. E la forte correlazione tra le asset class aumenta il rischio di crisi generalizzate su tutte le forme di investimento». Forse questo non accadrà. Proprio ieri il numero uno di BlackRock, Larry Fink, ha previsto un rally delle Borse globali. Ma il rischio c’è: l’azione congiunta degli algoritmi (che spesso usano la volatilità come parametro per misurare i rischi) e della speculazione umana crea infatti un potenziale cortocircuito. Lo stesso che nel febbraio 2018 fece sprofondare nel caos Wall Street e le Borse globali.

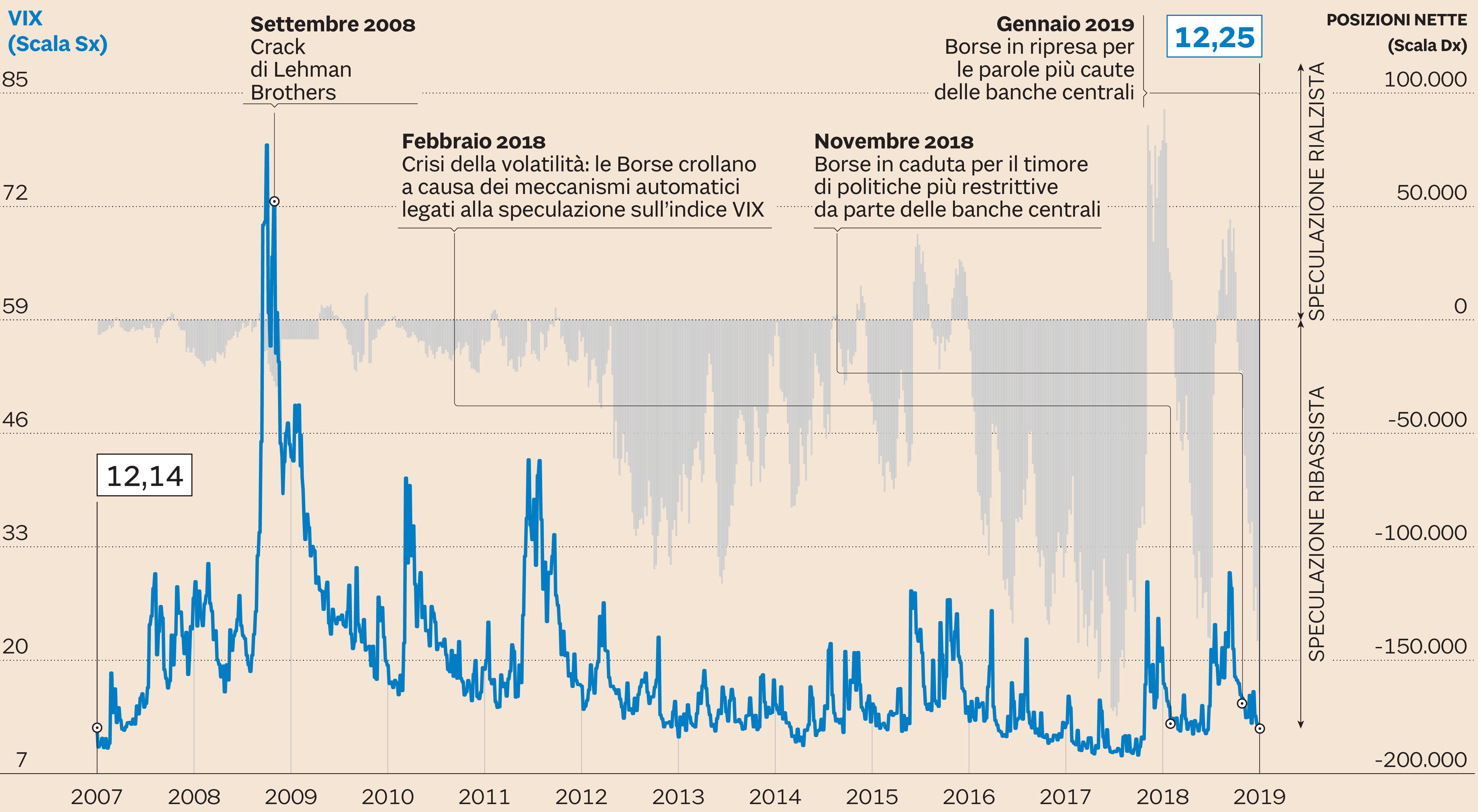

Indice Vix che misura la volatilità a Wall Street (linea blu scala di sinistra) e posizioni speculative nette sul Vix stesso (canne grige, scala di destra) (Fonte: Reuters e CFTC)

Il ruolo dei robot

Basta osservare gli indici di volatilità per capire molte cose sull’andamento dei mercati degli ultimi mesi. A fine 2018 le Borse crollavano e la volatilità saliva, mentre da gennaio il movimento è stato esattamente opposto. Borse su, volatilità giù. In entrambi i casi un ruolo fondamentale nel moltiplicare i ribassi (prima) e i rialzi (dopo) l’hanno avuto i trader algoritmici: quelli che ormai - secondo i dati di Aite Group - producono oltre il 60% del controvalore nominale degli scambi cash a Wall Street. A prescindere da quale sia la strategia di ogni singolo algoritmo, la maggior parte usa infatti la volatilità (misurata da appositi indici come il Vix) come parametro per misurare i rischi sui mercati. Così quando gli indici di volatilità salgono, gli algoritmi tendono in massa a “percepire” rischi in aumento: dunque vendono azioni o altri tipi di asset. Invece quando gli indici di volatilità scendono, tendono in massa a comprare. Come tanti pecoroni 2.0.

PER SAPERNE DI PIÙ / Il robot-consulente corre in Cina e Usa ma è ancora per pochi in Italia

Ovviamente serve un motivo scatenante per far partire questi movimenti: sia a fine 2018 sia a inizio 2019 il «la» è arrivato dalle banche centrali. Gli algoritmi non sono dunque le cause, ma gli amplificatori. Nel male (a fine 2018) e nel bene (ora). «Molti di loro usano come parametro la media mobile della volatilità del mese precedente - spiega Matteo Ramenghi, Cio di Ubs Wm Italia -. Per cui se un mese la volatilità sale, il mese successivo gli algoritmi tendono a vendere. E dato che gli algoritmi producono la maggior parte dei volumi sulle Borse, sono loro a far partire l’effetto domino». «Le nostre gestioni a base di algoritmi - conferma un banchiere che preferisce restare anonimo - a novembre avevano venduto gran parte delle azioni». Poi quando è arrivato il 2019, le valutazioni in Borsa erano ormai a sconto e le banche centrali hanno cambiato retorica, gli umani prima e gli algoritmi poi sono tornati a comprare. E la volatilità a scendere. Per questo i movimenti dei mercati a fine 2018 sono così simmetrici a quelli di inizio 2019. Per questo, inoltre, azioni e obbligazioni si muovono in maniera parallela: perché sono entrambi influenzati dagli indici di volatilità.

Il ruolo della speculazione

A esasperare l’effetto domino c’è poi un altro elemento: la speculazione. Dato che la volatilità è misurata da indici, da qualche anno è diventato di moda scommettere proprio su questi indici: sul Vix o su altri simili. Se si guarda il grafico in pagina, si nota che le speculazioni ribassiste o rialziste sul Vix sono un fenomeno recente, che dilaga a partire dal 2012. Prima esistevano, certo, ma con volumi ridotti. Ora sono di massa.

Il lato oscuro dei mercati: i 5 amplificatori delle crisi

Ebbene: quando la volatilità scende (come accade ora) gli investitori speculano al ribasso sulla volatilità stessa. Questo contribuisce a ridurla ulteriormente, dando agli algoritmi e a tanti investitori la percezione di mercati sempre più “sicuri”. Questo li induce a comprare in Borsa ancora di più. Si tratta di un fenomeno rilevante: le speculazioni ribassiste (tecnicamente le posizioni nette corte secondo Cftc) sono infatti tornate a un soffio dai record storici toccati nell’ottobre del 2017. A quei tempi si stava caricando una “molla” che poi è scattata a febbraio 2018. E questa volta?

© Riproduzione riservata