La stagione dei dividendi entra nel vivo a Piazza Affari. Tra fine aprile e luglio si concentrerà la gran parte della distribuzione delle cedole agli azionisti da parte delle società quotate del listino milanese. Il monte dividendi - la somma degli utili che verranno distribuiti e che quindi non verrà reinvestita nell’attività - nel 2019 dovrebbe aggirarsi (tra quanto già annunciato e le stime) intorno ai 23 miliardi segnando quindi un aumento del 7% rispetto ai 21,5 miliardi del 2018.

Una buona notizia che si aggiunge a quella che annovera Piazza Affari come la migliore Borsa europea da inizio anno. Il Ftse Mib - l’indice che ingloba le 40 blue chip - è salito del 19,8% e complessivamente (Ftse Italia All Share Index) la progressione è del 19,2%, a fronte di una media europea (indice Eurostoxx 50) del 16,5%. Proprio per via dello scatto del valore delle azioni il dividend yield (la percentuale che si ottiene dal rapporto tra il dividendo per azione e il prezzo di una singola azione) è sceso sotto il 4% (quello del Ftse Mib al momento, stando agli ultimi valori di Borsa, è pari al 3,6%). In ogni caso si tratta di un rendimento consistente, ben più ampio di quello offerto dai BTp (il decennale è al 2,5%) e competitivo anche in rapporto al mercato dei corporate bond.

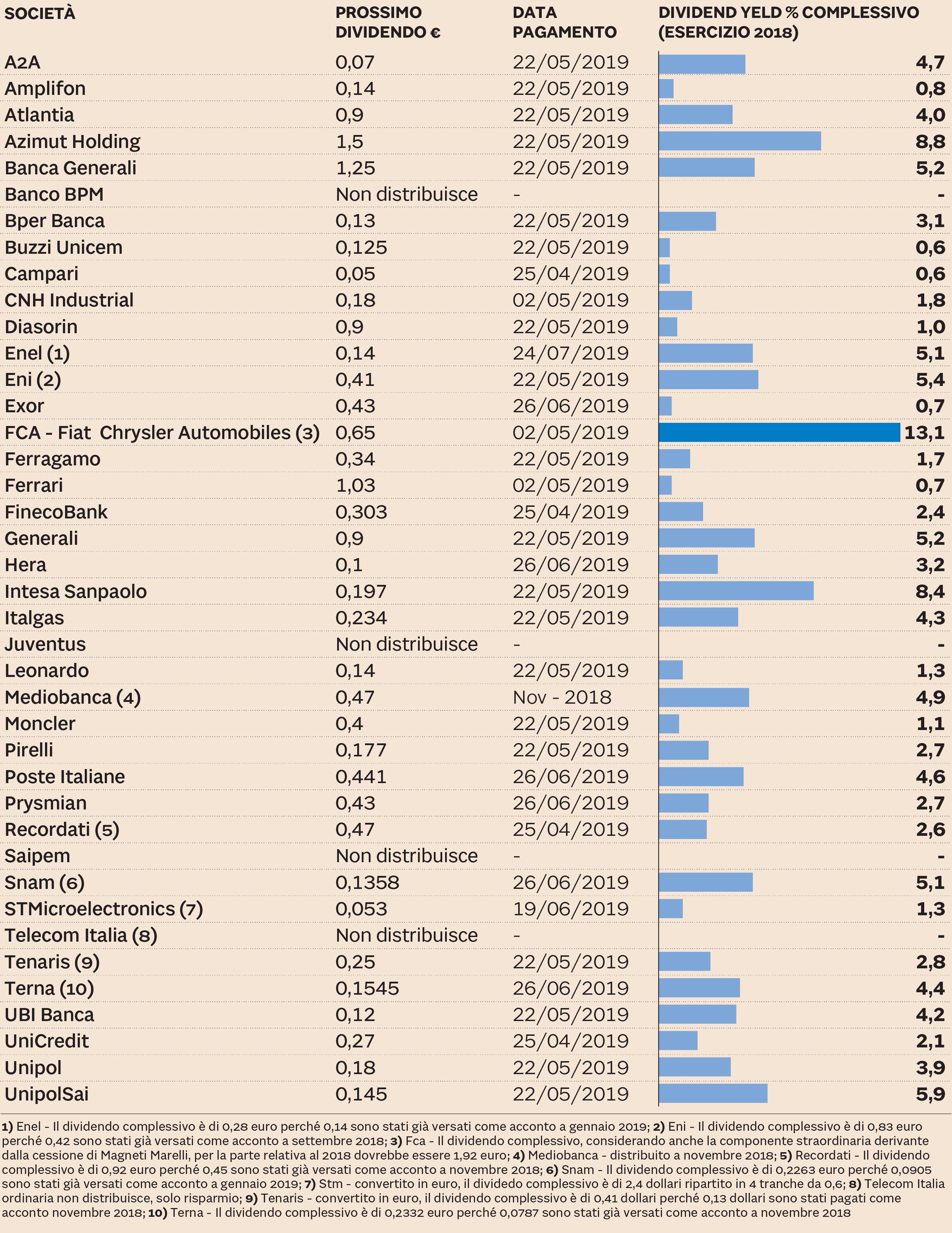

Il mese più caldo è certamente maggio. Delle 40 società che compongono l’indice Ftse Mib, sono 23 quelle che a maggio staccano la cedola. Di queste a ben 20 toccherà il 22 maggio. Ma la prima data da tener d’occhio è il 25 aprile quando pagheranno la cedola UniCredit, Recordati (seconda tranche), FinecoBank e Campari.

A giugno da segnarsi in particolare in calendario la data del 26. E poi a luglio appuntamento tra le big con Enel che distribuisce la seconda tranche (cedola di 0,14 euro dopo un pari acconto già versato a gennaio) per un complessivo dividend yield (sommando le due tranche) del 5,1%.

La regina dei dividendi per l’anno 2019 (che però, va ricordato, fa riferimento ai conti dell’esercizio 2018) è Fca. Alla cedola di 0,65 euro - che sarà distribuita il 2 maggio - bisognerà aggiungere la componente relativa al dividendo straordinario relativo alla cessione di Magneti Marelli. Gli analisti di Intermonte calcolano per l’esercizio 2018 una cedola complessiva di 1,92 euro che corrisponderebbe ai valori correnti del titolo - che da inizio anno ha guadagnato il 14,6% - a un rendimento del 13,1%.

PER SAPERNE DI PIU’ / Piazza Affari, le banche corrono più del listino. Merito della Bce

Al netto delle operazioni straordinarie il dividend yield più corposo tra le blue chip è di Azimut che, a fronte di una cedola di 1,5 euro e di un prezzo di 17 euro per azione, equivale all’8,8%. Ben rappresentati anche altri titoli finanziari con Intesa Sanpaolo (8,4%), Unipolsai (5,9%) e Generali (5,2%). Nella classifica non mancano i tipici titoli da “cassettista” come Eni (5,4%), Snam (5,1%), la già citata Enel (4,1%), Terna (4,4%), Poste Italiane (4,6%).

Quando si parla di dividendi bisogna distinguere tra acconto e saldo. La maggior parte delle società distribuisce la cedola in un’unica soluzione e preferisce la primavera come momento. Alcune, invece, spacchettano la cedola in due o più tranche, solitamente anticipando un acconto a fine anno e poi chiudendo l’operazione con un saldo in primavera (si vedano le note nella tabella a destra).

Occhio poi all’effetto specchio per le allodole. Il dividendo va considerato un valore aggiunto per un investimento nel lungo periodo e non come un’occasione speculativa, perché misura la capacità di una società di ripagare nel tempo la fiducia concessa dai propri azionisti. Del resto, in teoria, l’investimento nelle azioni di un'azienda dovrebbe proprio essere dettato dalla capacità della stessa di ripagare gli investitori attraverso gli utili in “n” anni di tempo. Anni sintetizzati dal rapporto prezzo/utili che misura appunto in quanti anni il mercato si aspetta che l’nvestitore recupererà l’intera somma investita con le cedole distribuite (poi c’è il capitale).

Il dividendo non va quindi considerato in un’ottica speculativa anche perché i mercati tendenzialmente già scontano con qualche mese di anticipo nel valore del titolo l’importo della cedola. Non a caso, nel giorno in cui il dividendo viene staccato, il titolo quota ex-cedola, ovvero epurato della parte relativa alla quota distribuita.

Ecco le cedole in arrivo tra i titoli del Ftse Mib (Fonte: elaborazioni Sole 24 Ore su dati societari)

© Riproduzione riservata