Le regole di accesso alla pensione devono essere basate sull’età e non anche sull’anzianità lavorativa. Anziché restituire a quest’ultima gli spazi perduti con l’abolizione delle “quote”, occorre aggiustare la macchina contributiva modificandone ingranaggi importanti come i coefficienti di trasformazione, con i quali si stabilisce il valore delle pensioni anche in base alla speranza di vita dei beneficiari, l’indicizzazione, la reversibilità e l’invalidità.

Lo spiega in quest’intervista al Sole 24 Ore Sandro Gronchi, uno dei massimi esperti italiani della materia. Economista a La Sapienza, Gronchi è stato consulente di molti governi, compreso il governo Dini nel 1995. Nelle sue analisi si imbatte chi frequenta il dibattito scientifico internazionale sui modelli pensionistici.

È opinione diffusa che il contributivo consenta la flessibilità del pensionamento. Infatti, le prestazioni più lunghe, innescate dalle uscite precoci, sono compensate da coefficienti di trasformazione inferiori che riducono l'importo annuo. Ciò nonostante, nel saggio che farà parte del terzo libro dedicato dalla Banca Mondiale ai modelli contributivi (NDC) lei scrive che occorre andare in pensione tardi. Difende la riforma Fornero?

La compensazione sarebbe perfetta se la longevità fosse costante. In tal caso, i coefficienti, benché basati sulla longevità “osservata” delle generazioni precedenti, rifletterebbero anche quella “futura” delle generazioni cui sono applicati. Ma così non è, e dalla crescita della longevità seguono coefficienti cronicamente obsoleti (maggiori del dovuto) che implicano il parziale fallimento del principio contributivo. Infatti, le pensioni tendono a superare i contributi. Venendo al punto, l’obsolescenza cresce al diminuire dell’età. Perciò la flessibilità, che resta un attributo imprescindibile del sistema contributivo, deve essere preservata mantenendo alta l’età minima.

Quali età ha in mente?

In linea col modello svedese, che prevede un’età minima di 63 anni e una massima di 67, la riforma Fornero scelse l’intervallo fra 63 e 66 anni (già diventati 64 e 67 per effetto dell'aggancio alla speranza di vita). Tuttavia, l'accesso alla pensione non è consentito prima che siano maturati 20 anni di anzianità contributiva e una pensione superiore al limite minimo di 2,8 volte l’assegno sociale, che si riduce a 1,5 volte quand’è raggiunta l’età massima. A chi non riesce a maturare in tempo entrambi i requisiti, è consentito di restare attivo fino a 70 anni (già diventati 71) quando il requisito economico svanisce mentre quello contributivo si riduce a 5 anni. L'intero meccanismo oppone seri ostacoli alla flessibilità.

Pensioni: Intesa finanzia Ape volontaria, via a domande

È almeno garantito il controllo della spesa?

La riforma Fornero ha preservato la pensione d'anzianità sotto il nome di “pensione anticipata”: le donne possono attualmente accedervi dopo aver contribuito per 42 anni e 3 mesi e gli uomini per 43 anni e 3 mesi. Tenuto conto dell’obbligo scolastico (15 anni) in Italia si può quindi andare in pensione fin dall'età di 57/58 anni, che non trova riscontro in altri paesi europei. L’obsolescenza di coefficienti così “giovanili” compromette l’equilibrio finanziario del sistema, oltre a procurare iniqui vantaggi a chi ha beneficiato di carriere lavorative non interrotte da periodi di lavoro nero e disoccupazione.

Torniamo al nodo della longevità crescente, i coefficienti di trasformazione sono ormai aggiornati ogni 2 anni, anziché ogni 10 come fu stabilito nel 1995. Eppure lei sostiene che non va bene. Perché?

La longevità aumenta con l’anno di nascita, e così anche la durata della pensione che è “riflessa” nei coefficienti di trasformazione. Ecco perché ciascuna coorte deve avere i suoi. In altre parole, ogni anno occorre assegnare i nuovi coefficienti alla coorte in procinto di raggiungere l’età minima. L’assegnazione deve essere a titolo definitivo, cioè gli aggiornamenti posteriori devono riguardare le sole coorti successive. Proprio questo accade in Svezia dove nel 2017 si sono assegnati i coefficienti alla coorte nata nel 1955 che compie l’età minima di 63 anni nel 2018.

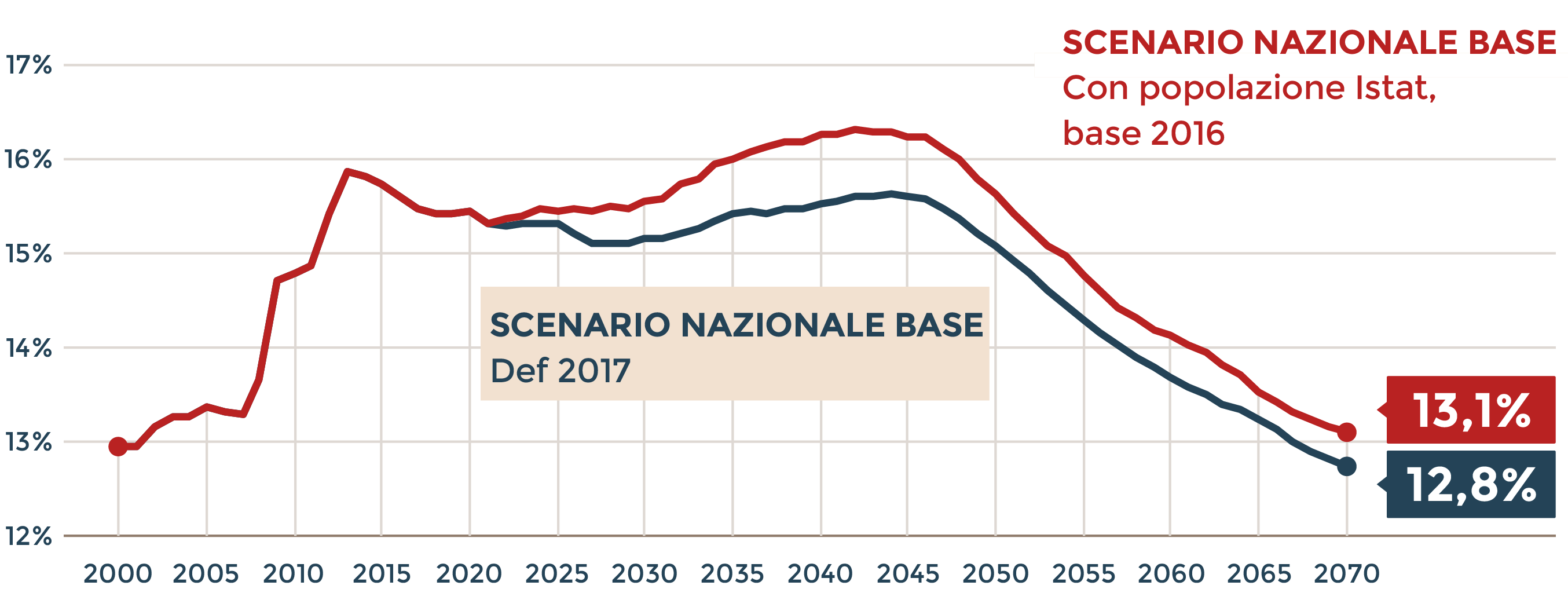

Incidenza % in rapporto al Pil (Fonte: Mef – Ragioneria generale dello Stato)

Proviamo a fare qualche esempio?

A un lavoratore nato nel 1970 che andrà in pensione a 68-69 anni nel biennio 2038-39, il protocollo italiano imputerà una longevità superiore a quella di un altro nato nello stesso anno che andrà in pensione a 61-62 anni nel biennio 2031-32. Insomma, longevità diverse sono imputate ai membri di una stessa coorte. La diversità di trattamento è doppiamente iniqua perché è avvantaggiato chi va in pensione prima. D’altro canto, il protocollo imputa la stessa longevità ai membri di coorti diverse che vanno in pensione nello stesso biennio. Ad esempio, la longevità imputata al menzionato lavoratore nato nel 1970 che andrà in pensione a 61-62 anni nel 2031-32, sarà imputata anche a un altro che, essendo nato nel 1963, andrà in pensione nello stesso biennio a 68-69 anni. L’aggiornamento “retroattivo” può certamente aiutare l’equilibrio finanziario del sistema contenendo la generale obsolescenza dei coefficienti. Tuttavia, nella scala dei valori che il modello contributivo vuole tutelare, l’equità precede la sostenibilità.

Lei critica anche il meccanismo di indicizzazione sostenendo che le pensioni contributive devono essere indicizzate al Pil meno l’1,5%. Per quale motivo?

Il sistema contributivo si basa su “conti correnti virtuali”, dove gli individui prima “depositano” i contributi e poi “prelevano” le annualità di pensione. I conti sono “fruttiferi”, cioè sulle giacenze devono maturare interessi al “tasso sostenibile”, che l'Italia ha ritenuto di identificare nella crescita nominale del Pil. Ciò vale per l’intera durata del conto: dalla “accensione”, che avviene col deposito del primo contributo, alla “estinzione” che avviene col prelievo dell’ultima annualità spettante al superstite. Mi limiterò a dire che l’indicizzazione da me proposta serve ad evitare che il tasso d’interesse cambi al pensionamento, cioè che la “banca virtuale” discrimini i correntisti attivi da quelli in pensione. Perciò è importante per l’equità del sistema.

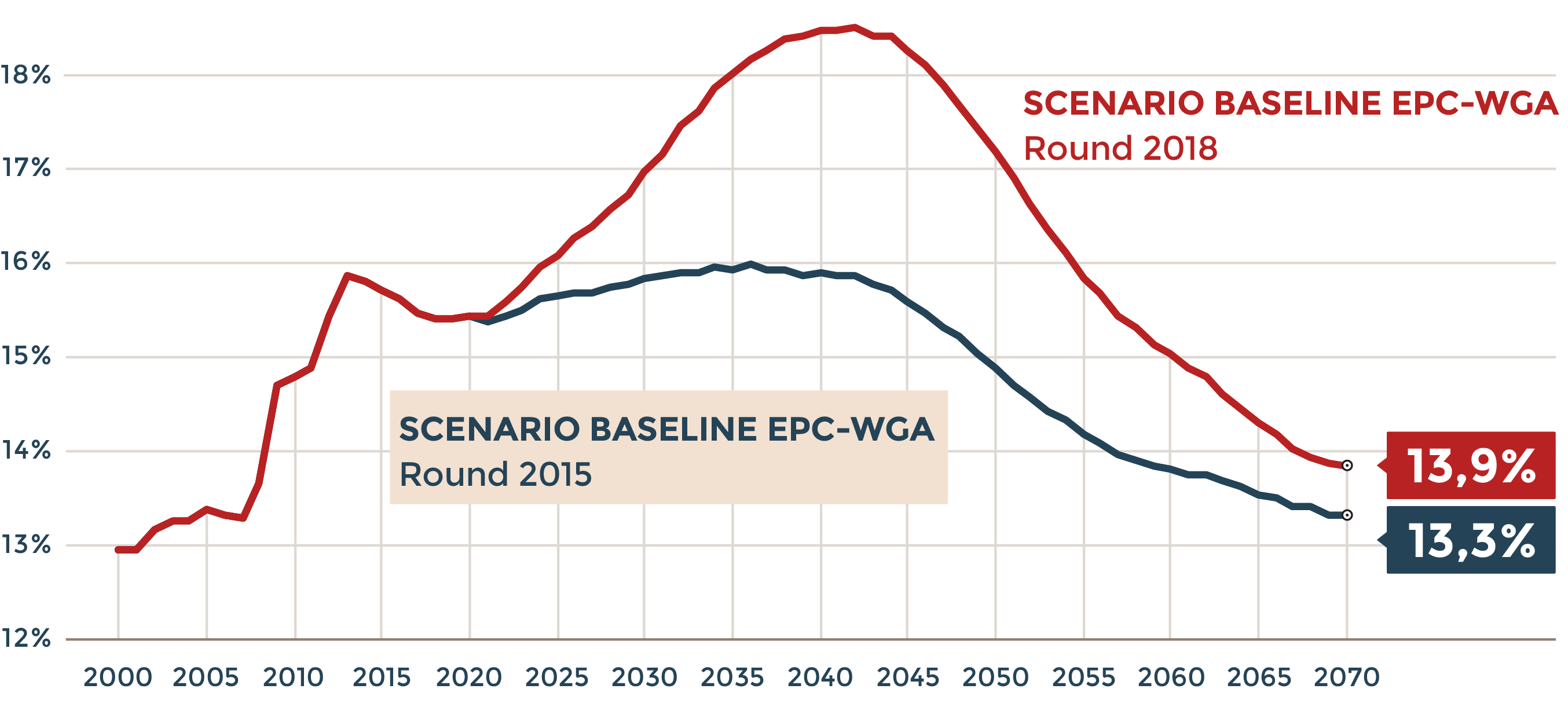

Incidenza % in rapporto al Pil (Fonte: Mef – Ragioneria generale dello Stato)

Ci sono altri aspetti che lei propone di riformare sul modello svedese: la reversibilità e l’invalidità.

Comincio dalla prima dicendo che l’unica conseguenza della reversibilità non è l’abbattimento delle pensioni dovuto alla maggior durata delle stesse che si riflette in coefficienti di trasformazione più bassi. Infatti, la reversibilità contrasta col principio della corrispettività secondo cui i contributi devono essere restituiti a chi li ha versati. In particolare, i contributi dei singoli (privi di coniuge sopravvivente) sono in parte devoluti ai coniugati per finanziare le pensioni dei loro superstiti. Potrebbe evitarlo la libera scelta fra i coefficienti di trasformazione a “una testa” (maggiori) e quelli a “due teste” (minori). Tuttavia, occorre valutare il rischio che i primi siano scelti anche dai coniugati nella prospettiva che il loro superstite possa essere assistito dall’assegno sociale.

Ne seguirebbero oneri per la fiscalità generale.

La Svezia ha scelto di abolire la reversibilità sostituendola con un programma fiscalizzato di assistenza ai superstiti che superano la prova dei mezzi. Da anni, l’Italia dibatte la riduzione del cuneo fiscale di cui i contributi pensionistici sono una parte rilevante. Il modello svedese la consentirebbe senza ledere il principio della corrispondenza fra prestazioni e contributi. Avrebbe anche il merito di incoraggiare la partecipazione femminile al mercato del lavoro.

Secondo lei il contributivo è incompatibile col tradizionale binomio “vecchiaia-invalidità”. Perché?

Per consentire a un unico contributo di bastare al finanziamento delle prestazioni di entrambi i tipi, è necessario identificare la parte che serve a pagare l’invalidità e lasciare che la sola parte residua sia accreditata ai conti personali da cui sono prelevate le pensioni di vecchiaia. Così operando, il contributo resterebbe unico solo nominalmente, in pratica venendo a configurarsi come la somma di due, diversamente finalizzati. È preferibile fiscalizzare l’invalidità rivolgendone gli assegni ai cittadini, anziché ai lavoratori soltanto, in ragione dell’handicap accertato e del salario medio nazionale (ad esempio, un handicap del 30% implicherebbe un assegno pari al 30% del salario medio). In tal modo, la distinzione fra invalidità “lavoristica” e “civile” sarebbe superata. Sul modello svedese, gli assegni dovrebbero essere assoggettati alla contribuzione per la vecchiaia, come se fossero “salari” e lo Stato, che li eroga, fosse il datore di lavoro. Nel caso di invalidi-lavoratori, i contributi sull’assegno e quelli sul salario concorrerebbero entrambi al montante contributivo finale.

© Riproduzione riservata