Sul fatto che i money transfer siano uno dei canali privilegiati per finanziare il terrorismo internazionale, a partire da

quello di matrice islamica, nessuno nutre più dubbi. Paradossalmente, proprio la facilità di aggirare controlli, verifiche

e ispezioni, non rende – con i meri numeri delle transazioni – giustizia al fenomeno.

Il valore delle rimesse transitate nel 2015 verso gli stati considerati “sensibili”, attraverso i money transfer, è stato

basso: secondo i dati forniti dal generale Stefano Screpanti, capo del III reparto operazioni del comando generale della Gdf il 27 aprile 2016 davanti alla Commissione finanze della Camera, 700mila euro in Siria, 580mila euro in Iraq e 60mila euro

in Libia.

«Sul piano organizzativo, subito dopo il mio insediamento – ha precisato il Comandante generale della Gdf Giorgio Toschi il 2 febbraio ad Ostia nel corso del convegno “Prevenzione e contrasto ai canali di finanziamento del terrorismo – ho avviato

i lavori per l'istituzione del Gift (Gruppo investigativo finanziamento terrorismo) nell'ambito del Nucleo speciale di polizia

valutaria, manovra completata da ultimo con l'istituzione delle Sift (Sezioni investigative finanziamento al terrorismo) in

seno ai Nuclei di polizia tributaria di Roma, Milano e Napoli».

La verità dietro i numeri

Basta però una sola indagine, Araba Fenice, condotta il 17 febbraio 2015 dal Nucleo di polizia tributaria di Torino su delega del pm Antonio Rinaudo e alla quale hanno collaborato anche Fbi ed Europol, per capire che dietro la quiete dei numeri ufficiali c'è altro. Una

singola segnalazione di operazioni sospette ha infatti permesso di scoprire un flusso di 70 milioni riferibili, secondo l'accusa,

a soggetti in contatto con Hezbollah e considerati vicini a organizzazioni terroristiche islamiche come Jamaa Al Islamya.

Nel corso delle investigazioni sono stati raccolti elementi probatori sul coinvolgimento degli indagati e delle attività commerciali

agli stessi riconducibili (compravendita di auto e macchinari agricoli e industriali usati) in un sodalizio criminale dedito

al riciclaggio di denaro, provento del traffico di sostanze stupefacenti e finalizzato al finanziamento dell'organizzazione

sciita Hezbollah.

Secondo l'accusa le provviste di denaro utilizzate per le transazioni commerciali giungevano in Italia dal Libano attraverso

canali non tracciabili, nonché attraverso operatori finanziari esteri. Tra questi ultimi, in particolare, è importante il ruolo di una società iscritta

nella lista Ofac (Office of foreign asset control) del dipartimento del Tesoro degli Usa in quanto sospettata di essere coinvolta

in atti di terrorismo che, dal 2004 al 2010, avrebbe disposto trasferimenti di liquidità per oltre quattro milioni a favore

degli indagati (l'attività giudiziaria è ancora in corso e non si conoscono dunque ancora gli sbocchi processuali).

Come è stato possibile eludere la tracciabilità finanziaria di questo enorme flusso di denaro? Con il cosiddetto sistema Hawala (si veda il servizio di ieri al quale si rimanda per l'approfondimento) che, in sintesi, fa sì che le transazioni da un capo all'altro del mondo si basino unicamente sull'onore e su un sistema di registrazioni informali che consente di pagare successivamente o compensare debiti e crediti.

I soldi che scompaiono nelle casse dell'Isis

Ma anche a volere escludere questa indagine dalla casistica, non si può dimenticare che, in realtà, come dimostra la strage

di Nizza il 14 luglio 2016, bastano poche migliaia di dollari per seminare terrore. «L'esperienza operativa di questi mesi

e la collaborazione con organismi investigativi internazionali – spiegò allora il Procuratore nazionale antimafia e antiterrorismo

Franco Roberti – ha dimostrato che tutti i principali attentanti terroristici di matrice islamica, da quello delle Torri gemelle sino a

quelli recenti di Parigi e Bruxelles, sono stati preceduti da rimesse in danaro ad alcuni degli esecutori materiali». Forse

anche per questo la Guardia di finanza e la Dnaa ad ottobre 2015 hanno sottoscritto uno specifico protocollo d'intesa per

consolidare le sinergie antiterrorismo.

Già, il 2015, anno della strage al Bataclan di Parigi, sembra essere quello in cui le Istituzioni hanno preso piena e definitiva

coscienza del rischio connesso alle transazioni che corrono attraverso gli sportelli dei money transfer.

La stessa Banca d'Italia, nel Rapporto annuale dell'Unità di informazione finanziaria (Uif) presentato a maggio 2016 a Roma,

scrive che «i flussi di finanziamento al terrorismo, specie nel caso delle piccole organizzazioni locali o di soggetti che

agiscono singolarmente, sono difficili da intercettare in quanto spesso vengono canalizzati al di fuori del circuito finanziario

legale, risultano di importo contenuto, possono trarre origine da attività economiche di per sé lecite».

Banca d'Italia in prima linea

Due anni fa l'Unità di informazione finanziaria (Uif) della Banca d'Italia ha istituito una struttura specializzata nell'esame

delle operazioni sospette di money transfer e terrorismo, con procedure che elaborano specifici indicatori di rischio sui

soggetti o sul tipo di anomalia rilevata, utili per individuare l'esistenza di network internazionali difficilmente riconducibili

a rimesse di emigranti.

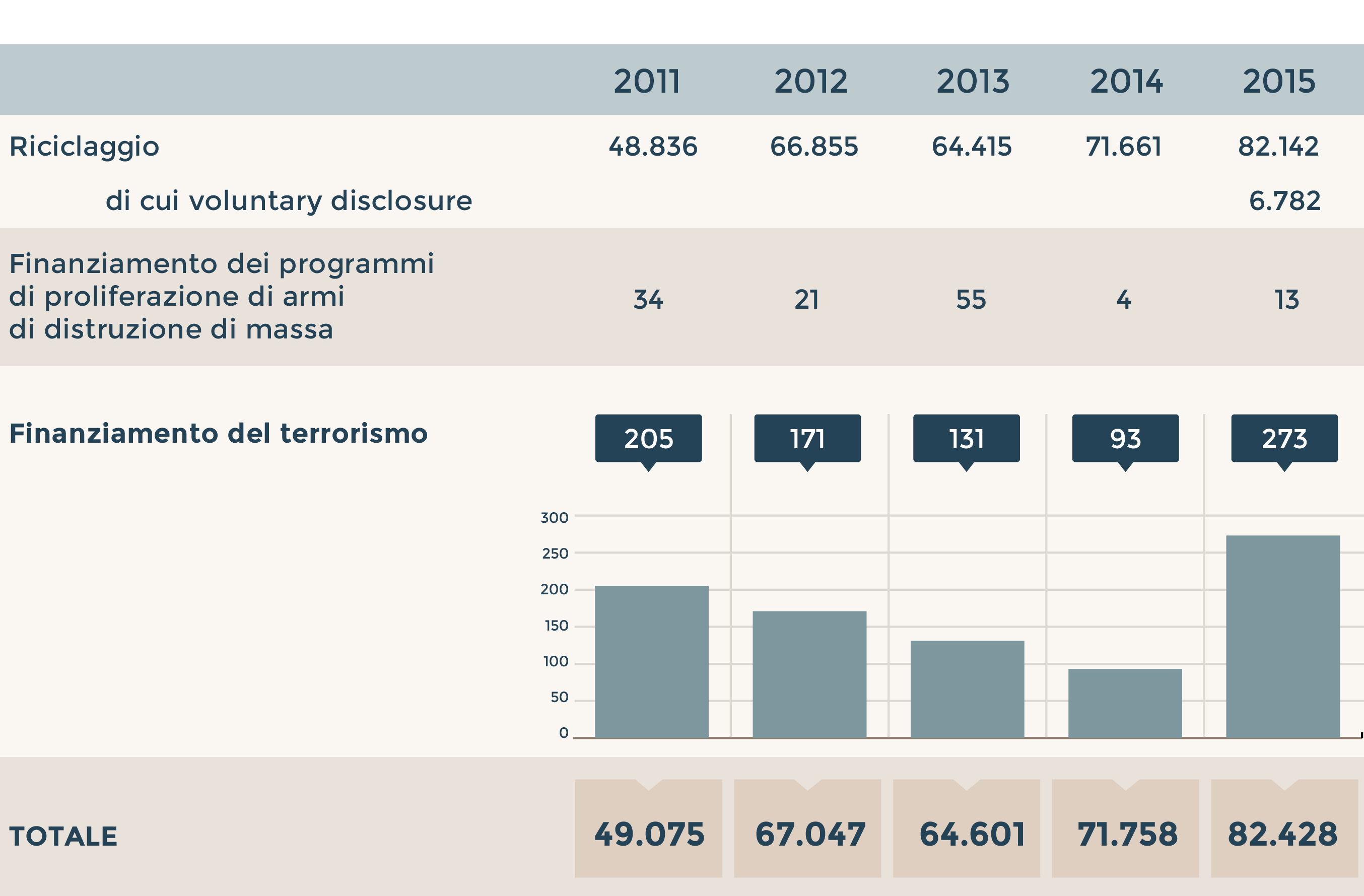

Valori assoluti (Fonte: UIF - Banca d’Italia)

Nel 2015 circa il 9,8% dei clienti segnalati dal circuito dei money transfer è apparso inserito in quelle reti relazionali

e in alcuni casi con contatti anche in zone a rischio terrorismo. Nel biennio 2014-2015 circa il 10% delle segnalazioni di sospetto di finanziamento del terrorismo è stato trasmesso da money

transfer. «Tali segnalazioni si inquadrano spesso nella fenomenologia generale dei “frazionamenti” – ha dichiarato il 19 aprile

2016 presso la Commissione finanze della Camera Claudio Clemente, a capo dell'Uif di Bankitalia – volti a eludere il limite normativo dei trasferimenti a favore di uno stesso soggetto o di gruppi di soggetti, aggravata

dalla localizzazione delle controparti in aree a rischio terrorismo. Una seconda tipologia di segnalazioni, divenuta prevalente

nell'ultimo anno, riguarda operazioni occasionali, originariamente non individuate come sospette, eseguite da clienti risultati

poi coinvolti in vicende di terrorismo, sulla base di fonti aperte o di richieste di informazioni da parte di autorità; in

tali casi l'analisi delle reti relazionali del terrorista consente di individuare i suoi contatti e quindi i possibili fiancheggiatori».

Le operazioni sospette

Come si può leggere nel Rapporto annuale dell'Uif presentato a Roma a maggio 2016, nel 2015 le segnalazioni sospette dal circuito

money transfer sono state 2.268 per oltre 200mila operazioni. Una goccia nell'oceano, visto che gli operatori attivi sono

stati appena 21 e da tre soli di questi è giunto l'83% delle segnalazioni.

La casistica più diffusa (oltre il 50% dei casi) è riferibile a trasferimenti di importo contenuto, spesso diretti verso lo

stesso Paese di origine degli esecutori e valutati a rischio basso o medio-basso. Per circa un terzo dei casi le segnalazioni sono state giudicate a rischio medio in quanto associate a importi complessivi

rilevanti o per la presenza di numerosi controparti situate in Paesi diversi da quello di origine del mittente.

Le anomalie più rischiose (13% del totale) sono quelle caratterizzate dalla presenza di elementi di attenzione connessi a

notizie di reato o a soggetti indagati, in alcuni casi anche per vicende di terrorismo o relative a network di soggetti che

operano per finalità illecite riferibili anche a organizzazioni criminali.

Nel dettaglio – certifica a pagina 52 il rapporto Uif – il numero di segnalazioni classificate sotto la voce di sospetto “finanziamento

al terrorismo” provenienti dai money transfer sono state 273 (il triplo rispetto al 2014).

Un numero residuale di segnalazioni ma che appare il più significativo nella prospettiva di una sensibilità maggiore degli

intermediari, è collegato all'identificazione di tracce finanziarie o comportamenti della clientela che, anche sulla base

di evidenze di cronaca, sono stati associati a situazioni di terrorismo religioso o a casi di foreign terrorist fighters.

Tanto per fare alcuni esempi, si è trattato di anomalie finanziarie associate ad acquisto di biglietti aerei, prelievi ripetuti

all'estero, liquidazione improvvisa di attività o erogazione di finanziamenti, acquisto di polveri metalliche o attività sui

social media collegate al proselitismo religioso.

Il 2 febbraio, nel corso del convegno di Ostia, Clemente ha fornito alcuni nuovi dati sulle operazioni di finanziamento del

terrorismo internazionale, affermando che è stato registrato un aumento esponenziale di operazioni sospette: sono state 741

quelle segnalate nel 2016, «con un incremento di sei volte in due anni». Ecco perché, ha aggiunto Clemente, c'è bisogno di

un cambio di passo per affrontare «le nuove sfide di un fenomeno in evoluzione». In particolare, ha aggiunto Clemente, il 70% delle segnalazioni proveniva da Lombardia, Emilia Romagna, Veneto e Piemonte.

Non solo persone fisiche, ma spesso anche enti no profit sospettati di finanziare le reti terroristiche. Negli ultimi due

anni gli enti di controllo europei hanno scambiato informazioni su 30mila persone. Sotto la lente degli organismi di prevenzione

sono finiti bonifici bancari e versamenti verso Paesi arabi, Nord Africa e Somalia.

Crowdfunding e raccolta fondi online

Il 18 aprile 2016 l'Uif ha emanato una comunicazione con la quale ha ricordato ancora una volta che il finanziamento del terrorismo

avviene, in parte, attraverso modalità e canali operativi tradizionali quali l'utilizzo distorto di organizzazioni non lucrative

o il trasferimento di fondi tramite money transfer ma anche con modalità ancora ampiamente inesplorate.

Quella stessa comunicazione ha infatti sottolineato che le opportunità offerte dall'innovazione tecnologica, in particolare

dal web, possono essere utilizzate per finalità di finanziamento del terrorismo. In questo ambito emergono la possibilità

di raccogliere fondi online anche attraverso piattaforme di crowdfunding; l'utilizzo di strumenti di pagamento, anche in valuta,

sempre più veloci ed economici; il ricorso a valute virtuali.

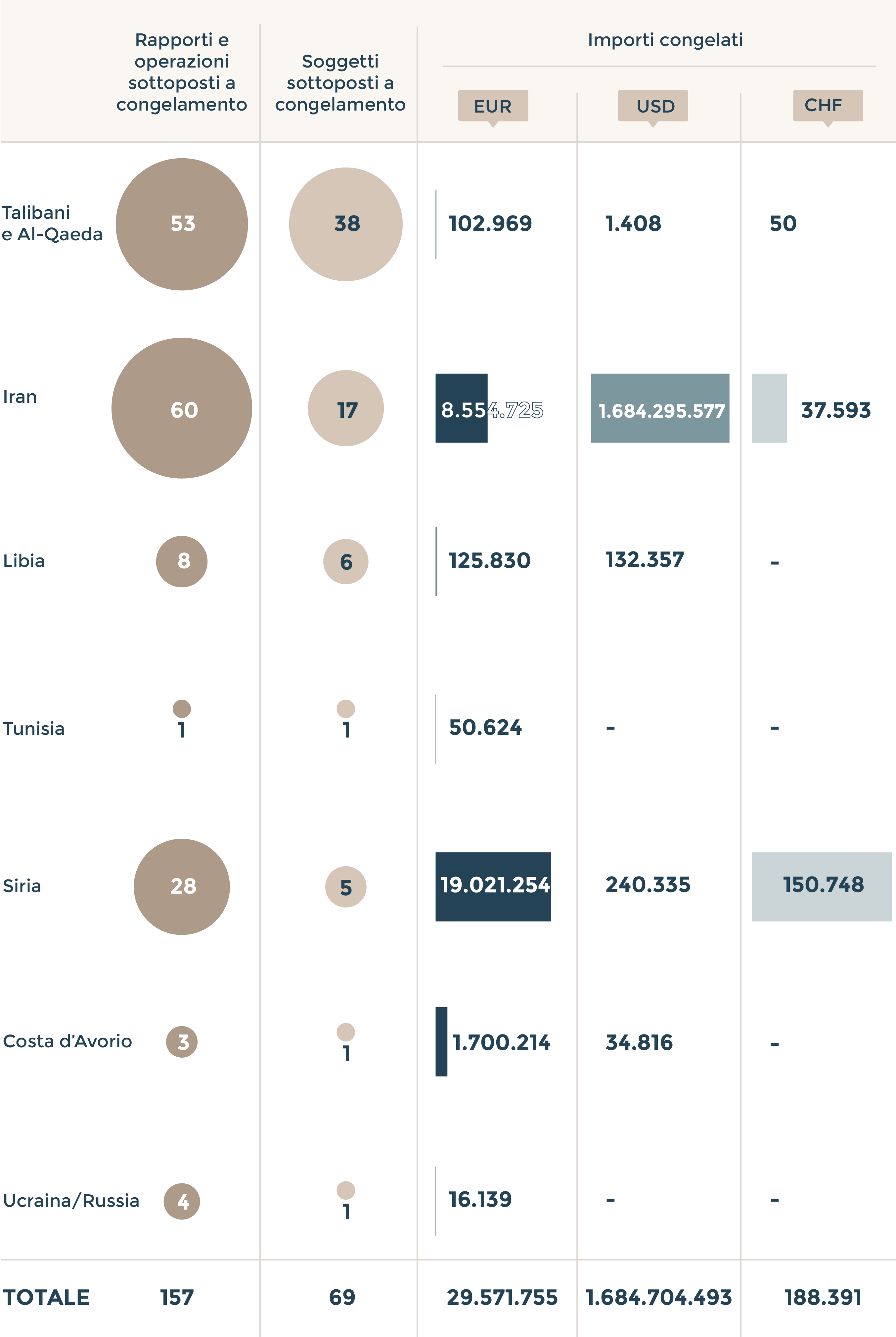

Il congelamento dei fondi

Nella lotta al terrorismo internazionale anche le “finanze” congelate hanno la loro importanza. Sempre nell'ultimo rapporto

annuale dell'Uif si legge che nel 2015 l'Unità di informazione finanziaria ha ricevuto complessivamente 29 comunicazioni relative

a congelamento di fondi nei confronti di persone fisiche o giuridiche incluse nelle liste dei destinatari di sanzioni finanziarie

internazionali. Nella maggior parte dei casi si tratta di aggiornamenti relativi alla movimentazione effettuata su conti intestati

a banche iraniane e siriane. Complessivamente i fondi congelati a fine 2015 sono stati di poco superiori ai 29,5 milioni di euro, circa 1,6 miliardi di

dollari e 188.391 franchi svizzeri.

A fine 2014 le risorse complessivamente sottoposte in Italia a misure di congelamento ammontavano invece a circa 32 milioni

di euro, 3,6 miliardi di dollari Usa e poco meno di 200 mila franchi svizzeri, riconducibili a 67 soggetti. La diminuzione,

rispetto al 2013, dei fondi in dollari esposti alla voce “Talibani e Al-Qaeda” derivava dalla declassificazione di un singolo soggetto, con il conseguente sblocco dei fondi di sua pertinenza.

Al 31 dicembre 2015 (Fonte: UIF - Banca d’Italia)

Nel gennaio 2014, a seguito della stipula di un accordo diplomatico con l'Iran per una soluzione a lungo termine della questione

nucleare, sono stati innalzati i limiti per i trasferimenti di fondi da e verso soggetti iraniani. La soglia per l'obbligo

di notifica preventiva al Comitato di sicurezza finanziaria è passata da 10mila a 100mila euro; quella per l'obbligo di autorizzazione

da 40mila a 400mila euro. A seguito di queste modifiche il numero di istanze di autorizzazione al trasferimento di fondi da

o verso soggetti iraniani si è considerevolmente ridotto passando dalle oltre 4.300 del 2013 a circa 1.400 nel corso del 2014.

Il nuovo regolamento Ue ha eliminato, in esecuzione degli accordi di luglio 2015 sulle sanzioni finanziarie nei confronti

dell'Iran, numerose entità e soggetti. Il dato sui congelamenti dei fondi e delle risorse economiche – avverte l'Uif nel rapporto

di maggio 2016 – ne risulterà fortemente ridimensionato già a partire dal bilancio che sarà fatto per lo stesso 2016.

L'attenzione è costante nel tempo. Solo alla fine del 2011 – tanto per dare un parametro di riferimento – le risorse sottoposte a misure di congelamento ammontavano

a circa 77 milioni di euro, riconducibili a 59 soggetti. La maggior parte dei fondi congelati (69 milioni di euro) si riferiva

a operazioni e rapporti intrattenuti con le banche siriane. Oltre ai milioni di euro, risultavano congelati anche 777 milioni

di dollari.

L'analisi del comitato di sicurezza

Il Comitato di sicurezza finanziaria presso il ministero dell'Economia, nel luglio 2014 ha presentato il primo (e per ora

unico) rapporto sull'analisi nazionale dei rischi di riciclaggio e finanziamento del terrorismo. Da pagina 19 del voluminoso

rapporto si legge il paragrafo sul terrorismo di matrice confessionale, che si spinge in valutazioni che da luglio 2014 ad

oggi meritano forse di essere riviste. Si legge infatti che «è necessario operare una distinzione tra la minaccia terroristica

e la minaccia di finanziamento del terrorismo: solo quest’ultima, che il gruppo di lavoro ritiene poco significativa, è oggetto

di analisi in questa sede. Sono invece valutate molto significative le criticità del sistema economico-sociale, per cui la

valutazione finale del rischio inerente è abbastanza significativa».

Il Comitato di sicurezza finanziaria dettaglia anche le insidie che si nascondono dietro il trasferimento dei soldi. Mentre per i fondi raccolti in Italia che qui rimangono o che vengono trasferiti all'estero o che, infine, sono raccolti

all'estero e trasferiti in Italia, ci sono possibilità di sviluppare attività di carattere preventivo e repressivo (basti

pensare al monitoraggio effettuato sulle reti di money transfer) c'è una quarta modalità di raccolta che sfugge a controlli

efficaci. Si tratta dell'ipotesi di finanziamento proveniente da fonti all'estero verso organizzazioni terroristiche o terroristi

individuali attivi all'estero che tuttavia minacciano gli interessi dei Paesi occidentali. È questo il caso di quei flussi

finanziari che alimentano le organizzazioni filo qaediste attive nei teatri jihadisti, come Iraq o Afghanistan, dove sono

presenti contingenti militari o comunque interessi nazionali minacciati da possibili attacchi terroristici. «Questa categoria

risulta di fatto impermeabile ad eventuali interventi di carattere nazionale – si legge nell'analisi del Comitato – richiedendo

azioni sinergiche a livello sovranazionale».

L'analisi del Fatf-Gafi

Anche il Gruppo d'azione finanziaria-Financial action task force (Gafi-Fatf), l'organismo intergovernativo indipendente che

sviluppa e promuove politiche finalizzate a proteggere il sistema finanziario globale contro il riciclaggio, il finanziamento

del terrorismo e il finanziamento della proliferazione delle armi di distruzione di massa, si è messo ad analizzare il fenomeno

dei money transfer.

“Si ha ragione di ritenere che i talebani abbiano ricorso al sistema creditizio per ripulire i soldi del traffico di droga ma siano ritornati a ricorrere ai money transfer a fronte dell’introduzione di discipline più rigide del sistema bancario afgano”

A parte la continua allerta sul fenomeno (l'ultima nel corso del meeting plenario a Parigi dal 17 al 19 febbraio 2016) va segnalato il report dell'ottobre 2015. Si può leggere tutta la preoccupazione per un sistema che fa acqua da tutte le parti. «Si ha ragione di ritenere – si legge nel rapporto – che i talebani abbiano fatto ricorso alle sistema creditizio per ripulire i soldi del traffico di droga ma siano ritornati a ricorrere ai money transfer a fronte dell'introduzione di discipline più rigide del sistema bancario afgano. Il report sul nord Africa, invece ha svelato il ricorso ai money transfer per reclutare foreign fighters a aiutare il loro transito in zone di conflitto. Allo stesso modo l'analisi sull'Isis ha evidenziato che una metodologia comune per finanziare i foreign fighters è di spedire soldi attraverso società che hanno propri agenti nelle zone di confine ai dei territori in mano alla stesso Isis».

Domani la terza puntata «Il flusso carsico dei soldi dall'Italia alla Cina»

Blog Guardie o ladri

http://robertogalullo.blog.ilsole24ore.com

Blog L'urlo

http://angelomincuzzi.blog.ilsole24ore.com

© Riproduzione riservata