Atlante II intende comprare le sofferenze delle banche italiane a un prezzo fino al 32 per cento del valore originario. Un livello ben più elevato di quello che oggi i fondi di investimento sono disposti a concedere, ma comunque ritenuto «compatibile» con un rendimento atteso del 6 per cento. E per fare tutto questo, il fondo guidato da Alessandro Penati avrà una potenza di fuoco che oscillerà tra una size minima di 1,25 miliardi (già potenzialmente superata) e una massima che potrà salire fino a 5 miliardi di euro.

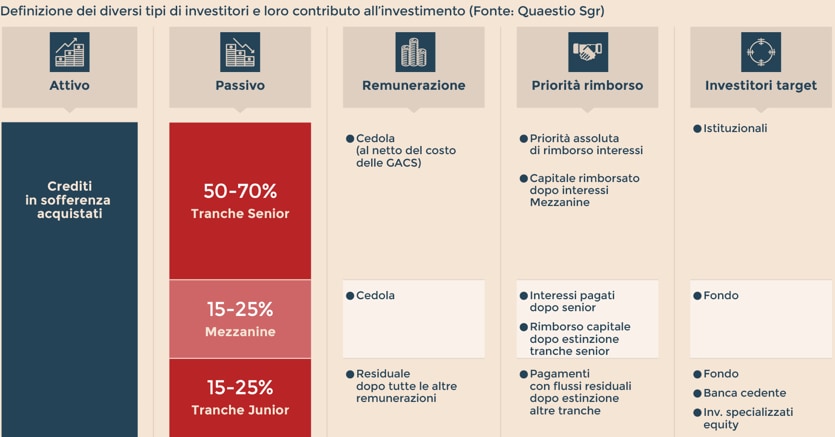

Sono solo alcune delle linee guida contenute nel business plan di Atlante II. Il documento riservato e diffuso ai potenziali sottoscrittori, di cui Il Sole 24 Ore è venuto in possesso, illustra le caratteristiche, le prospettive finanziarie e le modalità operative del fondo. Cinquantotto pagine che descrivono quali sono le potenzialità dell’investimento in strumenti finanziari quali le tranche junior e mezzanine, realizzate cartolarizzando Npl che potranno provenire da una «pluralità di banche italiane».

Dopo l’esperienza positiva di Atlante, che ha puntato sull’equity degli istituti in crisi e ha messo in sicurezza gli aumenti di capitale di Popolare di Vicenza e Veneto Banca (per un totale di 2,5 miliardi), ora dunque il focus del fondo promosso da Quaestio Sgr, guidato da Alessandro Penati, si sposta sull’investimento esclusivo in non performing loans. Un mercato per ora «ingessato», come lo descrive il documento, ma che potrebbe offrire ritorni interessanti agli investitori istituzionali, bancari e assicurativi.

Elemento decisivo sarà il prezzo di acquisizione degli Npl. Che come detto salirà fino al 32% del valore originario.Tutto ovviamente dipenderà dalla due diligence che sarà condotta sui portafogli da parte degli operatori specializzati. Il valore finale tuttavia sarà funzione soprattutto di un elemento fino ad oggi poco evidenziato, ma che per Atlante rappresenta un fattore decisivo, ovvero la composizione del portafoglio di Npl e la scomposizione tra la parte di crediti garantiti (a più alto rendimento) e non garantiti.

Tra gli investitori un ruolo di rilievo nel capitale lo avrà il fondo Atlante. Il cui impegno si attesterà «indicativamente tra 800 milioni e 1,25 miliardi», cifra inferiore agli 1,75 miliardi rimasti a disposizione dopo gli aumenti delle due banche venete. Una scelta, quella di trattenere risorse nel primo veicolo, che forse risponde alla richiesta della Bce di non svuotare del tutto un fondo che, comunque, ha una funzione di azionista di due banche. Atlante potrà comunque aumentare il suo impegno nel braccio dedicato agli Npl «dopo giugno 2017», dedicandovi «tutta la disponibilità residua».

Mentre è in corso la raccolta delle risorse presso investitori come Cdp, le casse previdenziali, assicurazioni e banche (tra cui Intesa e UniCredit) è previsto che il primo closing per le sottoscrizioni si chiuda il prossimo 8 agosto.

Atlante II (che si avvale di Fonspa per la due diligence dei portafogli, di Oliver Wyman per la selezione degli special servicer, insieme a Deloitte per la valutazione dei beni e PwC per la revisione) punta ad avere ampi spazi di manovra. E a generare un ritorno sia dall’investimento nella cartolarizzazione che dall’investimento in «strumenti finanziari ad hoc». Il fondo non esclude di garantirsi una partecipazione al capitale (un cosiddetto «equity kicker») attraverso «qualsiasi strumento finanziario», nel caso in cui l’investimento in Npl comporti un «significativo re-rating del valore della banca». Possibile, almeno in teoria, che il veicolo dunque sottoscriva una partecipazione al capitale di rischio a valle della dismissione di portafogli. Tra le opzioni ipotizzate da Atlante c’è anche il varo di una bad bank, in cui “riversare” i crediti in sofferenza in vista di una loro valorizzazione.

Infine, attenzione anche sulla nomina «di un master servicer e di almeno due special servicer per ogni operazione». Possibile tuttavia che per il caso di Mps, realtà su cui gravano oltre 46 miliardi di deteriorati, si arrivi anche a 4 servicer speciali. Che messi in competizione tra loro permetteranno un recupero «più incisivo» con una attesa «riduzione dei costi». Quaestio tratterrà una commissione dello 0,3%, scontata allo 0,23% sulla quota a carico di Atlante I.

@lucaaldodavi

@marcoferrando77

© Riproduzione riservata