Qualcuno si è stupito, altri hanno semplicemente tirato un sospiro di sollievo nel constatare come quasi 50 giorni dopo le elezioni dall’esito più incerto degli ultimi decenni nessuna bufera si sia abbattuta sui titoli di Stato italiani, che anzi hanno guadagnato terreno rispetto a quel 4 marzo. Il fatto che i rendimenti del BTp decennale abbiano questa settimana oscillato sui valori minimi dallo scorso dicembre e che lo spread nei confronti del Bund tedesco, abituale barometro delle tensioni, viaggi addirittura di nuovo sui livelli dell’agosto 2016 si giustifica in sé con una serie di fattori che spaziano principalmente dalla ripresa economica in corso e dall’atteggiamento pur sempre espansivo della Banca centrale europea.

L’altra faccia della medaglia

Il fenomeno cela però dietro di sé un’altra parte di verità, che per il nostro Paese rischia di essere decisamente meno confortante della precedente: nelle ultime settimane i titoli del Tesoro hanno continuato a perdere terreno nei confronti di quelli di Spagna e anche del Portogallo, cioè degli strumenti che sono confrontabili in modo più diretto. Vista da questo lato, la sottoperformance italiana assume un po’ il sapore dell’occasione perduta, della possibilità cioè di abbassare ulteriormente un costo del debito (già ampiamente ridotto negli ultimi anni grazie alle manovre Bce) anche, ma non solo, a causa dell’impossibilità di formare fino a questo momento un Governo .

Il lungo duello fra Roma e Madrid

I rendimenti dei titoli di Roma e Madrid, che nella storia recente si sono più volte rincorsi e superati a vicenda, sono al momento separati da circa 50 centesimi: uno scarto a vantaggio di questi ultimi che, secondo UniCredit Research, è soltanto in parte giustificato da elementi «fondamentali» che attengono cioè alla crescita economica dei due Paesi, al loro debito e alla quota che è in mano a investitori esteri, nonché ovviamente anche alle azioni targate Bce. Il fair value, ovvero la giusta distanza fra i tassi di BTp e Bonos decennali, sarebbe infatti per gli analisti in questo momento di «appena» 30 punti base.

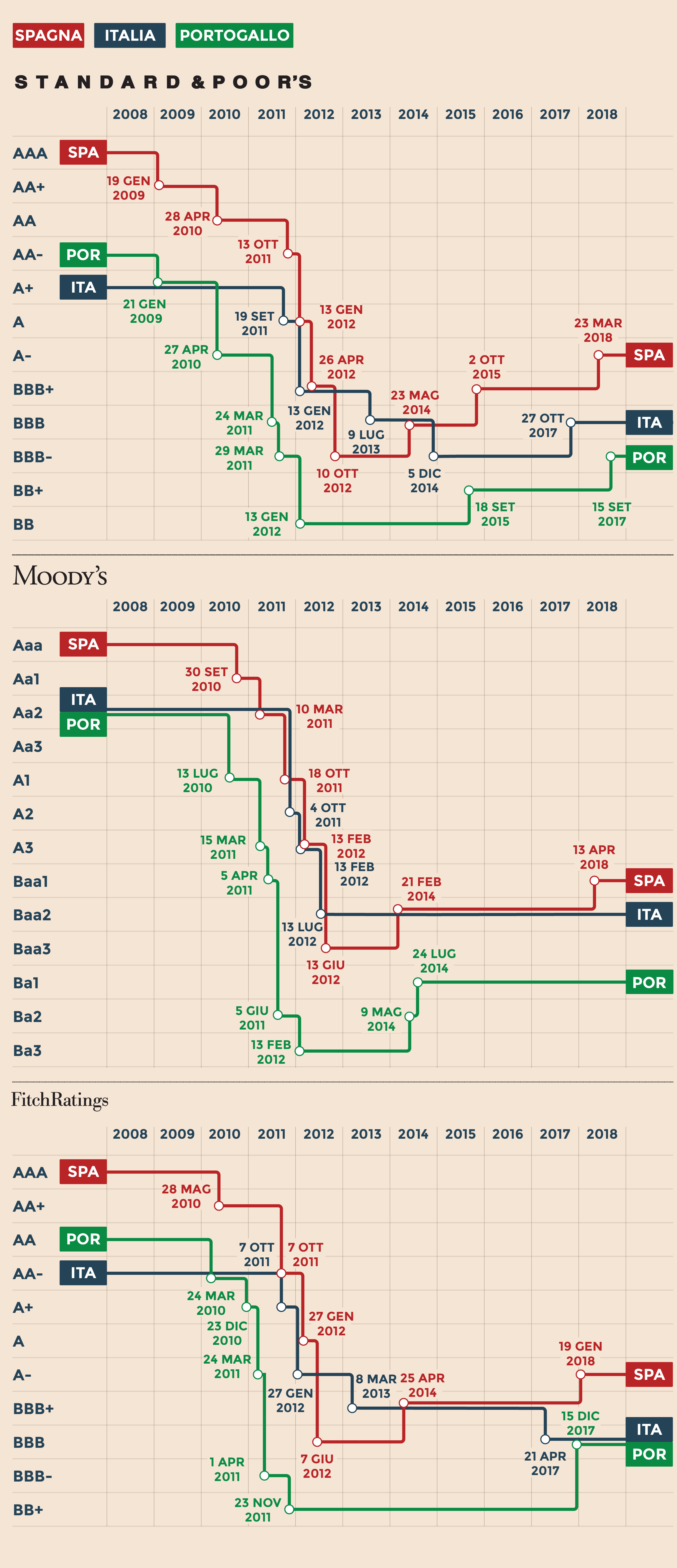

Gli altri 20 centesimi vanno dunque ricercati altrove, in parte anche nell’impasse politica che ci sta condizionando in misura diretta o indiretta. Il motivo principale sembra essere infatti il miglior trattamento che le agenzie di rating stanno destinando alla Spagna, il cui giudizio ha complessivamente ricevuto ben 7 promozioni da parte delle 3 «big» negli ultimi 5 anni contro l’unica (S&P lo scorso ottobre) riservata all’Italia. Grazie a questi riconoscimenti Madrid ha potuto riconquistare la «A» da parte di Fitch e S&P, con l’effetto di «rimuovere una barriera connessa ai mandati formali o informali degli istituzionali e sbloccare di fatto una parte della domanda degli investitori», spiegano Luca Cazzulani e Chiara Cremonesi di UniCredit Research.

“«Pressioni al ribasso sul rating potrebbero emergere nel caso di un rallentamento del processo di consolidamento del debito, soprattutto se il nuovo Governo dovesse abbandonare l’impegno al consolidamento fiscale»”

Standard & Poor’s

Per arrivare a un livello simile mancherebbero al nostro Paese ancora un paio di gradini, che però appaiono piuttosto impensabili da scalare in presenza di uno scenario che ci vede crescere meno della metà rispetto alla Spagna (1,5% contro 3,1% nel 2018 secondo le previsioni della Commissione Ue) a fronte di un debito pubblico decisamente più elevato (132% contro 98% rispetto al Pil). E che lascia soprattutto tanti dubbi ad analisti e investitori sul piano della stabilità politica: «Pressioni al ribasso sul rating potrebbero emergere nel caso di un rallentamento del processo di consolidamento del debito, soprattutto se il nuovo Governo dovesse abbandonare l’impegno preso dai precedenti a un’azione prolungata tendente al consolidamento fiscale», scrisse non a caso all’indomani dell’apertura delle urne S&P, che venerdì prossimo sarà la prima agenzia a pronunciarsi sul nostro Paese.

L’exploit del Portogallo

Difficile quindi ipotizzare una revisione al rialzo del rating sui BTp italiani, probabilmente anche il prossimo 31 agosto quando toccherà a Fitch rivedere il giudizio o il 7 settembre con Moody’s (l’unica che conserva addirittura un outlook negativo sul nostro debito). Le agenzie non sono del resto l’unica determinante per i rendimenti obbligazionari, come dimostra il Portogallo: Lisbona, che nella tarda serata di ieri è stata di nuovo esaminata da Moody’s, resta sempre mediamente un gradino al di sotto di Roma, eppure i suoi titoli hanno ormai da tempo messo la freccia per effettuare effettuato il sorpasso (a 10 anni rendono 1,65% contro 1,78%). Un motivo in più per rimpiangere l’occasione perduta.

Come sono cambiati i rating di Italia, Spagna e Portogallo negli ultimi 10 anni

© Riproduzione riservata