Il panico si sta diffondendo sul mercato dei fondi immobiliari inglesi. L’effetto contagio scaturito in primis dal congelamento dei fondi Standard Life e poi di Aviva e M&G si è diffuso ieri con la chiusura di altri tre fondi real estate: uno di Henderson global investors, uno di Columbia Threadneedle Investments e l’ultimo di Canada Life. In tutto sono stati sospesi da lunedì fondi per un controvalore di 14,8 miliardi di sterline (al cambio di ieri 17,8 miliardi di euro), una bella fetta di quei 24,5 miliardi di sterline allocati nei fondi inglesi (dati dell’associazione di settore).

Alcuni dei fondi menzionati hanno comunque una buona liquidità in pancia. Per esempio i fondi Henderson e Aviva, ma la paura di dover ripagare in un colpo solo ai risparmiatori un numero considerevole di quote ha spinto le società a prendere tempo. Non solo. Le società di gestione si sono portate avanti svalutando del 5% il patrimonio dei fondi, viste le stime di ribasso che circolano per il mercato immobiliare inglese fronte commercial ( i settori non residenziali per intenderci).

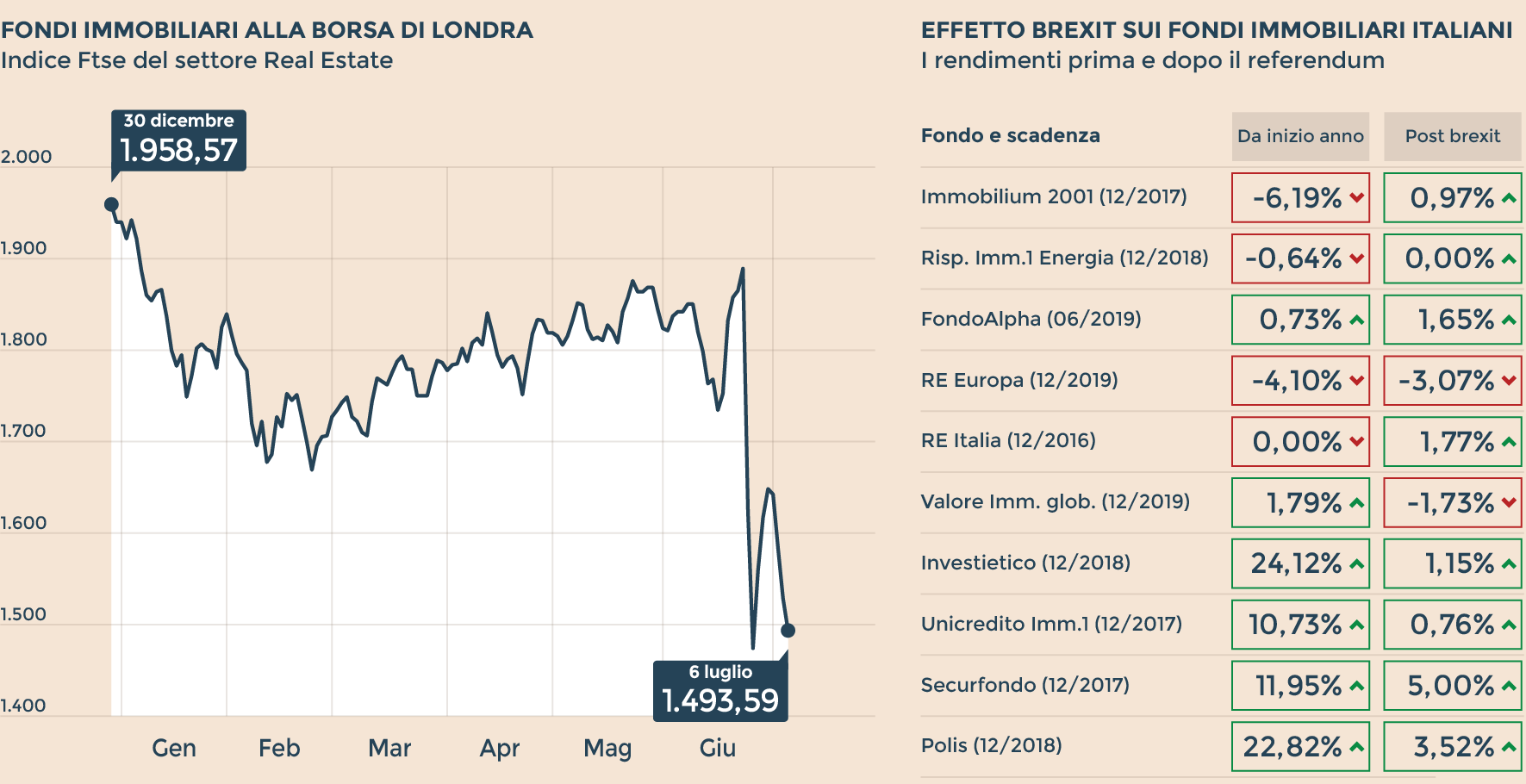

Si è innescato quindi un effetto valanga che ha aperto scenari nuovi. E ha spinto alla ricerca di altre mete dove fare approdare parte dei capitali in circolazione. Prima del referendum, pur valutando una frenata della corsa del real estate inglese, nessuno immaginava che in pochi giorni tanti punti di domanda sarebbero emersi sul mattone. Londinese in primis. Se è vero che ormai le stime diffuse parlano di un calo del 20% nelle quotazioni degli uffici nei prossimi due anni. «È innegabile che il real estate in Uk stia perdendo appeal – ha sottolineato Alexandre Astier, head of capital markets di Cbre in Italia -. I capitali gestiti da asset manager europei focalizzati sul Continente usciranno dal Regno Unito per trovare la strada verso Germania, Francia, Italia e Spagna, se invece si tratta di investimenti in dollari è probabile che tornino verso gli Usa». Astier ha ricordato anche che la crisi del 2007 è partita proprio dal congelamento di due fondi Bnp Paribas, con le dovute differenze tra Paesi e settori.

“Più gli inglesi perdono tempo senza dare risposte alla crisi innescata dalla scelta di lasciare l’Unione più l’incertezza cresce e nell’incertezza si vende”

Marcello Rubiu, partner di Norisk

«Il congelamento risolve una problematica operativa del fondo, ma diventa un problema per tutti gli altri – spiega Marcello Rubiu, partner di Norisk -. Più gli inglesi perdono tempo senza dare risposte alla crisi innescata dalla scelta di lasciare l’Unione, più l’incertezza cresce e nell’incertezza si vende».

In Italia, invece, il segmento dei fondi immobiliari quotati, che da anni naviga in una palude di scarsi scambi e quotazioni a forte sconto, ha ritrovato da qualche settimana una discreta vivacità grazie a una serie di Opa e contro-Opa tutte in arrivo da operatori americani. Si tratta di operatori che puntano a portarsi a casa, indebitandosi a tassi di interesse a zero, portafogli immobiliari già formati, in alcuni casi di qualità non elevata e con tenant la pubblica amministrazione, a forte sconto rispetto al Nav (Net asset value). « Gli immobili acquistati vengono poi rivenduti mesi dopo con prezzi decisamente più elevati – ha detto ancora Rubiu – come è avvenuto in qualche recente operazione».

Interessati ai nostri fondi quotati, e in qualche caso non quotati, sono proprio gli investitori esteri. Lo stesso Investietico è stato venduto a un operatore estero, Eurosic in questo caso. E forse anche Prelios Sgr punta ad approfittare del momento rimettendo sul mercato – come annunciato ieri -, con un mandato di vendita affidato a Cushman&Wakefield, il fondo Tecla.

Il segmento quotato italiano resta comunque di nicchia. «Ricordiamoci sempre che nell’ultima settimana i fondi italiani quotati tutti insieme hanno scambiato cinque milioni di euro» ha concluso Rubiu.

Dopo Delta, Alpha, Polis, Dinamico immobiliare e Mediolanum, quali altri fondi finiranno sotto scacco di investitori internazionali che puntano ad entrare per questa via nel real estate italiano o vogliono consolidare posizioni già avviate? A fare gola è il prezzo, e in alcuni casi si nota – anche se contrattazioni esigue possono ingannare – post-Brexit alcuni fondi hanno visto salire i valori di Borsa.

«C’è valore in Unicredito immobiliare Uno, controllato solo per il 20% da Fortress, mentre il resto è in mano a piccoli risparmiatori. Hanno venduto da poco la sede di Brembo, soldi prossimi a essere distribuiti – ha spiegato Rubiu -. E hanno in portafoglio una importante riconversione in residenziale a Roma di quella che fu sede del Banco di Roma in via Boncompagni. Anche Atlantic 1 resta interessante nonostante Blackstone ne detenga oltre il 40% delle quote». Altri fondi interessanti sono i due di Amundi, soprattutto quello Europa.

© Riproduzione riservata