Elezioni europee. Una variabile rilevante per le Borse. Il voto (previsto tra il 23 e il 26 maggio prossimi), a causa della

sfida dei partiti anti-europeisti, potrebbe segnare una svolta nell’Unione europea. O, perlomeno, modificarne gli assetti.

Una possibilità, a fronte della partita a scacchi sui dazi tra Usa e Cina e delle mosse delle banche centrali, che crea incertezza sui listini. Soprattutto in un mese come l’attuale notoriamente ostico per le Borse. Quali allora le

strategie per il risparmiatore?

Dati al 07/05/2019(Fonte: Silvio Bona, analista indipendente)

L’andamento del BTp decennale

Il titolo di Stato italiano a 10 anni è la cartina di tornasole dell’umore degli investitori rispetto al mercato domestico.

«Dal 2016 ad oggi -spiega Silvio Bona, analista tecnico indipendente - il rendimento del governativo è inserito in un canale

ascendente». Cioè: un intervallo contraddistinto, nella parte bassa, da un pavimento “inclinato” di supporti dinamici (livelli

in cui la pressione dei

EUROPEE 2019 - IL DOSSIER DE IL SOLE 24 ORE

compratori supera quella dei venditori) crescenti; e, nella parte alta, da un tetto inclinato di resistenze dinamiche (livelli dove la pressione dei venditori è maggiore rispetto a quella dei compratori) anch’esse crescenti. «In un simile scenario - aggiunge Bona - è possibile ipotizzare, nel breve periodo e prima del voto, anche una contrazione del tasso fino a quota 219 punti base». Successivamente, tuttavia, il rischio «è di assistere al rialzo del rendimento stesso che, ricordiamolo, ha una resistenza statica situata in area 361 punti base».

GUARDA IL VIDEO - Elezioni europee, ecco come si vota

«A ben vedere - sottolinea Antonio Cesarano, Chief Global Strategist di Intermonte Sim - è importante suddividere i prossimi

giorni in una fase pre-elettorale e in una post-elettorale». Ebbene: nel primo periodo vanno concretizzandosi alcuni segnali

d’indebolimento della tregua da parte di agenzie di rating e Unione Europea nei confronti dell’Italia. «Proprio ieri Bruxelles

ha rivisto al ribasso (+0,1%, ndr) il suo già contenuto oulook 2019 sul Pil del Belpaese». Una situazione che, segnalando

l’acuirsi nuovamente della tensione tra l’Ue e Roma, potrebbe fare salire il pressing sul rendimento. Al di là di ciò, però,

è ancora più importante il periodo dopo le elezioni. «Qui - spiega Cesarano - conta l’individuazione del possibile momento

di pericolo». Vale a dire? «Il voto delle Europee, che secondo gli attuali sondaggi non dovrebbe portare alla vittoria dei

sovranisti nel Vecchio continente, ha un effetto “collaterale” per l’Italia». Le tensioni nella maggioranza tra Lega e M5S

sono già elevate. Nell’ipotesi in cui, contestualmente all’eventuale forte calo dei pentastellati, il partito guidato da Matteo

Salvini facesse il pieno di voti il rischio di «elezioni anticipate salirebbe. Si tratta di uno scenario temuto dagli investitori

». Un contesto d’incertezza che inevitabilmente, da un lato, porterebbe ulteriore volatilità sul rendimento del BTp; e, dall’altro,

«farebbe salire lo spread BTp - Bund»

Diversamente: nel momento in cui il “redde rationem” (se mai realmente ci sarà) tra Salvini e il Vice Premier Luigi Di Maio

fosse spostato a dopo l’estate, i mercati rimarrebbero più tranquilli e il focus sarebbe sugli appuntamenti di inizio giugno.

Il 5 del mese prossimo, infatti, c’è il Country report dell’Ue sull’Italia. Ma soprattutto il 6 è prevista la riunione della

Bce. «In quell’occasione - dice sempre Cesarano - il Presidente della Banca centrale europea Mario Draghi dovrà fornire i

dettagli del nuovo Ltlro». Si tratta di un evento rilevante perchè, nel momento in cui non fossero previste penalità per l’utilizzo

dei prestiti nell’acquisto di titoli governativi, è probabile che le banche sfruttino questi denari anche per il carry trade.

Un’eventualità che sarebbe di sostegno alle quotazioni del BTp.

Dati al 07/05/2019(Fonte: Silvio Bona, analista indipendente)

Il mondo di Piazza Affari

Fin qui alcune considerazioni riguardo i nostri titoli di Stato. Quali, però, le prospettive della Borsa di Milano? Il Ftse

Mib, analogamente ai principali indici mondiali, ha realizzato una performance positiva nei primi 4 mesi dell’anno. Sul lungo

periodo il paniere delle blue chip, va ricordato, si sta muovendo in un canale laterale che nella parte inferiore è definito

da quota 12.530 punti e in quella superiore dall’area di 24.500 punti. «Più sul breve, invece- spiega Bona -, non stupisce

il ritracciamento del Ftse Mib oltre il supporto in area 21.380 punti. Il livello è stato rotto al ribasso e, a questo punto,

bisogna fare attenzione al nuovo “pavimento” a circa 20.980 punti».

Ciò considerato può ipotizzarsi «un consolidamento dell’indice. Vale a dire: lo smaltimento, da un lato, degli eccessi legati al forte rialzo della prima parte dell’anno. E, dall’altro, l’avvio di una fase laterale». Cioè l’indice andrebbe un po’ su e un po’ giù. La valutazione è condivisa da Ivano Menabue: «L’impostazione sul medio periodo di Piazza Affari - spiega l’analista tecnico - è per l’appunto laterale. La predominanza dei compratori, con orizzonte temporale ad un mese, si alterna con la maggiore forza dei venditori». Ciò detto, «più nel breve, assistiamo alla prevalenza dei venditori, con operatività giornaliera, rispetto a chi vuole acquistare titoli». Da qui il trend di questi giorni.

Al di là di ciò, tuttavia, gli esperti ricordano in coro l’esistenza del caso-Italia. «È vero che - dice Cesarano - la variabile elezioni è meno importante sull’azionario rispetto ai titoli di Stato. E però, nel momento in cui l’esito del voto portasse all’aprirsi della crisi politica, gli effetti su Piazza Affari si farebbero sentire». «Ci sarebbero prese di profitto in ottica “risk off”» fa da eco Bona. «Il contesto - aggiunge Menabue - si complicherebbe non poco».

Il fronte azionario europeo

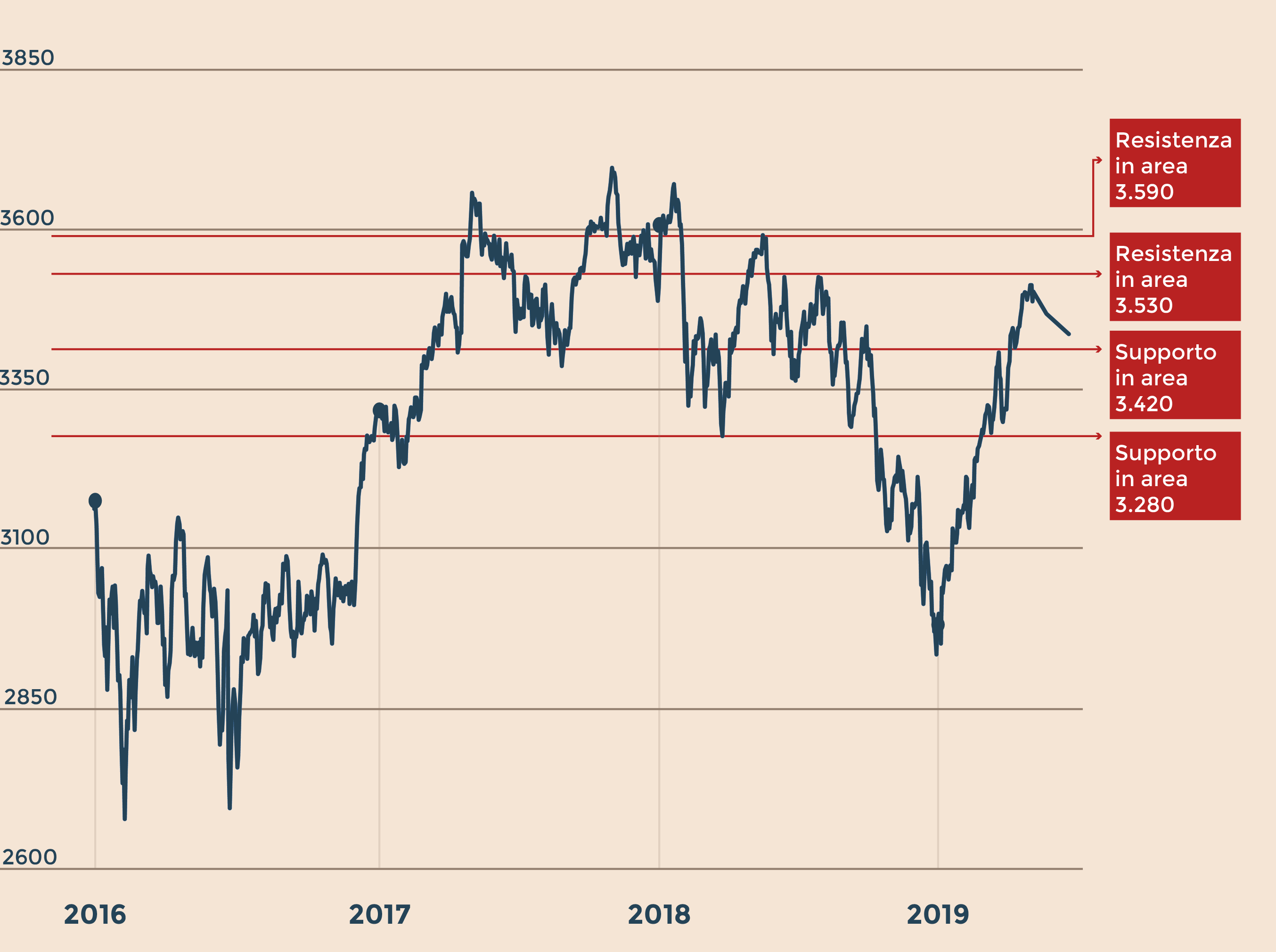

Ma non è solamente il fronte italiano. Ovviamente si guarda anche all’Europa. In tal senso un indicatore interessante è l’EuroStoxx

50. Qui, nel lungo periodo, si ripresenta l’alternanza del predominio di acquirenti e venditori (sull’arco temporale mensile)

che segnala l’impostazione laterale dell’indice paneuropeo. Più sul medio, poi, continua a persistere la prevalenza d’investitori

in acquisto dal che «può desumersi -spiega Menabue -che, rebus sic stantibus, il mercato non sconta la vittoria dei sovranisti».

«Rispetto, invece, al particolare andamento dell’indice - aggiunge Bona - l’EuroStoxx danza», a causa della recente correzione,

«in prossimità del supporto statico intorno a 3420 punti. Qui, se i corsi azionari rimbalzano, potrebbe assistersi prima delle

elezioni fin’anche ad un’accelerazione». Altrimenti dovrebbe avviarsi subito un «ampio movimento laterale compreso nella forchetta

tra 3.280 e 3.600 punti».

Dati al 07/05/2019(Fonte: Silvio Bona, analista indipendente)

L’operatività statunitense

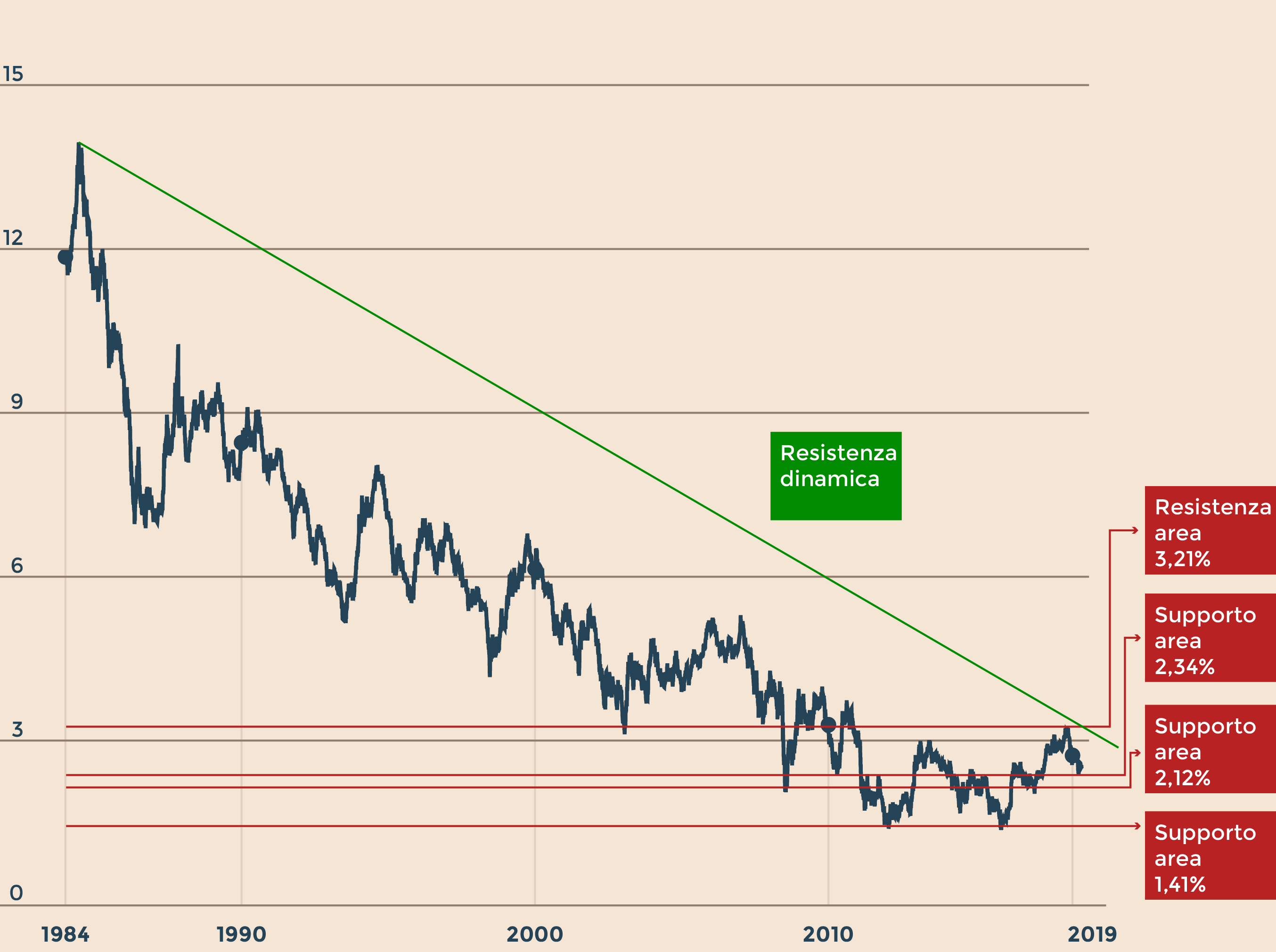

Infine il mondo a stelle e strisce. Il T-Bond decennale ieri viaggiava con un rendimento intorno al 2,5%. Il governativo statunitense,

da metà 2010, è inserito in un canale orizzontale dove, secondo gli esperti, il supporto statico (il pavimento inferiore della

forchetta) è posizionato in area 1,41% mentre la resistenza statica (il tetto superiore della forchetta) si trova intorno

al livello 321 punti base. È probabile, sempre secondo gli analisti, che una simile impostazione nel lungo periodo permanga.

Restringendo l’angolo visuale, la dinamica «del rendimento è probabile sia contraddistinta da un trend al ribasso, seppure

contenuto», dice Angelo Drusiani, consulente di Banca Albertini. «Il calo del tasso è dovuto al rallentamento della stretta

sulla politica monetaria da parte della Federal reserve». Donald Trump, violando il principio d’indipendenza della Banca centrale,

ha fatto pressing sulla Riserva federale. Un’azione che, al di là della dinamica congiunturale statunitense, qualche breccia sul Presidente della Fed Jerome Powell deve averla fatta. «In un simile contesto spiega Drusiani - gli investitori, non aspettandosi un rialzo dei tassi, mantengono i titoli che

hanno in portafoglio o ne acquistano di nuovi». Di conseguenza il rendimento, per l’appunto, diminuisce.

Dati al 07/05/2019(Fonte: Silvio Bona, analista indipendente)

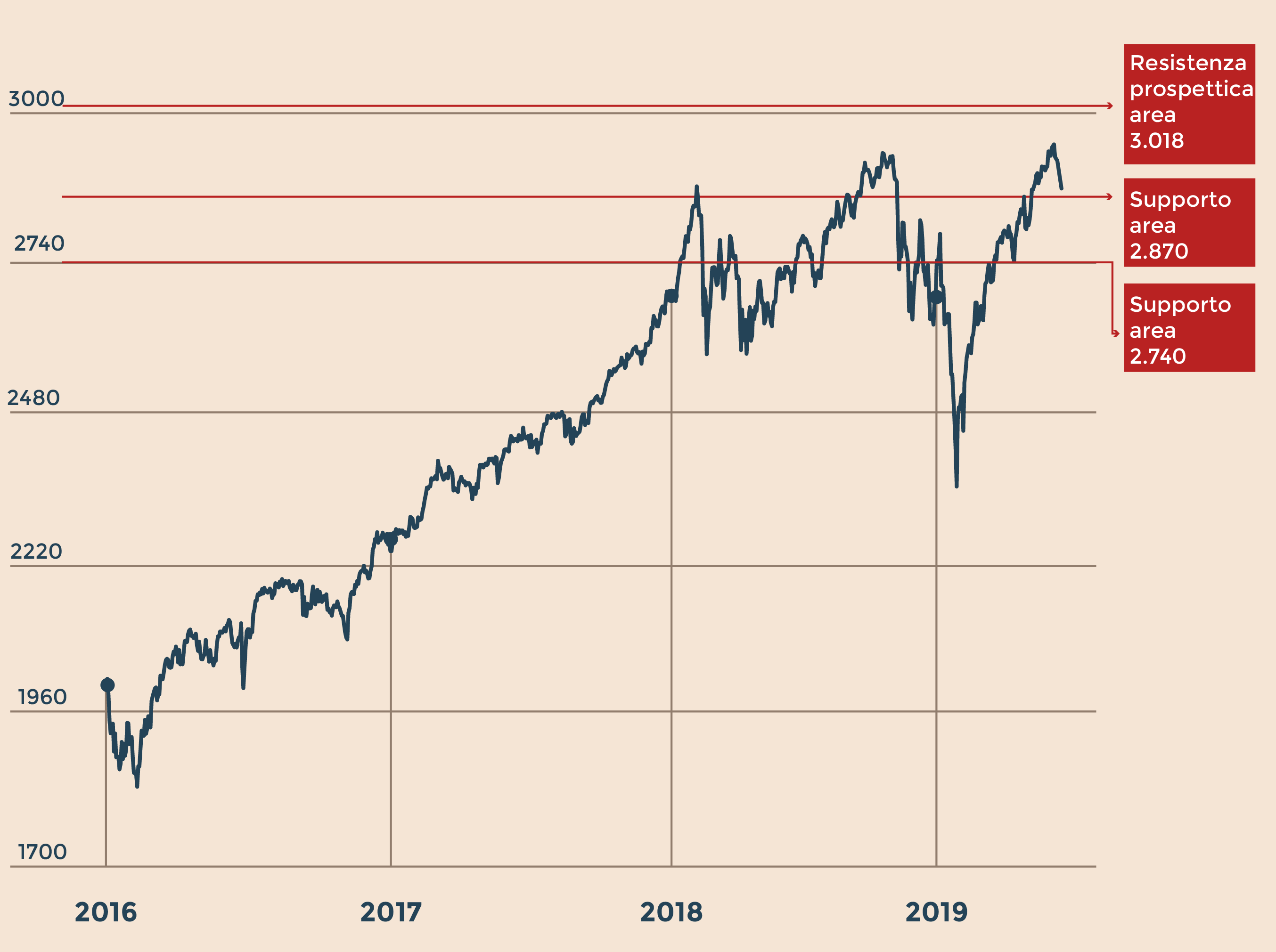

Le azioni di Wall Street

Dal reddito fisso a Wall Street. L’S&P 500, negli ultimi giorni, ha chiuso al ribasso. Qui non si tratta di timori per le

elezioni europee che sono un’eco lontana. In realtà le preoccupazioni (se realmente tali) sono legate alla Cina. Secondo

il più recente sondaggio realizzato da BofAML la prima paura degli operatori è per il rallentamento economico del Paese del

Dragone. Poi c’è quella di una escalation della guerra commerciale voluta da Washington contro Pechino.

Già, la guerra commerciale. Si tratta di una partita a scacchi che si protrae da molto tempo. Mosse e contro-mosse cui, nel brevissimo periodo, si susseguono le reazioni dei mercati. Un’operatività che, tuttavia, spesso prende a spunto la novità del giorno (vedi i tweet del Presidente Usa) per “giustificare” la vendita (o l’acquisto) e realizzare la plusvalenza. Al di là di ciò il rally è destinato a durare? Difficile dare una risposta. Da un punto di vista fondamentale, ad esempio, il rapporto tra prezzo ed utili delle 500 maggiori capitalizzazioni di Wall Street non è così elevato: a fine 2019 è stimato da Bloomberg a 17,4 volte. Un livello superiore a quello dello scorso esercizio (16,48) ma inferiore a quello del 2017 (21,74) del 2016 (20,54) e del 2015 (18,78). Certo: il P/e di Shiller (cioè il rapporto prezzo/utile depurato dell’effetto congiunturale sui profitti) è al contrario molto superiore alla sua media storica. Questa situazione (che segnala una sopravvalutazione dell’indice) va tuttavia avanti da molto tempo. Il paniere, cioè, avrebbe dovuto ampiamente indietreggiare. Un evento che, a parte l’andamento dell’ultimo trimestre del 2018, non è però avvenuto. Di qui la difficoltà, tenendo conto dei fondamentali, di capire dove potrà finire l’S&P 500. Per Bona «un ritracciamento è sensato. Nel caso l’indice finisse sotto il supporto statico in area 2.740 punti, l’impostazione del rialzo degli ultimi 4 mesi andrebbe a fermarsi. Diversamente Wall Street è probabile possa vedere nuovi massimi». Menabue, dal canto, ribadisce che «la propulsione di lungo periodo è ancora improntata al rialzo. C’è la predominanza dei compratori rispetto ai venditori». Poi se l’ex presentatore di “The apprentice”, contestualmente al fatto che il Vix rialza la testa, riterrà opportuno fare saltare il banco...beh questa è un’altra storia.

Dati al 06/05/2019 (Fonte: Silvio Bona, analista indipendente)

© Riproduzione riservata